IVA por Servicios Digitales de Proveedores Extranjeros

Si usted tiene contratados servicios tales como publicidad en Google (Google Adds), o videoconferencia con Zoom, por ejemplo, esta entrada de Servicios Digitales le afecta. Lea detenidamente hasta el final, por favor, porque aunque el enjambre de artículos legales puede ser un poco enredado, como resumen todo se reduce al gráfico del final de la entrada.

El 11-junio-2020 el SII publicó la circular 42, que desarrolla la Ley 21210 de Modernización Tributaria, y que cambia la forma de imponer y declarar el IVA de ciertas compras de servicios digitales a empresas extranjeras. Esto influye en los costos de estos servicios, y el IVA que se puede aprovechar como crédito fiscal. Los procedimientos de inscripción, declaración y pago se establecen en las Resoluciones Exentas 55 y 67. Al final de la entrada puede encontrar los vínculos a todas estas fuentes legales.

Muchos estábamos esperando un tratamiento definitivo y moderno a la importación de servicios, que los equiparase a las mercaderías, donde no hay penalización por un impuesto adicional, como sí sucede en el caso de muchos servicios, en los que hay que hacer una retención del Impuesto Adicional, y declararlo y pagarlo en el F50.

El sistema actual, con la retención del Impuesto Adicional a la importación de muchos servicios, eleva el costo de los mismos.

Pero no se han modificado las leyes en este sentido, lo que sí se ha hecho es conseguir que los servicios prestados por proveedores extranjeros a personas naturales paguen IVA. Lo cual es justo, está muy bien, pero habría sido una ocasión perfecta para modernizar la importación de servicios que realizan todas las empresas en Chile.

Importaciones de servicios digitales

Lo que el SII quiere es que las empresas extranjeras como Netflix, Google, Spotify, etc que venden servicios en Chile paguen IVA por estos servicios. En realidad no lo pagan ellas, lo paga el consumidor chileno. Por eso, si usted tiene algunos de estos servicios contratados habrá visto que desde Julio son un 19% más caros. Es porque antes no pagaban IVA, y ahora sí.

¿Cómo hace Netflix para pagar ese IVA si es una empresa de EE.UU.? El SII les ha obligado a darse de alta en Chile en un registro, la Nómina de Contribuyentes Extranjeros, y a declarar y pagar el IVA recolectado en Chile mensual o trimestralmente. Tienen que hacer una declaración (como si fuera un F29 para extranjeros), y realizar una transferencia bancaria a la Tesorería General de la República. Para todo ello el SII ha dispuesto un portal especial: www.sii.cl/vat/

Hasta aquí todo fácil, desde el punto de vista de las personas naturales solo les afecta en que los recibos se han encarecido un 19% adicional.

¿Pero qué sucede con las personas jurídicas, contribuyentes de IVA, que también adquieren este tipo de servicios? A partir de ahora, si la empresa extranjera está inscrita en la Nómina de Contribuyentes Extranjeros, usted debe realizar una Factura de Compras propia por los servicios, y debe retener un IVA que sí es IVA crédito. Esto es en teoría, según las Resoluciones, porque en la práctica al final no debe hacerlo como explicamos más abajo.

Para su empresa el trámite es el siguiente: debe contactar con cada una de estas empresas que sí están en la nómina, y a las cuales usted compra servicios, y decirles que usted es una empresa afecta al pago de IVA en Chile. Es decir, debe ir a cada sitio web de cada de una de estas empresas, ingresar en su cuenta de empresa, y configurar las opciones en «Billing» o apartados similares. A partir de ese momento el proveedor extranjero no incluirá el IVA en la factura, y su empresa debe emitirle una Factura de Compras.

Cada empresa extranjera lo ha implementado de una manera diferente, la mayoría le piden el RUT (incluso algunas lo han traducido), y en otras solo tiene que decir que paga IVA en Chile. Y en algunos casos todavía no le dan opción de configurar este tema, por lo que le emitirán la factura con IVA y no podrá recuperarlo.

Una vez que usted le ha dicho a la empresa extranjera (y que estén en la Nómina) que usted es empresa contribuyente de IVA en Chile, su empresa debe emitir Factura de Compras propia a su proveedor extranjero por el importe de estos servicios. Y así puede recuperar este IVA como crédito fiscal, y esa factura es válida como gasto fiscal (siempre que el gasto sea necesario para producir renta, obviamente).

El RUT que debe poner en esta Factura de Compras propia es el que figura en la Nómina de Contribuyentes Extranjeros en la columna «ID». La última cifra es el dígito verificador.

En este caso el proveedor extranjero no incluirá el IVA en los servicios prestados, es usted quien tiene que agregarlo en su Factura de Compras.

Recuerde que las Facturas de Compras propias son facturas que usted emite a su proveedor. Si usted no tiene Facturas de Compras propias electrónicas, debe agregarlas a los documentos electrónicos que su empresa puede emitir.

¿Entonces tengo que emitir Factura de Compras propia a Google por los servicios de Google Adds? Depende. Más adelante analizamos el por qué, con los detalles que tiene la Ley 21.210 de Modernización Tributaria, pero básicamente depende de su volumen de facturación, y de si existe convenio para evitar doble imposición.

Si el proveedor extranjero no se ha dado de alta en la Nómina de Contribuyentes Extranjeros, y recibe servicios contemplados en el artículo 8 n) de la Ley de IVA, igual debería realizar la Factura de Compras de la misma manera, aunque no sabemos qué RUT debiera indicar en la Factura de Compras propia.

En el caso en el que el proveedor extranjero no se haya inscrito en la Nómina, el SII puede instruir a los emisores de tarjetas de crédito en Chile para que realicen la retención y pago del IVA de los servicios digitales (artículo 3 de la Ley de IVA). Es decir, si el proveedor extranjero no se ha inscrito, y su empresa paga con tarjeta de crédito, puede ser que Transbank le retenga el 19% de IVA.

Si su empresa no ha comunicado al proveedor extranjero que es contribuyente de IVA, entonces el proveedor extranjero le emitirá una factura con IVA, pero este IVA no es crédito de IVA recuperable. Quedaría por saber si en este caso la factura se ingresa en el Registro de Compras sin IVA crédito (y con el Neto incrementado con el IVA). Es algo que no está claro y no se menciona en la norma.

¿Qué servicios contempla la Ley?

No todos los proveedores de servicios extranjeros pueden inscribirse en la nómina y emitir facturas con IVA. Son aquellos que prestan los servicios contemplados en el artículo 8 letra n) de la Ley de IVA:

1. La intermediación de servicios prestados en Chile, o de ventas realizadas en Chile o en el extranjero siempre que estas últimas den origen a una importación. Serían servicios de comisionistas, como los de Airbnb por las intermediación en el arriendo de un inmueble situado en Chile.

2. Entretenimiento digital, tal como videos, música, juegos. Por ejemplo Netflix, Spotify, un e-book, pero no los libros físicos.

3. La puesta a disposición de software, almacenamiento, plataformas o infraestructura informática. Aquí entrarían los servicios de Amazon Web Services, o Zoom (ya que Zoom provee el software y la plataforma para poder tener conferencias en línea).

4. La publicidad, con independencia del soporte o medio a través del cual sea entregada, materializada o ejecutada. El ejemplo más típico es el de Google Adds, o campañas publicitarias en Facebook o Instagram.

¿Por qué entonces decimos que en la práctica esto no afecta a todas las empresas?

La Ley 21210 de Modernización Tributaria cambió varios artículos de las leyes de IVA y Renta que tienen que ver entre sí. Si se leen ambas leyes es un poco enredado, pero las conclusiones son sencillas.

Hay que tener en cuenta varios puntos:

- El artículo 59 de la Ley de Renta impone impuesto adicional a la importación de ciertos servicios (la nómina es extensa, e incluye la mayoría de los servicios del artículo 8 n) de la Ley de IVA).

- El nuevo artículo 59bis de la Ley de Renta exime de este impuesto adicional a los servicios del artículo 8 n) de la Ley de IVA, pero solo cuando van destinados a personas naturales. Es decir, su empresa NO queda exenta de pagar este impuesto adicional declarado en el F50 por la mayoría de los servicios digitales.

- El artículo 11 letra e) del la Ley de IVA se dice claramente que quien recibe un servicio de un proveedor extranjero es sujeto de IVA. Según este artículo entonces deberíamos hacer Factura de Compras por todos los servicios importados.

- El artículo 14 F) de la Ley de Renta exime del impuesto adicional de servicios de «publicidad y uso y suscripción de plataformas de servicios tecnológicos de internet» a las empresas cuyo promedio de ventas anuales de los últimos 3 años no exceda de 100.000 UF.

- ¿Entonces debo pagar el impuesto adicional en el F50 y además hacer Factura de Compras propia a Google, por ejemplo, por las campañas en Google Adds? Depende de sus ventas, pero no debe hacer ambos trámites.

Si sus ventas son superiores a 100.000 UF, sí debe pagar en el F50, y no debe hacer Factura de Compras. Y esto es porque en el artículo 12, letra E), numeral 7) de la Ley de IVA se declaran como servicios exentos de IVA a aquellos afectos al impuesto adicional del artículo 59 de la Ley de Renta. Y los servicios de publicidad de Google sí están afectos al impuesto adicional.

Si sus ventas son inferiores a 100.000 UF, sí debe hacer Factura de Compras y no debe hacer retención y declaración en el F50. - Si el servicio está afecto al impuesto adicional del art 59 de la Ley de Renta, pero un Convenio de Doble Imposición lo anula, entonces no está exento de IVA y sí hay que hacer Factura de Compras propia.

Conclusiones

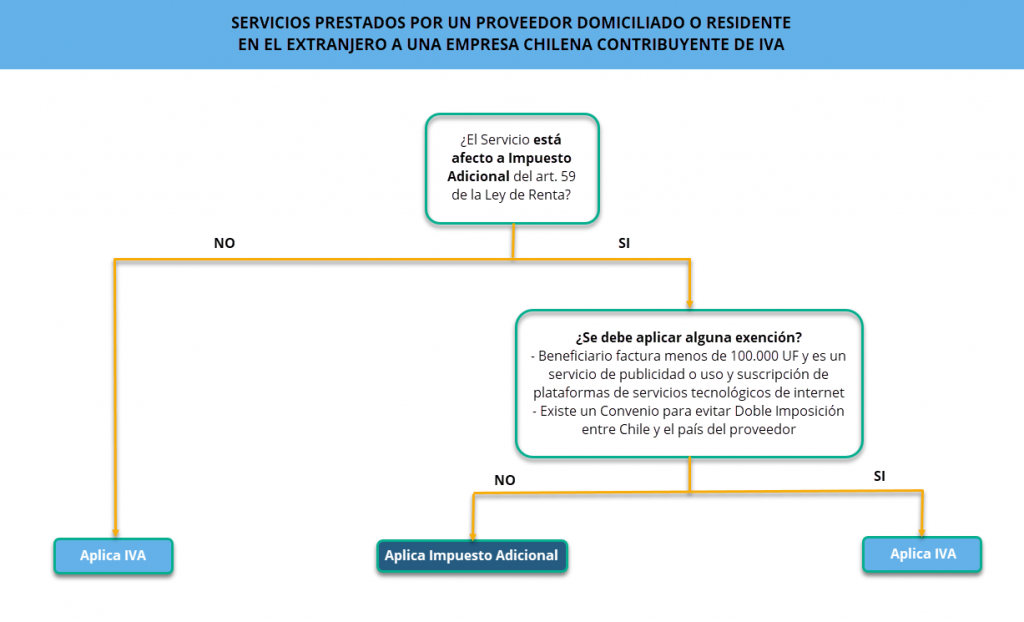

Para resumir e intentar hacer una pauta sencilla para las empresas contribuyentes de IVA:

- Para una empresa contribuyente de IVA da igual los supuestos del artículo 8 de la Ley de IVA. Lo importante son los supuestos del artículo 59 de la Ley de Renta.

- Si el servicio que está recibiendo de un proveedor extranjero está afecto a Impuesto Adicional según los supuestos del artículo 59 de la Ley de Renta, entonces sí debe realizar la retención de este impuesto y declararlo en el F50, y no debe hacer Factura de Compras propia (porque el servicio estaría exento de IVA según artículo 12-E-7 de la Ley de IVA).

Excepciones:

1) Un Convenio entre Chile y el país del proveedor extranjero exime del pago de este impuesto adicional.

2) Sus ventas sean menores a 100.000 UF y sean servicios de publicidad o uso y suscripción de plataformas de servicios tecnológicos de internet.

En estos dos casos, no paga en el F50 y sí realiza Factura de Compras propia. - Por ejemplo, si Google factura desde EE.UU., hay que hacer una retención del 35% por su factura de Google Ads (servicios de publicidad), y declararlo en el F50. Sin embargo, si Facebook factura desde Irlanda, país con el que hay tratado para evitar doble imposición, entonces no hay que declararlo en el F50, y sí hay que hacerle Factura de Compras.

- Si el servicio que está recibiendo de un proveedor extranjero no está afecto a Impuesto Adicional según los supuestos del artículo 59 de la Ley de Renta, entonces no debe realizar la retención de este impuesto, y sí debe hacer Factura de Compras propia, ya que está afecto a IVA por no estar exento del impuesto adicional, y porque quien recibe un servicio de un proveedor extranjero es sujeto de IVA (artículo 11 e) de la Ley de IVA).

- En el caso de servicios prestados por proveedores extranjeros que se hayan inscrito en la Nómina de Contribuyentes Extranjeros es importante que le indique a su proveedor que su empresa es sujeto de IVA en Chile, para que no le incluyan el IVA en la factura (porque ese IVA no sería crédito de IVA y se convierte en un costo adicional).

- Consulte a su contador en cada caso concreto de importación de servicios, para ver si está incluido en el art 59 de la Ley de Renta, y si le afecta algún Convenio de Doble Imposición. Con estos datos sabrá si hay que hacer retención por el Impuesto Adicional (y el porcentaje de retención), y en caso contrario realizar la Factura de Compras propia.

- Al final, para una empresa contribuyente de IVA, se reduce al siguiente gráfico:

Cuando aplica IVA se debe hacer una Factura de Compras propia electrónica, y cuando aplica Impuesto Adicional se debe realizar una retención (el porcentaje depende del tipo de servicio de acuerdo al art 59 de la LIR) que se declara y paga en el F50 mensual.

Referencias

- Ley sobre Impuesto a las Ventas y Servicios (Ley de IVA), Decreto Ley 825, promulgado el 27-diciembre-1974, y que instaura el IVA en Chile.

- Ley sobre Impuesto a la Renta (LIR): Decreto Ley 824 de 27-diciembre-1974, relevante porque impone un impuesto sobre importación de ciertos servicios.

- Ley 21.210 de 13-febrero-2020, que moderniza la legislación tributaria, y que modifica la Ley de IVA, la Ley de Impuesto a la Renta, el Código Tributario, …

- Circular 42 de 11-junio-2020, que imparte instrucciones sobre la tributación y régimen de administración del Impuesto al Valor Agregado a servicios realizados por prestadores domiciliados o residentes en el extranjero.

- Resolución Exenta 55 de 20-mayo-2020, que regula la inscripción de los proveedores extranjeros en la Nómina (y por lo tanto su inclusión en el régimen de tributación simplificada recogido en la norma).

- Resolución Exenta 67 de 25-junio-2020, que establece el procedimiento para la declaración y pago de este IVA de proveedores extranjeros.

- Circular 56 de 4-septiembre-2020, instruye sobre las modificaciones efectuadas por la Ley N° 21.210 a la Ley sobre Impuesto a la Renta y demás normas legales, en materia de Impuesto Adicional.

- Oficio 1895 de 1-septiembre-2020: aclaración del SII sobre tributación de servicios de publicidad prestados en el extranjero.

Hola Estimados:

Que se podra hacer con las compras de aliexpress, una factura de compras electronica se podra?

Hace poco mandé una consulta a SII preguntando si por ejemplo podíamos hacer una factura de compra para recuperar el IVA que nos cobra UBER por usar sus servicios, UBER tiene su propio RUT y según me indicó un ejecutivo incluyen IVA en sus cobros y los paga a SII, sin embargo aún no incorporan la opción de eximirse del IVA para Chile. SII, lejos de darme una respuesta concreta me mandaron a leer las normas asociadas para ver si aplica emitir la factura. El fisco se está quedando con esos dineros que a las empresas nos corresponde recuperar, pues no somos consumidores finales. Esto podría estar sujeto a una futura demanda? Que pasará con todo ese IVA que han estado acumulando y no nos han permitido recuperar?

Tengo una consulta mi hermano posee una empresa en la cual es distribuidor de software de arquitectura (sede en Bélgica) «software parecido a autocad» ellos emiten factura internacional sin impuestos. Mi duda es saber que pasos debemos seguir para registrar estas facturas como soporte de gastos. Es una pyme que no vende mas de 50 millones al año . Muchas gracias por su guía

Hola

Tengos dos facturas una de Sendinblue, que reside en España (Servicio de cadena en E-Mails) y otra de Parallels que es de Alemania (Softwere), pero no se sí debo hacer factura y además pagar un adicional, y si debo pagar un adicional donde lo puedo revisar?

Desde ya agradezco la ayuda

Atte.

Carla Jimenez

Hola buenas tardes excelente información amigos gracias por compartir su conocimiento tengo una consulta respecto a este tema espero ya lo hayan dilucudado y es el sgte si tengo invoice de Facebook del mes de enero puedo emitir factura de compra de hoy marzo o tiene que ser factura de compra con fecha de enero gracias de antemano.

Estimado Víctor, tenga en cuenta que el documento tributario que es válido es la Factura de Compras que usted emite, y no la factura de Facebook. Por lo tanto, debiera seguir las mismas exigencias que las facturas de ventas. Y si en algún caso no es explícito en la normativa, por prudencia debería hacerlo. Tenga en cuenta que usted hace de agente retenedor y es quien retiene el IVA y lo ingresa a la Tesorería. Por eso no se debe pagar en otros periodos, y lo ideal es hacerlo cuando se devenga el impuesto (en su caso en Enero). Es un caso diferente a cuando usted recibe una factura nacional de su proveedor, porque en ese caso el proveedor ya ha pagado el IVA a la Tesorería.

En su caso, dado que no se hizo en su momento, lo mejor es que consulte a su contador o asesor fiscal la mejor manera de hacerlo.

Tengo una duda triburaria/contable. Por ejemplo, si le indiqué a Google que me facture sin iva, y me factura US$100. ¿debo hacer una factura de compra por 100+19 y esos 19 (del iva) los debo enterar yo al SII en el F29?

muchas gracias

Estimado Eugenio, efectivamente es así. Usted hace la labor de agente retenedor, retiene el IVA y se lo entrega al SII.

Hola, mi pregunta va en relación a servicios prestados de publicidad desde el extranjero (Suiza), me llegó una invoice por este concepto de una empresa que no es Google ni Facebook.

Pregunte en el SII (mesa de ayuda) y me dicen que debo emitir una factura de compras para retener ese impuesto, y declararlo en F29, pero la factura viene sin retención. Ahora, fui a las oficinas del sii para corroborar la información… y me comentan que no debo hacer la factura de compras y que solo debo subirla en el libro compra venta del SII como una DI exenta, solo para registrar el gasto o para que quede como referencia de ese gasto (factura).

¿Es así?, por favor su ayuda!

Estimado Gonzalo, hasta donde nosotros entendemos debería realizar Factura de Compras (a no ser que usted facture más de 100.000 UF). La factura que le emite su proveedor nunca va a llevar la retención de IVA, la retención la especifica y realiza usted en la Factura de Compras que emite.

En algunos casos su proveedor le va a emitir la factura con IVA (y cobrar el IVA), por desconocimiento. Si este fuera el caso intente reclamar para que le emitan la factura sin IVA, y si no lo hacen entonces ese IVA es un costo para usted y no lo puede utilizar como crédito fiscal.

Junto con saludar, agradecería me puedan ayudar con algunas confusiones respecto a.

1.- El cliente no desmarcó la casilla de IA pero sí marcó el casillero de que está afecto a iva, como sus ventas son inferiores a 100 k uf, de igual forma le están enviando desde google el invoice con IVA.

2.- Dado el punto 1.-, de igual forma hay que generar las factura de compra?.

3.- Y respecto a la fecha, en otra charla, indicaban que debía generarse la factura con fecha en que se carga a la tarjeta de crédito, es decir, llega un invoice con fecha 31/07/2022, se cargó el 04/08/2022, y por ende, la factura de compra debe considerar esa fecha, y el valor de dólar esa misma fecha.

Saludos,

Estimados,

Buenas tardes, consulta se puede ingresar Proveedor extranjero a Laudus?

Estimada María, por supuesto. Tan solo debe indicar el «País» en la ficha del proveedor. Si no es «Chile», se toma como un proveedor extranjero. Si el proveedor es nacional, no es necesario que indique el país, aunque se deje en blanco se toma como proveedor nacional.

Un organismo estatal que contrata con un proveedor afecto a este impuesto ¿cómo debe proceder?

Estimados,

Tengo una sociedad anonima en Chile y contrate un servicio de publicidad en internet en Europa, con un pais con lo cual hay un trato para evitar el doble pago de impuestos.

Como declaro la factura que me enviaron de un monto de 2.000 euro? tengo que utilizar agencia de aduana?

Hola! Si soy un contribuyente que vende servicios de Google Workspace a clientes en Chile, los cuales están afectos a IVA. De ser así ¿tengo derecho a recuperar el IVA de la factura que me emite Google LLC desde Estados Unidos?, Y de ser así, como emito una Factura de compra a Google desde Laudus?

Estimado Mauricio, si eres un «agente» y las facturas no van a tu RUT, entonces no puedes aprovechar el IVA (no puedes hacerle tú la factura de compras a Google). Si recibes una comisión de Google, entonces debes hacer factura de Compra a Google por el importe de la comisión (no del servicio de WorkSpace). Otra opción es que tú asumas estos Workspace (tú seas el cliente de Google), y después tú hagas factura nacional a tus clientes de Chile.

Estimado, de antemano gracias por responder muy gentilmente, nos aclaras muchas dudas.

Soy una Pyme,

Mi pregunta es:

a)Contrato un servicio Saas a un proveedor de USA..

¿Debo emitir la FdC y además pagar el IA.?

b)Contrato los servicios profesionales informáticos de un proveedor en Uruguay.

¿Debo emitir la FdC y además pagar el IA.?

Estimado Luis, si factura menos de 100.000 UF, en el caso de USA debe emitir Factura de Compras. Nunca se hacen las dos cosas, emitir Factura de Compras y además pagar impuesto adicional.

En el caso de Uruguay, no es un uso de plataforma de servicios de internet ni de publicidad. Depende de si hay Convenio para evitar doble tributación con Uruguay. De haberlo para este caso, entonces debe emitir factura. Si o es así, entonces se paga impuesto adicional.

Si a la empresa le llegaron cobros de facebook en el mes de julio pero no tiene folios de factura de compra electrónica porque nunca ha pedido, y estamos en Agosto. Como se hace en ese caso?

Se ingresan al RCV en forma manual, o se pide timbraje electrónico de facturas de compras y luego se emiten con fecha de julio?

Si a la empresa le llegaron cobros de facebook en el mes de julio pero no tiene folios de factura de compra electrónica porque nunca ha pedido, y estamos en Agosto. Como se hace en ese caso?

Se ingresan al RCV en forma manual, o se pide timbraje electrónico de facturas de compras y luego se emiten con fecha de julio?

Existe convenio para importación de servicios profesionales con Argentina? hay algún sitio donde se puedan validar todos los países con los que existan convenios de importación de servicios profesionales.

Estimado Alejandro, lo que hay que revisar son los tratados para evitar la doble imposición entre los países. Estos tratados son bilaterales, y la lista la puede consultar en el SII:

https://www.sii.cl/normativa_legislacion/convenios_internacionales.html

Buenas tardes,

Tengo una pregunta relacionada a la lógica del procedimiento. Al avisarle a los proveedores extranjeros que somos empresa afecta a IVA, ellos dejan de incluir el IVA en sus Invoice y después nosotros deberíamos hacer una factura de compra. He aquí mi pregunta:

Si los proveedores ya no incluyen el IVA, ¿Cómo vamos a generar una factura de compra incluyéndolo? si no lo estamos desembolsando. ¿No significa esto que estamos declarando al estado un IVA Crédito que jamás nos cobró el proveedor?

Agradezco desde ya su ayuda.

Nicolas cuando declaras en el código [39] del formulario de Declaración Mensual y Pago Simultáneo de Impuestos (Formulario 29), si o si lo vas a cancelar efectivamente sería un efecto 0, pero para la siguiente declaración, hace la prueba en el formulario y te darás cuenta que si o si vas a cancelar y arriba lo vas a declarar como iva crédito, pero no te permitirá rebajar en el mismo ejercicio.

Muchas gracias Sebastián. El concepto de «retenedor» de IVA al principio no es obvio. En este caso, en las Facturas de Compras, uno no paga el IVA al proveedor, sino a la Tesorería, y después se lo descuenta como crédito fiscal. Es decir, en vez de que el IVA lo pague el proveedor a la Tesorería, es uno mismo el que lo paga en nombre del proveedor. No se paga el IVA al proveedor sino a la Tesorería.

Hola Sebastian y Laudus, muchas gracias por su respuesta.

Sin embargo, sigo con dudas. Entiendo entonces que la factura de compra es para recuperar el IVA que se pagó en el F29 (código 39? no lo encuentro). Sin embargo, si no hemos declarado manualmente el IVA de proveedor extranjero en el F29, significa que no lo hemos pagado todo este tiempo? ¿Ó se agrega automáticamente?

Favor su ayuda que estamos muy perdidos con este tema. Hemos leído este y otros artículos, llamado al SII, consultado a nuestro contador y seguimos sin saber bien qué hacer.

Hasta ahora ya le hablamos a los proveedores extranjeros y nos dejaron de incluir el IVA en las invoices. El paso a seguir sería hacer la factura de compra, pero esa recuperación por un IVA que no desembolsamos es lo que nos preocupa.

Agradezco desde ya,

Muchos saludos,

Estimado Nicolás, pongamos que el proveedor extranjero le presta servicios por 1.000 pesos. Usted le paga 1.000 pesos, y emite factura de compras por 1.190 pesos (1.000 neto + 190 IVA).

Esos 190 pesos de IVA que declara en la factura de compras, todavía no se los ha pagado a nadie. En el F29 los pone en la casilla 520 (línea 27) y 39 (línea 103).

Si no tuviese ninguna venta en el periodo, tendría que pagar 190 pesos a la Tesorería (por la casilla 39), y le quedaría un remanente fiscal de 190 pesos por la casilla 520.

Si tuviese ventas por 20.000 pesos netos (3.800 de IVA), por ejemplo, debería pagar a Tesorería 3.800 pesos = 3.800 débito fiscal + 190 retenciones realizadas en facturas de compras – 190 crédito fiscal de las compras.

Buenos días,

Como persona natural, ¿es posible contratar los servicios de Google Ads para promover un anuncio? Y de ser así, ¿qué información hay que proporcionar a Google?

Gracias.

Estimado Benjamín, sí es posible, pero lo mejor y más sencillo es que contacte con Google, o con las muchas agencias de publicidad/medios que hacen este trabajo. En este blog no tratamos ese tipo de temas.

Estimados el SII me contestó lo siguiente para declarar: El impuesto que conste en dicha factura de compra podrá dar derecho a crédito fiscal, según las reglas generales. La factura de compra debe ser declarada en el código 39 de la línea 104 y en el código 520 de la línea 28 del formulario de Declaración Mensual y Pago Simultáneo de Impuestos (Formulario 29).

El problema que al declararlo de esa manera, se me genera un remanente para el ejercicio siguiente, pero abajo me sale a cancelar el IVA por concepto de cambio de sujeto, creo que están mal los del SII.

Estimado Sebastián, si lo hemos entendido bien, tiene lógica. Usted tiene que pagar el IVA retenido como si lo hubiera pagado su proveedor. Y después usted tiene un crédito fiscal por ese IVA, por la compra. Si no tiene ningún otro documento ese mes, significa que usted tiene un crédito fiscal por el IVA de esa factura, que podrá compensar en otro mes. Pero hágase a la idea que el IVA retenido es como si lo tuviera que pagar su proveedor: hay que pagarlo. Y si no se puede compensar, no parece extraño, ya que el IVA retenido no es igual al IVA débito. Los dos están en el mismo lado del IVA, pero no son iguales.

Hola, excelente artículo!

Mi empresa es exenta por lo que compras con iva solo son gasto. Compramos software digital y proveedor pago el iva ( es imposible pedir que no lo paguen). Me llegan los invoice a mi correo. ¿Que debo hacer en este caso?.debería guardarlas y declararlas como gasto en la declaración anual de renta? Esto lo consulto ya que como alguien menciona más arriba, algunos contadores no logran comprender este

Hola Andrés, estoy estudiando este tema del IVA a los Servicios Digitales en la universidad y yo entiendo que es como comentas, si, ese gasto que tienes al final se agrega en las DDJJ de Base Imponible de tu empresa(la DDJJ 1947 en la Operación Renta). Entonces en el F22 te incluirá que tienes un resultado final después de haberse descontado el gasto de tu utilidad.

Cualquier rectificación o aclaratoria es bienvenida, espero haberte ayudado.

Saludos

excelente. también me imagine que se agregaba en la DDJJ 1947, que absurdo si estamos pagando el impuesto igual (ya que estamos asociando al rut), impuestos internos no tome conocimiento de esas compras!

Hola a todos!

tengo una pregunta, cómo es que puedo hacer una factura excenta por prestacion de servicios empresas extranjeras en moneda extranjera si yo tributo en chile? tengo cuenta dolar y euro y quiero mantener el pago en moneda extranjera

gracias

saludos

Estimada Pamela, debe siempre hacer el total de la factura en pesos, aplicando el tipo de interés.

Estimados si me pueden aclarar he registrado las Facturas de Compras IVA Retenido a Terceros cod 45 en la plataforma del S.I.I por servicios digitales de publicidad en Facebook y dreamshost

No tengo Facturación Electrónica por IVA retenido a Terceros

pues bien , en consulta al S.I.I me informaron que debo pagar el IVA y luego solicitar su Devolución en formulario 3560 , en impuestos mensuales , solicitud de cambio de sujeto ,

Al ingresar los datos ingreso los datos del proveedor y detalle de N° invoice Declaracion Jurada 3161

la cual fue aceptada .

Pero al momento de Solicitar su Devolución en Formulario 3560 me sale rechazado por no aplicar los códigos para los casos definidos por el S.I.I harina , compra de trigo , etc,

Puede aclarar como puedo hacer la devolucion de IVA pagado por estos conceptos , dado que no se uso el crédito fiscal IVA

Hola buenas, usted hizo la petición administrativa al SII para que te habiliten poder efectuar la emisión de facturas de compra electrónica? Ese paso es esencial, además de avisar a Facebook de que retendrás el impuesto.

estimados, quisiera pedirles autorización para replicar la información que nos entregan para dar a conocer a un grupo de personas que tienen dudas, también dejare el link de este articulo, muchas gracias

Eres un grandisimo redactor… Gracias Saludos

Hola, una consulta para la emisión de la factura de compra ( Ya esta autorizada por el SII), si el invoice es del mes de Marzo, pero la autorización para emitir este tipo de facturas es desde abril, puedo hacer facturas retroactivas?

Estimada Liss, no creemos que le deje, pero por la fecha del CAF (el archivo con los códigos de autorización de folios). Inténtelo, pero creemos que le dará error.

Hola , me gustaría saber si nunca hice factura de compra por la publicidad en Google Ads, debo hacer una factura de compra retroactiva por los ivas del año pasado?

Y cómo puedo saber con claridad ya que todo lo que leo se resumen al cuadro IA ó Iva, si debo pagar iva, si tengo una empresa que pago una licencia en Brasil por el uso de una plataforma, ellos son Involves Solucoes Tecnologicas Ltda., tengo la Invoice, y no los encuentro en el Sii como registrados Y no tienen Rut. corresponde o no pago de Iva ??

También tengo una empresa en EERR Digital Arbitrage Inc. es una plataforma para reservas de departamentos, estará afecto a Iva.

Habrá una forma de entender cuando un servicio digital está afecto a iva ????

quedo atenta a su respuesta, gracias.

Estimada Jeannette, consulte con su contador o asesor tributario sobre cómo regularizarlo, pero igual que usted hay muchas empresas. Para saber si debe pagar IVA o el Impuesto Adicional lea bien la entrada, y mire el gráfico del final, que es un resumen.

Si la empresa no está inscrita en el registro del SII igual tiene que hacer la Factura de Compras empleando un RUT genérico como el 55.555.555-5 que se emplea en otros trámites parecidos.

Y que Giro y dirección se coloca en estos casos?

Estimado Felipe, en estos casos no creemos que sea tan importante. Póngale el giro que parece que tienen, y la dirección que figure en la factura que le han enviado (si no tiene factura, la que figure en la página web). Lo que sí es importante es el país de la dirección, ya que eso determina si hay convenio para evitar la doble imposición (y eso es importante para decidir si está afecto al IVA o al Impuesto Adicional).

Hola buenas tardes tengo una duda quiero contratar con una empresa Mexicana un servicio de desarrollo software, y quiera saber si hay tratado donde me diga si puedo pagar menos impuesto, evitar la doble tributación.

Estimada María, lo ideal es que lo revise con su asesor fiscal, porque incluso si hay tratado para evitar la doble imposición, estos tratados tienen apartados especiales para este tipo de servicios, y puede depender incluso de la forma de sociedad de destino.

Estimados, quiero hacer la Factura de Compras a Facebook, pero no he podido encontrar su Dirección y Giro para emitirla. El rut es 59.292-780-2.

Alguien me puede ayudar con eso por favor o indicar de donde lo puedo obtener?

Muchas gracias

Estimados, si mi empresa paga publicidad con IVA a una empresa extranjera, en este caso Facebook, tengo derecho a recuperar ese IVA Crédito Fiscal…. en el RCV sector compras de mi empresa, aparece automáticamente Factura de compra (45), no factura de compra electrónica…

¿En el F29 dónde debería recuperar ese crédito ? en la Línea 39 «Devolución Solicitud Art. 3° (Cambio de Sujeto)»???

Agradecería orientación. Saludos!

Estimada Soledad, si el IVA está en la factura de Facebook, no se puede recuperar, y para ustedes es un costo. Facebook debe emitir la factura sin IVA, y debe habilitar algún sitio donde ustedes les digan que tienen RUT de empresa (son contribuyentes de primera categoría en Chile, y por lo tanto sujetos a declarar IVA).

Una vez que Facebook les hace la factura sin IVA, ustedes le emiten Factura de Compras con IVA. Este IVA de la Factura de Compras sí es IVA crédito (casilla 520 del F29), y además se coloca como IVA retenido en la casilla 39. Por eso el efecto neto es cero, y para ustedes no afecta ni a tesorería ni al costo.

Respecto a este caso, podemos concluir que si Facebook cobra el IVA y lo muestra en sus facturas, no lo esta enterando en arcas fiscales y por lo tanto por eso no lo podemos recuperar como empresa?

Gracias

Estimado Patricio, nosotros creemos que Facebook sí va a enviar ese importe de IVA a la Tesorería de Chile (porque está obligado). Y además usted no podrá utilizar como crédito fiscal, a no ser que haga factura de compras. En este caso el IVA se paga dos veces, lo que tiene que hacer Facebook es dejarle a ustedes especificar su RUT, para no cobrar IVA.

Clarísimo. Ósea que estas empresas al ser extranjeras pasan a ser contribuyentes de difícil fiscalización y las empresas chilenas deben tomar el rol de declaradores y retenedores de estos impuestos.

Gracias por la atención. Un aporte este blog. Felicitaciones

Estimados, una pregunta.

Que tipo de cambio debemos utilizar para hacer la factura de compra por servicios extranjeros? (google ads, facebook, HotJar..) Nosotros utilizamos la tarjeta CMR Visa, que factura en pesos valor spot, tomamos el valor spot del dia de compra? dolar observado? (si es asi, como contabilizamos diferencias?

Somos pyme, chica, < 10.000 UF de facturacion…

Me sumo a los sinceros agradecimientos

Creemos que tanto si toma el dólar observado del Banco Central, como si toma el tipo efectivo (el que realmente le sale de dividir el importe final del cargo en la cuenta corriente en pesos por el total de la factura) va a estar correcto. Porque en el primer caso, igual al final hay un gasto/ingreso por diferencia de tipo de cambio y se llega a la misma cifra en contabilidad.

Muchas gracias por la información. Muy bien explicada y precisas.

Por si les es de utilidad les dejo la URL de los contribuyentes extranjeros inscritos para que puedan sacar los ID de facturación.

https://www.sii.cl/vat/dwn_eng.html

Por hi lei la duda de que RUT colocar en una factura de compra a extranjero. En ese caso si no está inscrito recomendaria colocar 55.555.555-5

Saludos!

Paso por aquí, para agradecer la información compartida y las respuestas otorgadas a los usuarios.

Saludos,

Muy buen tema, buenas preguntas y mejores respuestas!

A que rut debería emitir mi Factura de Compra por la Publicidad de Facebook?

FACEBOOK IRELAND LIMITED

FACEBOOK PAYMENTS INTERNATIONAL LIMITED

FACEBOOK TECHNOLOGIES IRELAND LIMITED

Estimado Felipe, depende de quien le haya emitido la factura. Y depende de su facturación (por el tema de exenciones) puede ser relevante o no. Si factura menos de 100.000 UF da igual, porque tiene exención y debe hacer igual la Factura de Compras. Si factura más de 100.000 UF sí es importante, porque depende de si el servicio viene de EEUU o de Europa hay tratado o no.

Estimados buenas noches, sólo agradecer por el tiempo invertido y por el gran aporte que hacen al educar a los contribuyentes en temas de mucha complejidad.

Muchas gracias

Muchas gracias a ti por el comentario

Estimado

Soy una Pyme y Facebook me factura con IVA , tengo que emitir una Factura de Compra ??

Hasta el momento para no perder el IVA lo Ingreso en registro Libro de compras (Cod 45)…Esta bien o debo rectificar.

Ademas, Google me factura sin IVA , tengo que realizar el mismo procedimiento, emitir factura de compras o puedo ingresar directo al form 29 linea 39 pagando ese IVA no cobrado por Google

Espero sus comentarios

Estimada Sonia, depende de la facturación de su empresa. Si factura menos de 100.000 UF debe realizar factura de compras a las dos empresas. En el caso de Facebook va a pagar el IVA duplicado, debe decirles que le facturen sin IVA (deberían disponer de ello en su página web, como lo hace Google, por ejemplo).

el problema es que empresas como Digital River Ireland no ofrece opción de evitar el pago del IVA… compras de mas de 2mm no pueden ser declaradas en SII pero si se paga el iva que queda perdido y sin siquiera poder declararlo como gasto

Estimado Andrés, no comprendemos bien todo lo que comenta. Si Digital River no le da la opción de que usted ingrese su RUT y ellos emitan la factura sin IVA, usted igual tiene que emitir la Factura de Compras. Lo malo es que tendrá que emitir la Factura de Compras por el total (incluyendo IVA), es decir, le saldrá todo un 19% más caro por la incompetencia de Digital River. Pero esta Factura de Compras es un gasto válido fiscalmente (si cumple los requisitos de los gastos, como ser necesario para producir renta, etc).

a nustra empresa Digital River si nos factura con iva

Estimado Eric, es que debería facturarles sin IVA, porque ese IVA para ustedes es un costo. digital River les debería emitir la factura sin IVA, ya que ustedes igual están obligados a emitirles Factura de Compras, por lo que están pagando el IVA por duplicado.

El hecho de que Digital River les facture con IVA no implica que ustedes dejen de hacerles la Factura de Compras.

Hola, primero que todo, agradezco este espacio para aclarar dudas.

Consulta: desde diciembre que estoy adquiriendo el servicio de Adobe y recién en febrero me autorizaron (SII) a emitir facturas de compra para pagar el IVA. Hablé con el contador y realizamos una factura de compra ahora en febrero, donde incluimos el mes de diciembre, enero y febrero. Esto me generó dudas de si está bien realizado ese proceso o no, porque traté de generar una factura con fecha anterior y el SII me indicó que no podía porque en esas fechas anteriores, aún no estaba autorizado para emitir este tipo de facturas.

Entonces, en este caso, ¿estaría bien este proceso que realicé o cometí algún error?

¡Muchas gracias por el tiempo!

Estimado Francisco, la mejor respuesta sobre lo que debe realizar se la van a dar en el SII, ya que no es sencillo. En teoría debería haber timbrado antes las Facturas de Compras, pero una vez que no se ha hecho a tiempo no tenemos claro cuál es el procedimiento para regularizarlo, porque tampoco se dice nada en las diferentes resoluciones.

Ok, muchas gracias.

Cuando tenga una respuesta del SII, la comparto por acá.

Estimados,

Debo declarar el Iva emitiendo la factura de compra, cuando pago la factura de Google ( por ejemplo), o cuando google me la emite ? Porque se puede dar en meses diferente. Me llega la factura en enero y la pago en febrero, en que mes declaro ?

Estimada Cecilia, las facturas siempre se contabilizan y adeudan en la fecha de emisión. Una cosa es el devengo del gasto contable (pérdida), y otra el pago (tesorería). El IVA siempre debería ir con la fecha de emisión, porque va unido al hecho económico de la factura. El IVA no es un gasto, solo afecta a la tesorería (salvo que ustedes vendan servicios exentos), pero debe ir en la fecha de emisión.

Muchas gracias

Hola Buenas

si la empresa chilena genera la factura de compras electrónica, debe informar en algun formulario especial el detalle de las empresas que les retuvo??

Estimada María José, no debe hacer nada, solo el F29 bien rellenado. Además, al hacer la Factura de Compras electrónica, el SII recibe todos los detalles.

Solo me tomo el tiempo para dar las gracias… nunca esta de más agradecer.

Saludos

Pues es un agrado recibirlas.

Estimados, primeramente muchas gracias y les felicito por su apoyo y aporte tan importante.

Tengo la siguiente consulta: En el supuesto de compra de un servicio afecto a IVA digital y el adquiriente (empresa chilena) es una empresa afecta a IVA, entiendo que debemos emitir una factura de compra por el valor en ME + 19% de IVA , en consecuencia este IVA sería un crédito fiscal. Tengo entendido que este crédito fiscal no debe ser rebajado del débito fiscal de las ventas del giro del mes, sino que hace un efecto compensatorio en el F29 pero no entiendo como aplica en la práctica.

Es una empresa B2B, y no refacturamos este servicio a terceros, es solo un costo del giro, por lo que no me hace sentido solo declarar un IVA crédito a consecuencia de la factura de compras, entiendo no es el espíritu, además siempre se ha dicho que en empresas B2B no hay desembolso de dinero y es un efecto 0 pero no entiendo como aplica en la práctica.

De antemano muchas gracias!

Estimada Ámbar, el IVA de esa Factura de Compras sí es IVA crédito, y sí se rebaja del IVA débito. Debe consultar bien a su contador/a, no realice estos trámites sin un contador. El proceso es el siguiente:

– Realiza Factura de Compras con el IVA crédito, pero este IVA no se lo carga al proveedor, lo retiene por inversión del sujeto pasivo.

– En el F29 por un lado paga este IVA directamente a la Tesorería, al ser un IVA retenido, y por el otro lado lo descuenta del IVA débito. El resultado final es neutro.

Muchas gracias!!

Si yo soy la contadora, pero intento entender el procedimiento en la práctica ya que aún no me queda claro entiendo lo mismo que ud que debe ser neutro el efecto.

Entonces, el IVA crédito de la factura de compras, al ser un IVA retenido va directamente a la tesorería, y bajo que documento tributario lo rebajo del IVA débito? con la misma factura de compras? es que al emitirla solo la vi reflejado en la parte de créditos del F29 no en los débitos como rebaja.

De antemano muchas gracias!

Estimada Ámbar, sería así, en una factura por ejemplo de servicios por 56.000 pesos:

– Se emite Factura de Compras al proveedor extranjero, por un neto de 56.000 y un IVA de 10.640, y un total de 66.640.

– Del total de la factura se pagan 56.000 al proveedor, y los 10.640 se pagarán a la Tesorería en el momento del pago del F29. en una Factura normal, se habrían pagado los 66.640 (56.000 + 10.640) al proveedor, y éste habría pagado el IVA a la Tesorería

– Al momento de hacer el F29, los 10.640 pesos van como IVA crédito, disminuyendo el IVA pagado por las ventas. Y al mismo tiempo aumenta el IVA a pagar a la Tesorería en concepto de IVA retenido (ya que en este momento es cuando se le paga a la Tesorería). Iría en la casilla 103 del F29, en el IVA total retenido a terceros.

– Por supuesto va en la parte de créditos de la casilla 520 del F29, porque es un crédito de IVA. Es decir, va en la casilla 520, y además en la 103. En la 520 resta lo que hay que pagar a la Tesorería, y en la 103 suma el importe a pagar. Por eso el saldo total de IVA a pagar por estas operaciones es cero.

Muy agradecida por la explicación tan detallada!

Saludos cordiales!

Muchas gracias por el excelente análisis y resumen que se ha realizado!

Quisiera hacer una consulta.

Considerando que soy una empresa contribuyente de IVA y que por lo explicado anteriormente debería avisar a mi prestador de servicios que soy contribuyente de IVA y por tanto emitir la factura de compra, pero no lo hago (pues si es efecto cero en el IVA no entiendo en qué me favorecería hacerlo) qué problemas o mutas podría tener el no emitirla? Debería en este caso pagar el impuesto adicional?

Favor dar la respuesta considerando:

1.- no he dado aviso a la empresa prestadora de los servicios digitales que soy contribuyente de IVA.

2.- sí he dado aviso a la empresa prestadora de los servicios digitales que soy contribuyente de IVA.

Gracias!

Estimada Carla, su empresa no puede elegir entre pagar el impuesto adicional o hacer Factura de Compra. Además, le conviene hacer Factura de Compra, ya que el impuesto adicional es un costo para ustedes. Y el IVA de la Factura de Compras no es un costo.

Si su empresa está eximida de pago del impuesto adicional (por tamaño, o por haber un tratado de doble imposición, o por cualquier otra razón), entonces debe hacer Factura de Compras por estos servicios. Desconocemos las multas que existen en caso de incumplir.

Y da igual si usted avisa a la empresa extranjera prestadora de los servicios, la obligación persiste. Si la empresa extranjera está haciendo la factura con IVA, es bueno avisar para que la haga sin IVA, y así usted no paga ese IVA de más (en ese caso, cuando la empresa extranjera hace la factura con IVA, ese IVA no es IVA crédito, y sí es un costo adicional para ustedes).

Estimados, Buenas Tardes le consulto respecto a Factura de Compra por concepto de Servicios en plataformas digitales Google y Facebook, en este caso al ser proveedores extranjeros como obtengo Rut, Giro, Dirección Comuna etc

Gracias.

Saludos Luis

Estimado Luis, el RUT lo tiene del listado del SII, tal y como figura arriba. Por ejemplo, el de Google es el 59224080-7

Si la empresa no se ha dado de alta en el registro de proveedores extranjeros, entonces podría utilizar el 55.555.555-5 que se utiliza a veces en la facturación electrónica para exportaciones (es una suposición nuestra, no hay nada escrito). En cuanto a la dirección, giro, comuna, etc, ponga los del proveedor en su país de origen.

Estimados, muchas gracias por el artículo y por responder todas las consultas!!!

Por mi parte, mi empresa utilizó los servicios de publicidad de Google y Facebook en octubre, noviembre y diciembre. Los invoices de ambas plataformas no tienen el IVA incluido. Entonces, mi duda es si ahora debería hacer una factura de compra por cada invoice y luego debería modificar los F29 (casilla 39) e incluir el totalizado de IVA de Facebook y Google mes a mes y eso sería todo.

Como dato, mi empresa vende mucho menos de 100.000UF.

Estimado Felipe, se agradecen sus comentarios. Lo primero decirle lo que siempre decimos aquí: no piense que puede llevar una empresa sin la ayuda de un contador. Ahora hay gente que tiene esa sensación porque el SII elabora la mayoría de las propuestas de impuestos, tanto del IVA como de la Renta. Pero el contador sirve para mucho más que eso, por ejemplo para la consulta que nos ha hecho. Y tenga en cuenta que cada pago que hace al exterior hay que evaluar si paga Impuesto Adicional o IVA.

En su caso, sí debería haber hecho Factura de Compras por esos servicios de Google y Facebook, ya que en su caso están exentos del Impuesto Adicional. Si tiene dudas en otro caso, revise el gráfico simple que hemos puesto en la entrada, así puede tener una guía rápida.

es absurdo. una empresa que factura 100.000 uf tiene una buena contabilidad. al parecer estas leyes se hacen para que las pymes terminemos perdiendo… 2 contadores que les he consultado aun no comprenden como funciona esto… por que claramente pymes no pueden pagar un contador de grandes ligas

Muchas gracias por la información, consulta

para emitir estas facturas de compra, ¿devo hacer una solicitud especial al sii? puesto que la misma pagina del sii me dice que no tengo autorización para emitir facturas de compras

si me pudieras decir estaría muy agradecido

Estimado Alexis, efectivamente, hay que hacer el proceso de postulación a este tipo de documento. Si está con MiPyme del SII, entonces deberá activarlo en su plataforma.

Muy valiosa información. Gracias.

Una pregunta: Si una empresa que factura más de las 100.000 UF anuales, contrata en AWS servicios de «cloud computing» (como los define el SII), es decir arriendo de servidores, balanceadores y otras instancias en la nube ¿debe pagar el impuesto adicional de 35% ?

Estimado Mauricio, si te están facturando desde EE.UU., entonces sí aplica Impuesto Adicional. Si la factura te la hacen desde Irlanda, entonces no aplica ya que hay convenio para evitar la doble imposición.

estimados, muchas gracias por su informacion,

tengo una duda, si tengo facturas sin iva de facebook por concepto de publicidad del mes de octubre, y no las declare en el mes que me facturaron, puedo hacerlo despues? que pasa con esos ivas que no fueron declarados oportunamente?

Tengo la misma duda – Ya que SII demoró en habilitar el DTE

Pero entiendo que prima la regla del art 24 de la LIVS

hola tengo mi duda, nosotros pagamos por una plataforma digital en EE.UU, una pagina web que es es como un software de gestión para nuestros productos.

no distribuimos este software solo lo ocupamos, no estaríamos afectos al pago del impuesto adicional por lo que entiendo, debemos emitir factura de compra?

debemos pedirle al proveedor que se registre en la pagina nueva del sii

con id nuevo podemos emitir factura de compra ?

entiéndase que es un sofware de gestión, en termino generales como un laudus web, pero con base en EEUU

de antemano muchas gracias

Estimado Johan, si no está afecto al pago del impuesto adicional, entonces debe emitir factura de compras. Su proveedor no tiene por qué inscribirse en la nueva página del SII, a no ser que preste servicios a personas naturales.

Hola,

Muy agradecido del canal para resolver dudas.

Trabajo para una LLC en Estados Unidos, y tenemos que facturar a un cliente en Chile.

No me queda claro si existe algún impuesto.

La empresa de EEUU ofrece servicios de marketing digital y consultoría.

En Chile, el cliente al recibir la factura, entiendo por el tratado de doble tributación no debería pagar impuestos extra.

Como funciona y que excepciones hay?

Estimado Sebastián, ustedes deberían hacer una factura sin IVA a su cliente en Chile. Y su cliente en Chile debe pagar el impuesto adicional según el artículo 59 de la Ley de Renta. Hasta donde nosotros sabemos no hay tratado con EEUU que evite la doble imposición a este respecto (y por eso se tiene que pagar este impuesto en las compras a Google).

Sin embargo sí hay una exención de este impuesto, y es que si su cliente factura menos de 100.000 UF al año, entonces no paga este impuesto adicional por servicios de marketing digital. En este caso, su cliente tiene que emitirles a ustedes Factura de Compras en Chile (a ustedes no les afecta). Este tipo de Factura invierte el sujeto de IVA, y es el proveedor quien se la emite al cliente (al contrario de lo normal). Su cliente sabe cómo hacerlo en Chile.

Hola buenas tardes, excelente artículo para un tema tan complejo. Entiendo todo y según los criterios debo hacer las facturas de compra a Google y Fb, y dejar de hacer el F50 (por rango de ventas). Sin embargo, yo «vendo» esos servicios de publicidad a mis clientes, por lo tanto al facturar a ellos esos servicios con IVA, no estaría duplicando el pago de IVA, ya que es el mismo concepto?

Actualmente facturo el valor del medio publicitario tal cual y en otra factura cobro el fee… asi lo hago actualmente, ambos conceptos +IVA

Estimada Rosita, no paga dos veces el IVA. El IVA que retiene a Google mediante una Factura de Compras es IVA crédito. El IVA que le cobra a su cliente en sus ventas es IVA débito. Son de signo contrario. Revise estos temas con su contador si tiene dudas, por favor, porque es importante diferenciar entre los dos.

Estimado, no hablo del IVA crédito menos el IVA débito. Lo que indico es que yo posteriormente le facturo a mis clientes el servicio de publicidad de Google y a esa factura también debo ponerle IVA no?

El valor es un mero traspaso del costo que Google me cobra…se entiende?

Estimada Rosita, tal vez no nos hemos expresado bien. Usted le emite una Factura de Compras a Google, y esa factura tiene IVA crédito. Y usted le emite una Factura de ventas a sus clientes, y estas facturas también tienen IVA, pero es IVA débito. Son dos IVAs, pero son diferentes. Uno es crédito, y el otro débito, así es como funciona el IVA. Por eso no paga el IVA dos veces, porque uno es IVA crédito y el otro débito.

EStimado, no logro hacerme entender, conozco los conceptos de debito y crédito fiscal, créame que no escribiría para eso. Si tiene algún contacto más directo para volver a plantear mi duda ?

Estimada Rosita, sí tiene que poner IVA en las facturas que emite a sus clientes. Si tiene dudas y es usuario de Laudus, puede llamar a soporte al 22 687 0100.

Creo entender a lo que se refiere Rosita, ya que tengo la misma duda, a ver si me explico mejor.

Lo que sucede es que en mi caso (empresa de publicidad), le cobro un monto x a mis clientes y les emito factura de venta (IVA Débito), posteriormente al gastar ese monto en sus campañas y recibir los invoice de Facebook o Google, Emito una factura de Compra reteniendo el IVA, por lo que declaro el IVA a pagar por concepto de agente retenedor (Débito) y rebajo el IVA Crédito con la facura de compra (Credito), obteniendo 2 IVA Débito y 1 IVA Crédito. Creo que a eso es a lo que se refiere Rosita

Estimado Víctor, si no hemos entendido mal, es así, está bien. El efecto de la compra sobre el IVA es cero, porque se compensa el IVA crédito con la retención de IVA.

Estimado, gracias por tan oportuna información.

Consulta, sobre el caso de tener una actividad exenta y/o no gravada con IVA, pero que aplica IA, tasa 35%, con Google específicamente por servicios publicitarios (no hay Convenio de Doble Imposición, retención declarada en el F50).

El proveedor, emitió una factura recargada con IVA, tasa 19%. En consecuencia, ¿es correcto realizar la retención del IA y pagar el IVA en el documento (invoice), es decir aplican ambos impuestos o podemos aplicar la exención porque el servicio estaría exento de IVA según artículo 12-E-7 de la Ley de IVA?.

Podría ser que el cliente quede exento no por la aplicación de un convenio y ahora pasar a estar exento del IA?

Estimada Natalia, en el caso de servicios publicitarios hay una exención si la empresa factura menos de 100.000 UF al año. Si ese es el caso, estaría exenta de IA, y debe emitir Factura de Compras a Google.

La factura del proveedor debería haber ido sin IVA. Usted debe ingresar al sitio web de Google, y en el apartado de facturación decir que es una empresa chilena afecta a IVA, y que por lo tanto no deben emitir factura con IVA.

Es decir, Google no debería en ningún caso aplicar el IVA (pero ustedes se lo tienen que decir explícitamente). Y usted paga el IA si la empresa factura más 100.000 UF al año, o IVA si la empresa factura menos (y en este último caso emitir Factura de Compras a Google).

Gracias!

Estimados Laudus, Natalia les dijo expresamente que es una empresa exenta de Iva y ustedes le dicen que debe informar que es afecta a Iva o sólo les faltó la palabra «no»? Me podrían aclarar por favor: Empresa no afecta a Iva con ventas inferiores a 100.00 UF al año. Cómo lo debe hacer por el servicio de dominio que le paga a Google?

Estimada Fabiola, creemos que respondemos de una manera muy correcta a todas las preguntas que surgen aquí. Solo intentamos ayudar a la gente, y le dedicamos bastante tiempo. Si piensa que nuestro tono no le ha gustado, lo sentimos.

En cuanto a su pregunta: da igual que su empresa facture todo exento (en las ventas), eso se resuelve más tarde mediante la proporcionalidad de IVA. Estamos hablando de facturas de proveedores, y en las facturas de proveedores su proveedor siempre le va a facturar con IVA. Y estas facturas son facturas de un proveedor, lo que pasa es que hay inversión del sujeto, y usted debe emitir la factura a su proveedor (con una Factura de Compras propia), y lo debe hacer con IVA.

Después de haber emitido la factura con IVA como corresponde, debe ver si puede recuperar el crédito de IVA o no. En su caso, como es una empresa que vende todo exento, no puede recuperar ese IVA, es decir, para ustedes es un costo. Dicho de otra manera, los servicios que les presta Google para ustedes son un 19% más caros. Pero también el resto de servicios que le prestan todos sus proveedores nacionales.

El proceso sería: 1) ustedes le emiten Factura de Compras a Google, con el IVA incorporado, 2) Ese IVA no lo pueden utilizar como IVA crédito, y ustedes se lo pagan a la Tesorería General de la República a final de mes con el saldo del F29

Es decir, ustedes están recolectando ese IVA porque hay inversión del sujeto. Y no se lo pueden descontar de su IVA débito porque no facturan con IVA.

En un proveedor nacional el proveedor le estaría cobrando el IVA a usted, y después se lo da a la Tesorería; en este caso usted le entrega el IVA directamente a la Tesorería, hace de recaudador (por la inversión del sujeto).

Hola, gracias por toda la información.

Somos una Pyme (SPA) que trabajamos utilizando plataformas digitales (Airbnb, Booking, etc.) que nos facturan comisiones y a partir de julio nos facturan comisiones más el 19%. Nos envían facturas por eso. En algunos casos el valor total es descontado de las liquidaciones que nos hacen y en otros casos son pagados por nosotros con tarjeta de crédito.

¿Debo hacer facturas de compras para poder utilizar ese impuesto como crédito fiscal?

Saludos

Myriam

Estimada Myriam, tal y como indicamos en la entrada, para saber si debe realizar Factura de Compras debe tener en cuenta el tipo de servicio, su volumen de facturación, y si hay convenio para evitar doble imposición con el país de origen del proveedor.

En el caso de AirBnB, si viene de EE.UU., creemos que sí debería hacer Factura de Compras.

Hola.

primero que todo, agradezco la informacion, como dicen en un principio » es un poco enredado» (por no decir mucho).

Me queda la duda, para aquellas empresas que están exentas de IVA, igual deben informar al proveedor extranjero ( en este caso a Google) que la empresa esta «registrado en Chile como contribuyente del IVA»?

Agradecido desde ya, Atte

Antonio

Estimado Antonio, efectivamente es como una madeja que hay que ir desenredando poco a poco, ya que hay interrelaciones entre la Ley de Renta, Ley de IVA, y las circulares y resoluciones posteriores.

Si su empresa tiene una actividad exenta de IVA, igual tiene que informar. Y también tiene que realizar Factura de Compras si es su caso (si tiene las ventas por encima del límite de las UF que delimitan las pequeñas empresas, o si no hay Convenio de Doble Imposición). Aunque su empresa facture sin IVA, igual las facturas de proveedores incluyen IVA, y ese IVA para usted es un costo ya que no puede aprovecharlo como IVA crédito y descontarlo del IVA débito en el F29.

Gracias por la información, consulta.

La factura de compra en que fecha puedo emitir, es decir su las facturas de facebook son de agosto, debiera ser una factura de compra con fecha de agosto? y hasta que fecha puedo emitir esta factura?

Por último, puedo acumular las facturas de un mes y declararlos al mes siguiente?

Desde ya agradezco sus comentarios.

Estimado Feliciano, buena pregunta y difícil respuesta. La Factura de Compras es un documento de compras, pero que lo emite usted. Y al final uno no sabe si le aplican las normas de las compras o las ventas, y en qué caso.

Nosotros pensamos que dado que usted retiene el IVA, y ese IVA es el IVA de la venta de su proveedor a usted, debería atenerse a las reglas de las ventas en este aspecto. Es decir, el documento debiera realizarse en el momento de la entrega de las mercaderías o prestación del servicio. Y como mínimo en el mes de prestación del servicio por parte de Facebook, como es el caso. Lo más cómodo es que la factura tenga la fecha de la factura que le emite Facebook a ustedes, ya que en ese caso no hay posible confusión ni interpretación.

muchas gracias por su pronta respuesta, aprovecho de consultar.

esta factura de compra se debe generar por cada docuento de invoice de facebook o bien puedo hacer una factura de compra al final del mes por la suma todos los documentos recibidos de facebook?

agradecido de ante mano

Estimado Feliciano, no podemos dar una respuesta fiable al 100%, lo tendría que decir el SII. Por intuición, habría que hacer una factura por cada factura recibida de Facebook, ya que nos son Guías de Despacho que se puedan agrupar. Pero tal vez el SII admitiera una factura a final de mes.