El IVA de las Importaciones

Este es un tema recurrente entre los usuarios, y seguramente hablaremos más en futuros post. Por eso es importante ir aclarando cómo tratar el IVA en el caso de las importaciones, y así saber cómo registrar éstas en Laudus.

El IVA es un impuesto que grava el consumo. Por eso a nivel internacional hay un acuerdo por el que el IVA se paga en el lugar del consumo, es decir, en el país donde se van a consumir las mercaderías o servicios. Esta es la razón por la que se paga el IVA en aduanas al hacer una importación, y por la que no se paga IVA al hacer una exportación; no es que las exportaciones estén exentas de IVA, es que el IVA se paga en destino, por lo que el exportador no paga IVA (si las exportaciones fuesen operaciones exentas de IVA en sentido real, no se podría después recuperar el IVA exportador de las compras que generan las exportaciones).

Centrándonos en las importaciones, el IVA lo pagamos al llegar las mercaderías a Chile. La base imponible para el IVA es el costo de la mercadería, más el flete internacional, más el seguro, y los aranceles. El costo de las mercaderías siempre existe, ya que va con la factura de la importación que acompaña a las mercaderías; sin embargo, el costo del flete y del seguro a veces no está documentado con la expedición, y si no se aportan estos datos, Aduanas realiza una estimación de los mismos para agregarlos a la mercadería y calcular la base del IVA. Fíjense que el transporte internacional y los seguros que afectan a éstos van facturados sin IVA, porque el IVA se paga al momento de ingresar la importación.

Y el IVA calculado sobre esta base es que el que figura en la Declaración de Ingreso, y es el IVA que hay que pagar en Aduana por la importación, y es el IVA que hay que contabilizar como IVA de la importación.

Uno de los problemas que se genera es que por lo general el importador no paga el IVA directamente a la Tesorería General de la República, sino que se le da la plata al Agente de Aduanas para que éste realice los pagos en su nombre. Aquí es donde comienza la confusión más típica de los usuarios: al hacer una importación hay varios gastos anexos que se generan, y que los suele gestionar el Agente de Aduanas en nuestro nombre.

Él hace las gestiones, realiza los pagos, y después nos rinde cuentas, además de cobrarnos por sus servicios. Estos gastos son, por ejemplo, la desconsolidación, el transporte desde el puerto hasta nuestra bodega, los exámenes del SAG (Servicio Agrícola y Ganadero), el aforo físico en caso de haberlo, etc.

Pues bien, el Agente de Aduanas hace un resumen de estos gastos, más el IVA y aranceles abonados por la importación, y lo muestra en la misma factura donde especifica sus servicios. Y éste es el problema, que en la misma factura se muestran tanto los servicios del Agente de Aduanas, como los gastos anexos tal y como el IVA de la importación. Los servicios del Agente de Aduanas son sus honorarios (que suelen ser un porcentaje del valor total de la importación), y estos servicios generan una factura afecta a IVA, ya que son servicios prestados por una persona jurídica chilena, y en territorio chileno, es una factura nacional. Y éste es el único IVA del Agente de Aduanas, y no el IVA grande de la importación.

El problema, como he comentado, viene porque el Agente de Aduanas pone en la misma factura sus servicios, y el IVA grande de la importación así como un resumen de los gastos anexos. Está mezclando en la misma factura sus gastos con los gastos anexos, por lo que genera mucha confusión. Lo más correcto sería hacer un resumen aparte con los gastos anexos y el IVA de la importación, y suministrar este resumen como un anexo a la factura de sus servicios; seguramente lo pongan en la misma factura porque les parece más cómodo, pero han generado mucha confusión con esta práctica.

El documento oficial frente al SII para demostrar el IVA de la importación es la Declaración de Ingreso, y no la factura del Agente de Aduanas donde viene el resumen. Muchos usuarios y contadores todavía ponen en el Libro de Compras el IVA de la importación asignado al Agente de Aduanas, y no es lo correcto.

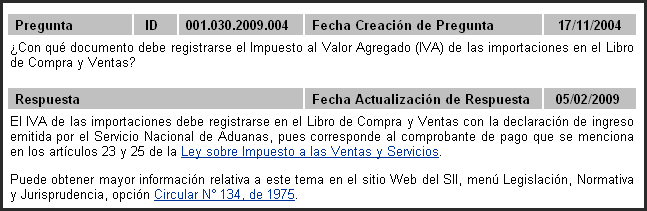

El SII lo dice bien claro en su pregunta frecuente 001.030.2009.004:

Al describir el formato de los Libros de Compras que se deben presentar de manera electrónica, el SII es claro en diferenciar las Facturas nacionales (por ejemplo, el código 30 es la Factura, el 33 la Factura Electrónica, …), y la Declaración de Ingreso, que es el código 914. Al describir qué es lo que debe contener cada documento, la Declaración de Ingreso va asociada al Proveedor Extranjero, al que se asigna el RUT de Tesorerías para darle un RUT que sea válido. Y el IVA de la importación no se asigna a la factura del Agente de Aduanas, ya que éste no ha generado el IVA ni le corresponde la mercadería importada. La declaración de ingreso es la factura de importación, y en su misma línea se pone el IVA de la importación.

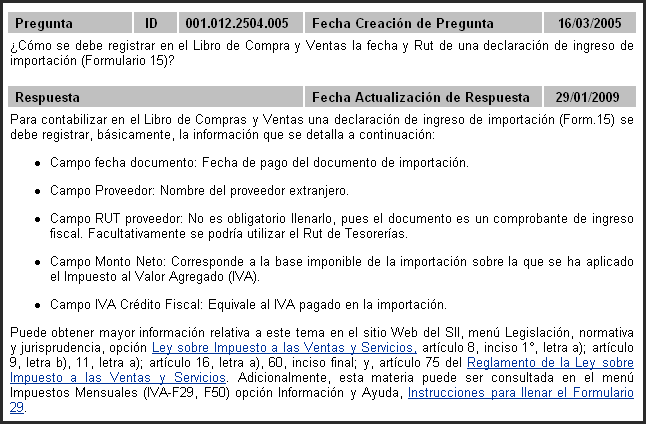

Para tener la información más clara del SII, tenemos la pregunta frecuente 001.012.2504.005:

En la siguiente entrada de este blog, pondremos un ejemplo completo de una importación (con todas sus facturas), y cómo registrarla en Laudus y obtener los costos iniciales y completos.

Un amigo contador me dejo la duda respecto a que la factura que me entrega el agente de importaciones, los primeros 3 items corresponden a valores que vienen incluido en la DIN (Derechos, IVA Importación y Flete Internacional), esos montos me los envian como «Exentos». El problema que luego yo agrego la DIN al SII, entonces el gasto se esta duplicando, por un lado el IVA con la DIN lo agrego como Recuperable, pero con la factura del agente me queda como gasto (compra) ¿Como debo hacerlo para resolver eso? Muchas gracias

Hola,

el proveedor me envio unas piezas que les faltaron agregar en la importacion.

como fue error de ellos, ellos asumieron el pago de impuestos y derecho en chile.

mi pregunta es. es correcto que yo declare y utilice ese pago de Impuestos? (el pago me aparece en TGR).

Estimada Camila, mientras la DIN figure a nombre y RUT de su empresa no hay problema, lo pueden presentar como una factura válida.

En el caso que la importación se realizó a nombre del representante legal de la empresa, puedo reconocerla en el registro de compras de la empresa?

Laudus

Tengo el siguiente ejemplo, espero que me puedan ayudar.

Si realizo una importación con Clausula DDP, teniendo en cuenta que los gastos pasan por el embarcador.

Si me entregan una copia de la Declaración de Ingreso y de los gastos de terceros que están a nombre de mi empresa. ¿puedo utilizar estos IVA a mi favor aunque no haya cancelado dichos gastos?Tanto como del formulario 15 como la facturas de terceros.

Quedo atento a su ayuda y comentarios. muchas gracias.

Buenos días, queria consultar por una importacion de articulos usados, si el Pago que se realiza a tesoreria se puede recuperar o solo aplica la DIN para el registro en SII …

Buenos días, generalmente hago importaciones y a veces me llega con el F15 pero la mayoría de las veces me entregan una declaración de ingresos F17 y mi contador dice que ese formulario no se puede ingresar como compra para recuperar el IVA, es así? donde puedo respaldar esa información?

Buenas tardes, si realizo compras menores a 30 dolares con rut empresa a traves de aliexpress, puedo recuperar el IVA?

Hola quería hacer una consulta:

en 2019 exporte una mercancia que el cliente me ha devuelto por estar defectuosa, mi agente de aduanas tramito esto como una importacion normal y no como un reingreso por lo que la mercancia llego directamente a mi ,sin embargo en la factura comercial se indicaba que esta era una operacion sin giro de divisas y a la a vez se realizo una nueva exportacion para reponer la mercancia quse se habia enviado y que fue rechazada.

En la importacion pagamos el 6% de los derechos y el IVA que corresponde, la consulta es deberiamos recuperar el iva importador???? mi agente de aduanas dice que deberiamos pero ante el SII como quedaria esto? si esto fue una devolucion de mercancia y no una compra de importacion?

agradeceria su ayuda con esto .

Estimada Génesis, estos temas de devoluciones internacionales no son sencillos. A efectos del SII, debería haber habido una Nota de Crédito de Exportación, pero esto choca con que se hayan retornado las mercaderías como una importación. Por eso, lo ideal es que lo revise con su asesor fiscal.

Hola, Importo mercadería textil, generalmente las compras no han superado los 1000$ y son enviadas por via área a través de DHL he podido facturar los gasto aduaneros, la duda que tengo es ¿Cómo declarar esa compra de digamos 800$ ante el SII? Serian con una DIN? muchas gracias por su atención

Estimado Luis, efectivamente el documento válido como factura en las importaciones es la DIN. No es la Factura del Agente de Aduanas, es la DIN.

Hola soy M. Angelica, estoy importando cafe de italia por la suma de 800 euros.

Debo pagar el 6%de derechos aduaneros

10%iva sobre el Cif.

Quisiera sabet cual seria el valor de BL.

Y también cuales son los requisitos de la Autoridad Sanitaria Región Metropolitana?

Opte por ests suma para no contratar agente de aduana, que además me ha sido imposible encontrar uno y que te atienda.

Si me pueden orientar si hay algo que pagar que no lo tengo considerado.

Atenta espero sus noticias

Cordiales saludos

M. Angélica

Estimada María Angélica, el IVA es el 19%. Hay un proyecto de Ley en trámite para establecer IVA diferenciado por algunos productos, pero en Chile el IVA general para todos los productos es el 19% (o la exención total).

Y los productos agrícolas tienen que pasar control del SAG (Servicio Agrícola y Ganadero).

Si su intención es importar café con frecuencia, nuestro consejo, y más teniendo en cuenta que es un producto agrícola, es que se haga con los servicios de un Agente de Aduanas, y de un contador para las cuestiones fiscales. De otra forma irá aprendiendo a golpes. A veces funciona, pero suele ser más lento y complicado.

Ma. Angélica.. Si necesitas asesoría me puedes contactar. Mi correo es

kap.asconfinrh@outlook.com

Hola. Mi agente de aduanas me envió la DIN con un valor a pagar de IVA en dólares y pesos chilenos a una tasa de cambio de 737 pero luego me envió el comprobante de pago de la tesorería, pero el valor no coincide con el relacionado en la DIN. Dice que es por el cambio de tasa de cambio al mes. Esto puede pasar? De ser así, no tendría yo inconvenientes con declarar el IVA ante el SII?

Hola buen dia, debes declarar lo realmente pagado en tesorería, dolares por tiponde cambio del mes, seguramente tu AGA, te cobra un tipo de cambio mínimo

Hola estimado una consulta… Mis importaciones se han hecho a traves de un servicio de courier…, mi contadora me pide la DIN para poder ingresar las compras manualmente al SII , pero ellos no entregan esa hoja , solo me dieron la factura con los montos mezclados como uds explican en el articulo … hay otra forma de acreditar esa importación sin una DIN ? … o es responsabilidad del courrier (en este caso chile express) de entregar una DIN a la persona que ocupe sus servicios ?

Estimado Alex, lo hemos comentado varias veces aquí, el papel que hacen los servicios de courier en el caso de las importaciones suele ser deficiente. Casi nunca entregan la documentación, y muchas veces lo hacen mal por no poner bien datos como el RUT. Y sí, el documento oficial es la DIN, y sin ella en teoría no se puede justificar fiscalmente el gasto.

hola, compro por aliexpress sobtre los 30usd, cancelo los cosotos asociados a traves del f18 que me emiten en el correo, como puedo ingresar esto en mi contabilidad de sii, muchas gracias!

Estimado/a, en ese caso el F18 le sirve como factura, lo ingresa como DIN (Declaración de Ingreso, código de documento 914 del SII) para respaldar la importación.

amigo hay un monto maximo para evitar el iva …ejm si compro $120 USD que costo asociado pago ?? me puedes orientar por favor ?

Favor me indica que plazos hay para recuperar el iva credito de las importaciones, en que columna van en la declaracion para ver si contador la ingreso y se puede ingresar con otro documento que no sea el DNI, ejemplo el pago a Tesoeria donde indica el numero de DNI que pago el agente de aduanas. Si no se recupero el credito, se puede ingresar este como gasto

Estimada Carolina, a partir del 1-marzo-2020 el IVA de las importaciones sigue las mismas normas que el IVA de las compras nacionales (en el mes de declaración, o en los dos meses posteriores). Este IVA de importaciones se declara en las casillas 535 y 553 (del giro y activos fijos). El documento oficial para aprovechar el crédito de IVA y presentarlo como gasto fiscalmente deducible es la DIN (Declaración de Ingreso). Si no dispone de ella, o se ha extraviado, consulte a su asesor fiscal o al SII si puede presentar algún tipo de documentación alternativa que lo acredite, o como obtener un duplicado.

Gracias por la información, estaba buscando por muchos sitios el plazo para recuperar el IVA, no la

encontraba. Consulta: ¿la DIN debe declararse en el SII, en el mismo mes de pagado el iva de importación?

Estimada Karin, aquí tienes la respuesta del SII:

https://www.sii.cl/preguntas_frecuentes/iva/001_030_1723.htm

Hola, compré un casco de moto en España y me lo enviaron mediante ups. Mi pregunta es cuanto impuesto debería pagar? 19%+6%? O solo el 19%?

Debes calcular el 6% (impuesto ad valorem) del valor de tu compra. El IVA (19%) se calcula en base al valor de tu compra + el 6%

Hola, quiero preguntarles lo siguiente: importo productos textiles pero no tengo ninguna empresa registrada, lo hago con mi rut personal, puedo recuperar el IVA que pago en aduana por importación? hay manera de recuperar ese dinero de ese IVA?. Muchas gracias

Estimado Javier, no, no hay forma de recuperar ese IVA cuando lo compra un particular. El IVA grava el consumo, y lo paga el particular al final del proceso productivo y de venta. Usted es a todos los efectos tributarios el final de la cadena de consumo con ese textil. Lo que hace después es irregular desde el punto de vista impositivo, es como si no existiera, no se puede ejercer una actividad empresarial sin darse de alta como tal ante el SII.

Buenas tardes, tengo una duda, mi jefe perdió la DIN, solo tiene el comprobante de pago a la tesorería. En este caso, el pago a la tesorería fue de $12.075.186 este monto es mi crédito fiscal? o se debe calcular de otra manera y/o con la factura del agente aduanero?

Hola pidele una copia a tu agente de aduanas

Estimados,

pueden indicarme si puede utilizarce el IVA cf de un Formulario 15.

quedo atenta,

Estimada Laisy, si el F15 va al RUT de su empresa, y es un gasto necesario para producir renta, por supuesto puede recuperar ese IVA crédito fiscal.

Buenas tardes, mi pregunta es, en importacion pagamos dos tipo de impuestos 1. derecho aduanero 6% e 2. IVA 19%. Cuál impuesto va en mi favor o es reembolsable? Quedo a la espera de una respuesta concreta, gracias por su tiempo, saludos.

Se importo una mercaderia y se pago el IVA correspondiente , pero luego fue revisada por el SAG y la rechazo porque venia en mal estado, la pregunta como anulo esa compra y recupero el IVA. gracias

debo internar una mercadería por ser representante, por una venta realizada desde una empresa en el extranjero a una institución en Chile. debo pagar el iva de la internación, como recupero ese iva pagado, si nunca vendere esa mercaderia, sino que solo la entregare producto que soy intermediario entre la empresa extranjera y la institucion en Chile.

Estimado Claudio, si usted es un intermediario puede hacer dos cosas: a) asumir la propiedad de la importación, recibir factura y crédito fiscal, y después facturar al cliente final, b) no asumir la propiedad en la importación, para lo que la DIN (Declaración de Ingreso) debe ir al RUT de la empresa/institución final. Ellos pagan el IVA, y aprovechan el crédito fiscal.

Necesito saber si al importar una casa rodante con motor o autocaravana nueva , comprada por una empresa constructora puede recuperar el IVA que cancela al momento de ingresar el vehículo a Chile ??

Gracias

Hola . Somos una Corporación legalmente constituida de personas con discapacidad. Compraremos una maquina pañalera nueva en Argentina. Como Corporación sin fines de lucro es posible no pagar el IVA, considerando que dicho impuesto no lo recuperamos. La máquina no es para fines comerciales.

Gracias

Estimado Patricio, debe consultar con su asesor fiscal para ver el tipo de persona jurídica constituida y si existe algún regimen especial. Por ejemplo, las importaciones de donaciones de material médico a Fundaciones sí están exentas de IVA, pero debe ser una donación. Lo más adecuado es que consulte a su fiscalista.

Estoy importando una embarcación usada (más de 15 años) que ya pagó el IVA en Europa (país con tratado) y tengo el certificado de pago del IVA en origen.

Para su internación, ¿puedo usar dicho certificado para no volver a pagar el IVA acá en Chile?

Mi supuesto es que el IVA ya se pagó en un país que tiene convenio de doble tributación con Chile.

Estimado Pedro, el IVA no funciona así para las mercaderías. Recientemente se ha publicado una norma para ciertos servicios digitales el proveedor puede retener el IVA en sus países de origen y pagarlo al SII en Chile. Pero es un caso muy reciente, y no es extrapolable a las mercaderías.

Si le cobraron el IVA en Europa, para un bien que iba a ser exportado, está mal hecho. Hay ciertas normas un poco diferentes para bienes usados, que debería haber consultado con un Agente de Aduanas. Pero si pagó IVA en Europa dudamos que lo pueda descontar en Chile. El Tratado para evitar doble imposición no recoge estos casos.

Hola, muchas gracias por todas sus respuestas. Me gustaría preguntar lo siguiente:

Tengo mi razón social e importo productos desde USA, el IVA que me van a cobrar en aduana sería el crédito fiscal o no? Luego, cuando venda y haga la boleta electrónica, debo incluir IVA? y como se calcula entonces la declaración mensual que hay que presentar al SII? Muchas gracias

Estimada Karla, antes de responderte brevemente te recomendamos revisar estos temas con tu contador/a. Son temas básicos de imposición, y no debes cometer errores con los mismos. Hay gente que se piensa que se puede tener un negocio sin un contador, es un error.

Básicamente comentarte que por supuesto el IVA de aduanas es crédito fiscal. En la venta, las boletas siempre incluyen IVA. En cuanto a la declaración mensual, si bien el SII realiza una propuesta, te recomendamos acudir a tu contador/a. Y si no lo tienes, es el primer paso que te sugerimos, hoy mismo deberías comenzar a buscarlo.

Hola Amigo, hice una comora en china y en aduana el courier me entrego una factura donde en la declaracion de importacion el monto de mi mercancia aparace como Monto no facturable. Esto quiere decir que no puedo recuperar el iva de esa compra siendo que me hicieron pagarlo?? Solicite un excel del detalle de impuestos que pagué y me cobraron el iva pero no se como lo ingreso al libro de compras, en la seccion con o sin derecho a credito fiscal? Desde ya muchas gracias

Estimado Mariano, la Declaración de Ingreso es el documento oficial para recuperar el IVA. El courier solo recolecta su dinero para el IVA y se lo pasa a Aduanas, pero no se lo factura a usted. En la factura del courier está solo a efectos informativos.

En estas cuestiones de impuestos, consulte por favor a su contador, para no cometer fallos con la Tesorería o el SII.

Hola, primero que todo los felicito por la labor orientativa. Mi consulta es breve: si tengo giro de comercializadora de antiguedades y si compro una vez por mes en el extranjero productos para mi negocio los cuales vienen con la factura que hace el courier… esto significa que debo ampliar mi giro a «importadora» también o basta el que tengo, de antemano muchas gracias.

Estimado/a, gracias por sus comentarios. Lo más importante con los códigos de actividad bajo los que uno se registra. En cuanto al Giro, debe describir bien lo que uno hace, pero no sabemos exactamente si es decisivo poner o no el término «importadora» en el mismo, aunque la mayoría de empresas lo suelen hacer.

En cuanto a la factura del courier, solo lleva los gastos de transporte y gestión, pero no le sirve como factura para justificar fiscalmente el importe de las antigüedades que está comprando. Hay consideraciones especiales para ellas al ser artículos «usados», lo mejor es que lo hable con su agente de aduanas.

donde se paga el iva de importación en la tesorería?? porque lo postego la aduana..

quizas no este relacionado con este post pero no encontre otro para hacerlo, queria ver si me pueden aclarar el tema de la tributacion simplificada la que se realiza cada 3 meses

los montos que se obtienen por la utm es la venta neta o es el debito tengo dudas con esto ya que es primera vez que lo veo

Hola !buenos días¡

como puedo registrar el iva de importación, cuando este es postergado y en la din me aparece en el código 700 en cuentas y valores. es decir aun no la pago a tesorería, pero es una mercadería que me llega por partes osea varias importaciones, pero el proveedor extranjero me hace una sola factura por todas esas importaciones, estoy confundida y no se en que momento registrar el iva y si la mercadería no me llega el mismo mes sino llega en varios meses.

espero me puedas ayudar.

gracias.

tengo un importacionn en la cual tengo el valor total de la mercaderia y llego todas en la importacion pero el iva de esta lo diferi por no poder pagarlo en el momento como lo contabliso, tengo igual ingresar las mercaderias a mis libros y el iva como lo hago si no lo e pagado

Estimada Ana Isabel, dado que el IVA se posterga (tanto la utilización del mismo como crédito fiscal, como el pago a la Tesorería), entonces creemos que lo más cómodo es ubicarlo en una cuenta transitoria de activo, hasta que lo traslade a la cuenta de «IVA crédito fiscal». La operación es la misma, solo que se posterga.

Hola compre con un courrier artículos menores a 30 dólares y no efectuaron la din. Es imposible que aduana ahora ayude y queremos saber si aun asi podemos emitir facturas por estas ventas sin haber declarado estas compras en el extranjero. O si hay algún camino para al menos declarar la compra en SII sin derecho a iva crédito.Solo queremos estar seguros que infringiremos nada.

Estimado José, puede presentarlo como gasto rechazado (por no poseer comprobante de la operación). Pregunte a su asesor fiscal por la mejor solución, pero en cualquier caso va a pagar más impuesto por una mayor utilidad (no hay costo contable), y no podrá utilizar el crédito de IVA. Es como si le hubieran regalado esos productos, la venta es todo utilidad.

necesito saber si tengo una din del 24/4/2020

puedo ingresarla en el mes de mayo ya que no me las habian pasado y no teniamos la informacion pero si se pago la din en esa fecha

Hola!

Necesito comprar mercaderia en Argentina por menos de dls 1000 e ingresarla a Chile. El proveedor argentino no cuenta con factura de exportacion. Puede hacerme otro tipo de factura o necesito obligatoriamente la de exportacion? Gracias!!

Hola como estan? estoy en una disyuntiva para mis importanciones, lo que pasa es que yo actualmente el IVA ADUANERO lo cuento dentro del monto de costos extra para calcular el costo de mi producto, pero el IVA yo lo recupero, siento que no se deberia considerar … que me dices tu ?

Estimado Guido, el IVA no es un costo. El único caso en el que el IVA es un costo es cuando usted vende exento de IVA. En este caso la parte de IVA que no se puede aprovechar como crédito fiscal sí es un costo.

Pero si usted no vende exento de IVA, entonces el IVA de sus compras (incluyendo importaciones) no es un costo, y no debiera ponerlo como costo del producto.

en el registro de compra y venta el ad Valorem es parte del neto independiente que pueda recuperar dicho monto?

Saludos

Rodrigo

El Ad Valorem es parte del costo del producto pues no se recupera.

Si Yo Importo una mercadería y no tengo el dinero para pagar el Iva, en que situacion queda la mercancía, la puedo retirar y con que documento

Otra Pregunta Si ingreso una mercadería de otro país para exposicion con que documento lo ingreso y pago algún impuesto?

Otra Pregunta Con que documento puedo sacar una pieza de maquinaria para reparacion y con que documento despues la ingreso,

Gracias por su atencion

Estimado Eduardo, su Agente de Aduanas le puede ayudar en todos estos items. Le comentamos brevemente: hay un régimen especial, llamado de «almacén particular» que es para ir desadianando la mercadería poco a poco, y así no pagar todo el IVA de una vez; en cuanto al material de marketing, paga IVA como si fuera cualquier otra importación (puede que su proveedor no le cobre nada, pero no existen entregas gratuitas de material de marketing, todas pagan IVA); y para piezas de reparación también hay un procedimiento explícito, consulte con su Agente los trámites a seguir.

hola buenas tardes, tengo una duda con importaciones. Si compro una maquinaria desde alemania para un cliente que tengo en perú, ésta debe pasar por Chile? si es así, qué régimen uso para chile y perú?

Debería pagar impuestos tanto de importación como de exportación al ser enviada a perú?

Estimado Facundo, sí se puede hacer. En Chile hay que hacer una «Factura de Venta de Mercaderías Situadas en el Extranjero o Situadas en Chile y No Nacionalizadas (FVME)», que no lleva IVA. El IVA se paga en Perú, pero el ingreso de la venta se contabiliza en Chile, y por tanto el impuesto de final de año sobre utilidades contempla esta venta.

Usted no tiene ni IVA crédito ni IVA débito en Chile, solo un ingreso y un gasto en contabilidad.

En Perú, su cliente paga el IVA y tiene un crédito fiscal por la importación de la maquinaria.

Muchas gracias!

Estimados tengo un problema, un operador logístico al que contratamos e hicimos los pagos de provisión, en el formulario DIN se puso como importador este operador, quedandose a mi parecer con el credito fiscal. ¿ esto es normal, nos puedes traspasar el credito fiscal ?

Estimado Julio, si ya hicieron mal la DIN no se puede rehacer, al menos no que nosotros sepamos (tal vez sí existe procedimiento). Pero ellos sí deberían hacerle entonces una factura a usted para que el IVA crédito quede a su favor.

Si importo productos y aduana nunca me cobra los impuestos, y genero una factura desde el proveedor que no incluye iva, el SII la acepta??? si igual pagaré el IVA cuando lo venda????

Estimado Rubén, si importa productos y no le cobran impuestos, seguramente es porque viene por Correos. En ese caso debería solicitar el F18.

Si no tiene factura de Aduanas (la Declaración de Ingreso), entonces no es un gasto válido para el SII. Da igual que pague el IVA al vender.

Buenas noches.

Consulta, como se determinó el iva de importación y poder llevarlo al f29. Esto lo veo con din o con la factura de auduan.

Si el iva importador es mas alto que iva débitos, queda como remanente para el mes siguiete.

Quedó atento a sus Comentarioa

Estimado Pablo, el IVA de la importación lo obtienes de la DIN (que es la factura de Aduanas). El importe que te pone el Agente de Aduanas debe coincidir con la DIN.

Y sí, si has pagado más IVA de tus débitos de IVA te queda un remanente para el mes siguiente.

Hola una consulta si yo adquiero un servicio en el extranjero. En este caso no recibiré un producto, por lo cual no tendré declaración de ingreso. Mi pregunta es ¿tengo que registrar este gasto en el registro de compras del SII?¿El pago de servicios en el extranjero deben pagar impuesto IVA en Chile que pueda ser declarado y recuperado?

Estimado Carlos, estos servicios se declaran y paga su impuesto en el F50. Es una retención, un mayor costo para usted, no es IVA. Los servicios no están bien regulados todavía, las leyes van muy por detrás del mundo de los negocios en este caso.

Buenas tardes estimados. Tengo una duda que me gustaría poder aclarar. Me gustaría saber en caso de que yo quiera importar unos equipos necesito emitir una factura y debe ir el puerto de embarque y de desembarque del producto. Me he fijado en otras facturas y he visto que ponen puertos de Punta Arenas y Juan Fernández cuando en realidad los productos entran por el aeropuerto. Me podrían decir por qué hacen eso? Se tiene que tener algún tipo de inscripción en esos puertos para hacer eso?

Saludos y gracias de antemano

Estimado Sergio, si deseas importar algo tú no tienes que emitir factura, la emite tu proveedor. Y cuando pasa por Aduanas, se emite una Declaración de Ingreso (DIN) que es la factura oficial en Chile.

Cuando se habla de «Puerto» en Aduanas, se refiere a cualquier punto de entrada de la mercadería en Chile. Un puerto puede ser un aeropuerto, un puerto de mar, o una entrada a través de la cordillera por camión.

Hola, si compro un servicio a una persona en el extranjero por $200,

1.- cuales son los documentos que me tienen que enviar.

2.- el pago le puedo transferir directo o tengo que hacerlo mediante banco.

quedo atenta

Ruth

Estimada Ruth, la persona le debe enviar Factura o lo más semejante a ella. Usted debe incluirla en el F50 del mes, realizando la retención correspondiente (en función del tipo de servicio, y del país con el que se haga). Es mejor si puede hacer la transferencia por banco o pago por tarjeta/PayPal para poder justificar la operación.

Hola. Si compro mobiliario para mi negocio en Perú, se reconoce el costo como a efectos de reducción del Iva en Chile?

Agradezco su respuesta. Saludos.

Estimada Abia, si compra este mobiliario en Chile, en la práctica es habitual imputarlo al negocio de Chile (y no al de Perú). A no ser que realice una exportación del mismo, para que el gasto se impute a la cuenta de resultados del negocio de Perú. Ambos negocios tienen que ser entidades jurídicas diferentes al estar en diferentes países, y el gasto se va a una u otra, pero nunca a las dos. En teoría el gasto debiera ir a la unidad que genera el ingreso con ese gasto.

Gracias por la aclaratoria.

Que pasa si compro ese mobiliario y equipos en el extranjero que incluyen el servicio de montaje.

Pago el IVA por la internación de los equipos y que impuesto paga el servicio de montaje de los mismos?

Estimado Sergio, si el proveedor extranjero incluyó en la factura el montaje, entonces no recibirá una factura de ningún instalador en Chile, y los muebles habrán pasado aduanas con un valor incluyendo el montaje. En ese caso el IVA de internación incluye el montaje.

Si va a recibir una factura de un proveedor nacional por realizar el montaje, entonces esa factura incluirá un IVA, y la de Aduanas no.

Estimados.. necesito aclarar un tema en particular..

Si yo compro un artículo a un proveedor en Europa, y mi cliente está en Perú.. la mercadería nunca ingresa a Chile ya que es mi cliente en Perú quien realiza el retiro en Europa con la respectiva factura de exportación (exenta) que yo emito y con la orden de retiro que mi proveedor me da al momento de avisar que esta lista la mercadería para su retiro.

La pregunta es:

El valor de la mercadería (invoice proveedor extrajero) se puede contabilizar como costo a la venta que yo emito a mi cliente en Perú??.. siendo que esta mercadería nunca ingreso a Chile!!

O está venta queda inhabilitada de aplicar un costo??

Espero sus comentarios. Gracias

MDA

Estimado César, para estos casos el SII habilitó un documento específico de venta, que se llama «Factura de Venta de Mercaderías Situadas en el Extranjero o Situadas en Chile y No Nacionalizadas (FVME)». Este documento no se encuentra en formato Electrónico, debe pedirlos a la imprenta y timbrarlos en el SII como antaño. Es el documento código 190 (según los códigos de documentos del SII).

Si necesita hacer Nota de Crédito o Débito sobre estas ventas, se deben utilizar también documentos especiales, la Nota de Disminución de Venta (código 191), y la Nota de Incremento de Venta (código 192).

Y la compra a su proveedor en Europa se computa con la «Declaración Jurada de Compra para Convenciones sobre Mercaderías Situadas en el Extranjero o Situadas en Chile y No Nacionalizadas (DJC)», código 193.

La diferencia entre la compra y la venta es su utilidad, como en todas las ventas, pero así puede cerrar el ciclo y tener una contabilidad ordenada con los documentos como corresponde.

Estimados buenos días.. Muchas gracias por las aclaraciones..

Relativo a sus respuestas puedo entender que sin la emisión de esos documentos manuales estoy fuera de norma??

Yo emito a mi cliente extranjero (Perú) una factura de exportación exenta, esta se debe reemplazar por el documento manual 190??

Ahora bien.. con la emisión de estos documentos manuales 193 como procede el iva crédito si la mercadería no ingresa a Chile ??.. O todo pasa a ser exenta?? O, solo con el documento justificó la imputación a costo de venta??

Ojalá puedan ayudarnos con el tratamiento de estas.

Sls

César

Estimado César, efectivamente no debe utilizar la Factura de Exportación (siempre van sin IVA las Exportaciones), debe utilizar la Factura de mercaderías situadas en el extranjero, es lo correcto, tenemos varios clientes con el mismo tipo de operaciones.

Y en cuanto a la compra, dado que no hay ningún documento de Aduanas (porque nunca ingresó a Chile), por eso se utiliza la «Declaración Jurada de Compras», ya que usted declara que realizó una compra por ese valor, y ese es el costo de ventas.

Estimados..

Buenas tardes, se agradece la ayuda sobre este tema… a proceder de la manera correcta. Muy buen aporte.

Saludos

César

hola, primero que nada, gracias por la información entregada, quería consultar ¿se puede comprar IVA en la aduana para aumentar el crédito fiscal y así pagar menos impuestos?, ¿ese iva se puede comprar por productos que han quedado en las aduanas? o ¿ se puede hacer uso de este crédito aun cuando no corresponde a importaciones hechas por la empresa?

Estimada Paula, en nuestro blog siempre intentamos dar los consejos desde el punto de vista legal, lo que se debe hacer, y de acuerdo a nuestros conocimientos.

Por eso le comentamos que no, no se puede comprar IVA ni facturas que no sean del giro de su empresa. No sabemos si existe un mercado paralelo dedicado a ello, pero estaríamos hablando de un comportamiento fuera de las leyes y de lo recomendable.

Muchas gracias por la información¡¡¡

hola, necesito comprar por ebay pero quisiera tener la factura para recuperar el IVA, es posible por ebay o aliexpress? las compras no superan los 1000$ también compras de menos de 30$

Estimada, lo más probable es que el courier no haga los trámites necesarios para obtener una DIN o F18 válido para descontar el IVA. Depende 100% del courier, no de eBay ni de AliExpress

Si compro productos para importar a otro país, la factura que emite el vendedor debe agregar iva o es otro tipo de factura para exportar los productos? que otros documentos debería de brindarme la empresa vendedor para poder realizar la importación en este caso Perú?

Gracias