Recuperación del IVA en las Notas de Crédito de Ventas

Cuando se emite una Nota de Crédito de Ventas, se rebaja el IVA a pagar al fisco (se rebaja el débito fiscal). Sin embargo, esta rebaja tiene un plazo de 3 meses, que se cumple con ciertas condiciones, y es lo que queremos aclarar en este post, y cómo se hace en Laudus. La mayoría de información legal de este post se obtiene de la Ley Sobre Impuesto a las Ventas y Servicios, y a ella nos referimos como la Ley.

Lo primero que hay que aclarar es que, según consta en el artículo 57 de la Ley, no hay plazo para emitir una Nota de Crédito, se puede emitir cuando uno lo precise. Sin embargo, en el caso de devolución de las mercaderías, si transcurren 3 meses o más desde que se hizo la venta, no se puede recuperar el IVA de la operación. Tal y como dice el SII resumido en la pregunta frecuente 001.012.1212.004:

No es posible realizar esta operación (recuperar el IVA), pues el plazo se determina de la siguiente manera:

- En el caso de una venta de bienes o prestación de servicios, gravadas con IVA, el plazo de tres meses se contará de forma similar al que transcurre entre la entrega real y la devolución de las especies que hayan sido objeto del contrato.

- En el caso de una venta o promesa de venta de bienes corporales inmuebles, gravadas con IVA, que queden sin efecto por resolución, resciliación, nulidad u otra causa, el plazo de tres meses se contará desde la fecha en que se produzca la resolución o desde la fecha de la escritura pública de resciliación.

- En el caso de una venta o promesa de venta de bienes corporales inmuebles, gravadas con IVA, que queden sin efecto por sentencia judicial, el plazo de tres meses se contará desde la fecha que esta sentencia se encuentre ejecutoriada.

La determinación de los plazos mencionados anteriormente están establecidos en los artículos N° 21 y N° 70 de la Ley sobre Impuesto a las Ventas y Servicios.

Al emitir una Nota de Crédito por devolución pasados más de 3 meses, hay que cumplir con los mismos requisitos que con las Notas de Crédito normales, y por lo tanto hay que especificar el IVA y el resto de componentes.

No obstante, el SII en Oficio 755 de 10-Feb-2004, especifica cómo en virtud del punto 2 del artículo 126 del Código Tributario se puede pedir durante el plazo de 3 años la devolución de ese IVA pagado en exceso de la Factura original. Este caso implica realizar rectificatorias y otros trámites.

Dado que el cómputo del periodo de 3 meses es desde la entrega de los bienes (artículo 70 de la Ley de IVA), y tal y como se explica en el oficio 2543 de 04-dic-2018, en las ventas anticipadas (se emite la Factura de manera anticipada a la entrega de los bienes), el plazo de los 3 meses comienza a contar desde que se entrega el bien, y no desde la emisión de la Factura.

Sin embargo, si la Nota de Crédito es por descuento del valor en Factura, no corren los 3 meses, y sí se puede descontar el IVA del débito fiscal. Efectivamente, así se dispone en la Ley, y como está de una manera un tanto implícita, hemos preferido mostrar el Oficio nº 1276 del 12-05-1988, donde se dice:

Sobre el particular debo señalar a usted que tal como se indicara en Ord. 54 de 11.3.97 de la Décima Dirección Regional, no existe un plazo establecido para efectuar la deducción al débito fiscal de los impuestos que correspondan a descuentos o bonificaciones otorgados por los vendedores a sus respectivos clientes con posterioridad a la facturación, siendo el único requisito para ello, la emisión de la respectiva nota de crédito, por lo que, la nota de crédito emitida a su cliente se ajusta a la normativa sobre emisión de este tipo de documentos.

Si tiene tiempo, lea el oficio entero, ya que el caso es muy representativo.

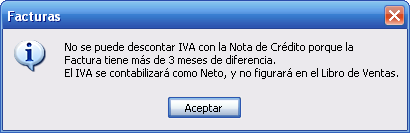

Al hacer una Nota de Crédito de Ventas, Laudus le pide la Factura que se está modificando. en ese momento calcula si la Nota de Crédito está dentro del plazo, y si es por devolución. En caso de estar fuera de plazo, le advierte:

La Nota de Crédito se imprimirá igual, con el monto del IVA que debería haber correspondido, y en el comprobante contable que se genera se hace Ventas (al debe) contra Clientes (al haber) por el monto total de la Nota de Crédito incluyendo el IVA, es decir no se separa el IVA y éste es como una menor Venta, y un menor ingreso para la empresa.

Si la Nota de Crédito es por descuento, entonces debe especificarlo en la misma, para poder recuperar el IVA:

Por último, recuerde que según dice el SII, las Notas de Crédito emitidas que no rebajan el débito Fiscal por superar el plazo de tres meses cuando son devueltos los bienes que están afectos a IVA, no deben ser declaradas en el nuevo Formulario 29.

Referencias

- DL 825: Ley Sobre Impuesto a las Ventas y Servicios

- DL 830: Código Tributario

- Oficio 755 de 10-Feb-2004: consulta sobre posibilidad de emitir Notas de Crédito sin impuesto en caso que la devolución de los bienes o la resciliación de los servicios se produzca con posterioridad a los tres meses.

- Oficio nº 1276 del 12-05-1988: emisión de Nota de Crédito por descuento otorgado con posterioridad a facturación – Oportunidad para su emisión – Inexistencia de plazo establecido para efectuar la deducción al débito fiscal – Si con posterioridad se deja sin efecto la Nota de Crédito, debe emitirse una Nota de Débito por el monto equivalente al descuento dejado sin efecto – Efecto de la Nota de Débito.

- Oficio 2543 de 04-dic-2018: cómputo del plazo para efectuar rebajas al débito fiscal por devoluciones, en el caso de ventas facturadas anticipadamente.

Buenos dias

Tengo una empresa que vende productos comestibles, el proveedor de mis productos, obviamente me imite las facturas por las compras que hago, cada cierto tiempo el proveedor emite notas crédito por producto q no envian en los pedidos o por producto que se vence, estas NO tambien discriminan el IVA.

Mi pregunta es si ese IVA de las NC, lo puedo descontar del IVA que debo pagar por las ventas que hago de esos productos

Gracias

Estimado Jorge, es al revés, ese IVA aumenta el IVA que debe pagar a final de mes. Es decir, usted descuenta el IVA de las facturas por compras a proveedores (IVA crédito), pero el IVA de las notas de crédito de proveedores se suma al IVA débito de sus ventas.

Buenos días, mi consulta es la siguiente, si el proveedor emite una nota de crédito por una factura, los 30 días para el pago se cuenta desde la fecha de emisión de la nota de crédito o desde la emisión de la factura?

Estimada Marjorie, los 30 días se toman desde la emisión de la Factura. El que después se reconozca un descuento no significa que el plazo se prorrogue a partir de la Nota de Crédito.

Estimados, tengo la siguiente consulta, que sucede cuando existen transacciones entre un contribuyente normal y otro autorizado a llevar contabilidad en moneda extranjera, siendo el precio pactado en dólares el contribuyente normal emite el documento complementario por diferencia de Tipo de cambio, y el que recibe se enfrenta a no saber si debe registrar o no ese documento ya que para este no presenta diferencias. Lo debe registrar o no? si lo registrar que hace con ese registro?

Estimados, tengo que realizar 2 notas de debito a facturas de fecha emisión 11.2020. No obstante no puedo aprovechar el iva, ya que pasaron los 3 meses. Cómo queda en la centralización este iva debito que no puedo recuperar?. Además como dato, las refacturaré-

gracias

Estimados,

Emitimos facturas a un exportador en enero 2020, el cual no devolvió la mercadería, pero obtuvo un menor precio por los productos, por lo tanto debemos emitirles notas de Crédito por descuento debido a que liquidaron a menor precio de lo que les vendimos nosotros.

Podré emitir la NC con derecho a la rebaja de débito fiscal?

Iré a tener problemas con SII aunque el motivo sea descuento por liquidación y no por devolución?

Gracias

Estimada Nadia, si usted vende a un exportador, el tema del IVA es igual que si vende a una empresa que va a distribuir dentro de Chile. usted vende con IVA débito, y rigen las normas habituales. En concreto, para emitir Nota de Crédito por descuento no hay plazo para recuperar el IVA (como sí lo hay por devolución).

Hola pregunta:

como hago para sacar un reporte de venta o compra que me de las facturas con cada una de sus notas de crédito

Estimada Bárbara, lo más parecido es en las estadísticas de cobros, por factura, vienen cómo se han cobrado todas las facturas, incluyendo sus notas de crédito.

Hola saludos. Una consulta. Por requerimiento del Cliente, Emití una Nota de crédito en mayo 2020 sobre una factura de septiembre 2019, y a su vez emití una Nota de Débito también en mayo 2020 para anular una Nota de Crédito de Septiembre 2019. Ambos documentos se emitieron para solo corregir unas anotaciones mal elaboradas en la factura y la nota de créditos. Ahora resulta que al momento de Declarar no me esta aceptando el IVA de la NC y si esta aceptando el IVA de la ND. Que debería hacer en este caso. Gracias por su orientación

para hacer cambios en las glosas de las facturas hay una opción de realizar nota de crédito administrativa en donde no anulas la venta solo modificas la descripción o glosa de la factura

Estimados una consulta, en el caso de emisión de una nota de crédito por diferencia de cambio corre el plazo de los tres meses para rebajar el iva ???

Estimado José, una nota de crédito por descuento siempre puede rebajar IVA. En cuanto a si una diferencia en cambio es un descuento o no, se podría debatir.

Estimado, pregunta en le mes de febrero se realizo una factura por prestación de servicios, ahora en mayo me esta solicitando la anulacion de la factura y la emision de una nueva a otro cliente, que pasa con ese iva? si se pierde, puedo emitir otra factura en compensacion de este iva perdido.

Agradecere tu ayuda.

Estimado David, si la factura se emitió el 15 de febrero, por ejemplo, tienes hasta el 14 de mayo para anular y recuperar el IVA. Si pasas la fecha, no puedes recuperar el IVA. A veces se pacta con el cliente para repartir este costo, o no, es ya una cuestión comercial.

Hola tengo una factura ejemplo por 100 y se realiza una NC por 90 me queda un saldo, la NC fue aceptada con reparo en SII.

La factura es de enero, la NC de febrero.

que hago, se puede anular con una NC el monto que quedo pendiente anular de esa factura o me recomienda generar una nota de débito y una nueva nota de crédito?

Estimada Cynthia, un DTE aceptado con reparo es un DTE válido a todos los efectos, no tiene que anularlo ni emitir una nuevo. El reparo significa situaciones que son aceptadas pero no deseables, y ojalá pueda corregir el defecto en el software o los procedimientos para que no se vuelva a producir.

Si tengo un crédito fiscal que no fue entregada a tiempo al cliente y éste

tampoco la registró, y ya excedió los 3 meses, pero si recibió la mercadería; y ahora me pide re facturar con fecha actual.

Es posible recuperar el IVA?

Estimada Cecilia, si usted entregó mercadería al cliente, el crédito fiscal lo tiene el cliente. Usted tiene una deuda de IVA con la Tesorería por esa venta. Y se pasaron más de 3 meses y usted emite Nota de Crédito, no puede recuperar el IVA de esa Nota de Crédito, lo pierde. Sucede siempre con las refacturaciones, que se pierde el IVA.

Estimados en este caso el cliente no tiene el documento y tampoco lo registró.

Aun en este caso se pierde el IVA al anular el CCF?

Gracias por sus respuestas.

Estimada Cecilia, da igual si el cliente no tiene la factura original (y más teniendo en cuenta que será electrónica). El IVA se pierde igual, porque el cliente debería tener la factura, eso no cambia la aplicación de la norma.

Muy amables por despejar mi duda.

Saludos

Saludos.

Tengo dudas quisiera la devolución del IVA de un activo fijo que es una camioneta de trabajo se adquirió hace dos meses cuánto es el plazo mínimo que se puede esperar para la devolución del IVA?.

Espero su respuesta.

buenos días, tengo una pregunta: a un proveedor luego de que efectuara la respectiva factura por servicios debí hacerle notas crédito, y las hizo adecuadamente, esto fue en el 2018, ahora nos esta pidiendo el sustento legal por haberle efectuado esos descuentos, cuanto en las tarifas de los honorarios se firmo bilateralmente que debia devolver los dineros cuando no cumpliera las metas trazadas. que le puedo contestar? gracias

Estimada Claudia, no comprendemos bien, porque en principio si usted debió hacer una Nota de Crédito, entonces sería a un cliente, y no a un proveedor, pero seguramente no hemos comprendido bien.

En cualquier caso, esos temas son comerciales o contractuales, y no tienen nada que ver con los impuestos o el SII. Si en un contrato figuraba alguna clausula, entonces en caso de incumplir se debe ir por la justicia ordinaria que corresponda.

Pero si es una clausula comercial de las condiciones pactadas, es difícil a veces establecer una cosa u otra, y depende del buen criterio y la relación con el cliente/proveedor. Por lo general se llega a un acuerdo y listo, porque si se tiene que ir a juicio todo se complica mucho.

Buen dia, disculpen me gustaria que me ayuden con una duda. aunque no aplica a la conversacion que tienen…. Un proveedor me realizo una factura la cual debo pagarla lo mas pronto posible, a esta le esta aplicando una nota de credito por descuento de un 10% que aun no me la han pasado por fisico. Ese % de descuento se lo debo aplicar al total de la factura incluido el IVA a la base de la mercancia. de antemano muchas gracias y disculpen las molestias ocacionadas.

Estimada Rosa, todo depende de cómo hayan calculado el descuento, si lo han hecho sobre el total con IVA o no. Hoy en día no es obligatorio enviar la Nota de Crédito en físico, pero puede revisarla por el archivo que le habrán enviado.

Siempre existe la confusión. Pero la verdad, es que NO son 90 días corridos, son 3 meses. Por tanto, si la factura fue emitida con fecha 02-05-2019, tienes hasta el 30-08-2019 para emitir NC y poder deducir tu IVA Débito Fiscal.

Saludos.

Estimado Cristian, estamos de acuerdo en que son 3 meses, pero no en cómo aplicarlos. Según lo vemos nosotros, 3 meses serían desde el 02-05-2019 hasta el 01-08-2019 a las 23:59 horas.

Es un tanto lamentable que la norma no sea clara y específica, dejando mucho a la interpretación. Mi opinión se basa en los cálculos que efectúa el SII mediante el RCV. He comprobado durante varios meses en que el cálculo es como digo, esto es:

«si la factura fue emitida con fecha 02-05-2019, tienes hasta el 30-08-2019 para emitir NC y poder deducir tu IVA Débito Fiscal.»

Saludos y gracias por los aportes de esta plataforma.

Estimado Cristian, tiene razón, a veces las normas podrían estar escritas con mayor precisión. Pero no es un problema del SII, ellos las interpretan, es un problema del legislador, que a veces parece que no han bajado al detalle de lo que ocurre en las empresas en el día a día.

factura emitida el 30-05-2019 si emito NC en agosto, pierde iva?

Buenos días,

Permiso para contestar… 🙂

Solo hasta el 30 de agosto.

Si la emite con fecha 31 ya no se puede deducir del débito.

1mes= 30/jun

2meses= 30/jul

3meses=30/ago

@fernandap.

La Verdad, es que tu respuesta es errada, ya que la Ley habla de tres periodos para emitir una nota de crédito por devolución, y no noventa días corridos desde la fecha de la facturación.

El personaje de Laudus también se equivoca, ya que no son meses, son periodos mensuales tributarios.

desinforman al público general mas de lo que capacitan.

Estimado Cristian, te agradecemos que entres en la conversación, porque siempre es bueno para todos compartir diferentes puntos de vista.

El decreto Ley 825 de la «Ley sobre Impuesto a las Ventas y Servicios» (Ley de IVA) dice en su artículo 21, numeral 2, cuando se refiere a poder descontar IVA por devolución (se supone que formalizado en una Nota de Crédito): «siempre que correspondan a operaciones afectas y la devolución de las especies o resciliación del servicio se hubiere producido dentro del plazo de tres meses»

Por lo tanto entendemos que el legislador habla de 3 meses naturales, ya que no menciona periodos tributarios. Eso tampoco son 90 días, son 3 meses desde que se emitió factura. Si se interpreta que es desde que se entregaron las mercaderías, y éstas se entregaron con Guía de Despacho, entonces el plazo debería ser desde la emisión de la Guía. Pero se suele tomar la emisión de la Factura.

hola, buscando otra informacion me encontre con este portal.. agradecido siempre de opiniones. Si es efectivo que la ley señala 3 meses, sin embargo , nuestra empresa de facturacion electronica debimos presentar modificaciones al programa porque señalan con posterioridad que son «3 periodos » es decir si la factura fue emitida el 01 de julio o el 30 de julio, tienes plazo para una nota de credito con recuperacion de iva hasta septiembre independiente del dia. compartiendo la opinion de @CristianCV

Estimado Daniel, tanto la Ley de IVA como el SII siempre hablan de 3 meses entre la entrega real y la devolución de las especies. Si la entrega y emisión de la factura es el 2 de enero, se tiene de plazo hasta el 1 de abril. Si se devuelven las especies el 30 de abril, son prácticamente 4 meses desde el 2 de enero, y dudamos que se pueda recuperar el IVA si uno se ajusta a la norma. La Ley y el SII nunca hablan de periodos, incluso en sucesivos oficios y circulares aclaratorias.

Puedes revisar si quieres todos los Oficios que se nombran al final de la entrada en el apartado de «Referencias», verás como siempre se habla de 3 meses. También aquí:

http://www.sii.cl/preguntas_frecuentes/catastro/001_012_1212.htm

http://www.sii.cl/preguntas_frecuentes/catastro/001_012_2650.htm

http://www.sii.cl/preguntas_frecuentes/catastro/001_012_1679.htm

No obstante, sí hemos visto más de una vez la opinión de los periodos en vez de meses, pero según nuestro criterio no se ajusta a lo que dice la Ley y el SII.

Cristian,buenas tardes ,tengo una duda,necesito hacer nota de credito a una factura emtida el 13/01/2020, cual seria el plazo para recuperar el iva?

gracias

Claudia

Estimada Claudia, tienes 3 meses calendario, hasta el 12 de abril, para emitir la nota de crédito y poder recuperar el IVA. Pasado ese plazo igual puedes emitir la nota de crédito, solo que no recuperas el IVA.

Disculpa mi intromisión pero el plazo comienza desde el periodo de la emision de la factura. Por ende seria Mayo, junio y Julio

Estimados, buenos tardes, consulta me llegaron dos notas de crédito de un proveedor esto por devolución de materiales la cual descuentan facturas que son mas de tres meses, siete meses aproximado, estas facturas ya fueron canceladas, por lo cual quedarían como saldo a favor, pero el proveedor me dice que puedo utilizar el saldo aplicando a otra factura pero solo el neto, y el impuesto lo debiéramos asumir nosotros. este procedimiento corresponde???

Estimada Yenifer, este tema de la pérdida del IVA débito para quien emite las facturas ha sido siempre controvertido. No hay nada que diga la Ley, tan solo que quien emite la Nota de Crédito no puede descontar ese IVA del IVA débito si han transcurrido más de 3 meses desde que se emitió la factura.

Muchas veces se negocia quién asume la pérdida de este IVA. En su caso, si ustedes han realizado la devolución pasados los 3 meses, sí suele ser habitual que el proveedor le diga que sí puede devolver las mercaderías, pero siempre que asuma el IVA. La razón es que ustedes han demorado 7 meses en saber si necesitaban la mercadería o no, y que los 3 meses habría sido un plazo razonable para haberlo sabido.

Hay casos en los que 3 meses pueden no haber sido suficientes, y por eso a veces se negocia. Otras veces, para evitar estos problemas, la gente llega a acuerdos de consignación de la mercadería. Depende de cada caso. Pero su caso no es extraño, sobre todo si han transcurrido 7 meses.

okis, muchas gracias.

Buenos días.

Tengo que realizar una nota de crédito que corrige monto de una factura afecta por el concepto de concesión de un casino, han transcurrido más de 6 meses desde que emití la factura. ¿El IVA es no recuperable? ¿Como lo registro en mi libro de ventas? ¿Debo poner el valor como exento?

Quedo atenta, muchas gracias.

Estimada Andrea, dado que han transcurrido más de 3 meses, ya no se puede recuperar el IVA. En los Libros va como una factura normal, nunca se pasa a exento el valor. En el Registro de Ventas esto va bien detallado (hay campos para clasificar el IVA entre recuperable y no recuperable), es más completo que los tradicionales Libros de Ventas antiguos. Si quiere hacer el Libro de Ventas para sus registros, lo ideal es que haya una columna a tal efecto.

Hola buen día,

Me puede ayudar con la siguiente pregunta:

¿Para la base del PPM se considera el monto neto de las Notas de Crédito que perdieron derecho de IVA dentro de los ingresos brutos?

Me podría indicar en que artículo de la ley se señala, muchas gracias.

HOLA, tengo la siguiente duda. Me llegó una Nota de Débito con fecha 28 enero 2019, de una factura que emití el 26 de junio 2012, por factura no pagada, pero el Iva de esta la cancelé en su oportunidad, Que hago?

Estimada Rosa, no comprendemos del todo el problema. Si usted emitió una Factura, no le puede llegar Nota de Débito del cliente, es usted quien emite la Nota de Débito que corrige la Factura.

Hola, lo se, la situación es la siguiente: un cliente emitió una factura el 26 de junio 2012, la empresa a quién le emitió la factura se declaró en quiebra, un staff de abogados sin que mi cliente los buscara, se contactó con el en el que le indican que pueden recuperar el IVA QUE EL PAGÓ, EL ACEPTA y hoy le llegó un correo con una N/D que me causó extrañeza ya que el folio lo tiene borrado y hecha con fecha 26 de Enero 2019 en la que dice que tiene plazo hasta el día 28 de este mes para usarla, que la original le será enviada una vez que pague los honorarios. Tengo entendido que se tiene tres meses para hacer esto, pero ya ha pasado casi nueve años, Me llamán e insisten en que estoy equivocada y que la ingrese en el Form 29 de este mes, Quiero su opinion. Gracias

Estimada Rosa, no estamos seguros de si los plazos se respetan o no, pero el procedimiento es el correcto. Solo se puede recuperar el IVA si el receptor se ha declarado en quiebra, y para recuperar el IVA el Síndico emite una Nota de Débito que para usted es un crédito fiscal (y por lo tanto compensa el débito fiscal abonado).

Puede revisar la Circular N° 12, de 1987, donde se detalla este procedimiento, y las condiciones y plazos.

Buen día, un cliente nos retiene garantia de seguridad social, me pide hacer una nota de crédito sin iva, ya que terminado el contrato, me hace la devolución de la garantia, es correcto hacer la nota de crédito sin iva?

gracias.

Martha

Estimada Martha, si la factura era con IVA, la Nota de Crédito debe ser con IVA. Si pasó el plazo es malo para ustedes, porque no pueden descontar ese IVA del débito fiscal, pero su cliente sí tiene que reducir su crédito fiscal.

Buen día,

Una pregunta, yo elabore la factura A por $6000 ($6720 c/impuestos) y al mes solicite la cancelacion porque la cantidad correcta a facturar era $4400 ($4928 c/impuestos) avise a la empresa sobre la cancelación pero ellos la pagaron un día después, por lo que me solicitaron volviera a crear un factura por $6000 para poder realizar el complemento de pago y que después les hiciera una nota de credito por la diferencia, la nota de credito la tengo que hacer por la diferencia con impuestos o sin impuestos?, ya que la nota de credito cobra el IVA.

Muchisimas gracias.

Saludos!

Estimada Fátima, si la Nota de Crédito es por la diferencia, debería ser por 1600 + IVA = (6000 – 4400) + IVA

Muchisimas gracias, me ayudaron bastante! Saludos!

Estimados,

Un a nota de debito puede corregir el monto de una nota de credito??.

Estimada Almendra, así es. Para corregir o anular una Nota de Crédito se utilizan las Notas de Débito

Estimado,

Lo consulte por qué el servicio de impuestos internos, no me acepto el documento, ya que rechazo señala: Nota de débito. Modifica monto de tipo Doc. No permitido (61)

Estimada Almendra, si ese es el motivo de rechazo, entonces tendrá que anular la Nota de Crédito completa (con una Nota de Débito) y volver a emitir Nota de Crédito correcta. No podemos remitirle al texto del SII que lo indica, ya que en este momento no conseguimos encontrar el texto exacto (en la documentación del formato del DTE indica que la Nota de Débito se utiliza para anular Nota de Crédito, y de hecho en las pruebas de postulación a la Factura Electrónica uno de los ejercicios es anular una Nota de Crédito con una Nota de Débito).

Estimados, como puedo emitir una factura por muestras o productos entregados a un cliente de manera gratuita en LAUDUS, porque para el esta factura no debería dar derecho a crédito fiscal , pero nosotros si debemos pagarlo.

Estimado Néstor, usted debe emitir la factura con el precio de costo, con IVA. Y pagar ese IVA en el F29. Al escoger la «Forma de pago», debe crear una forma de pago nueva que sea «Entregas gratuitas», por ejemplo (puede darle el nombre que desee).

En la configuración de la Forma de pago, donde dice «Forma de pago SII», debe escoger la tercer opción: «Sin costo (entrega gratuita)».

Su cliente, al ingresar esta factura, debe decir en su software que no va a recuperar el IVA porque es una entrega gratuita.

Buenas Tardes:

Consulto , hace dos meses realice una venta por 100.000 de iva. ( mes de septiembre) , resulta que ahora tengo que anular por tema de devolución de mercadería . en el mes de noviembre. Resulta que en este mes mi venta fue poca llego a 50.000 de iva y no se como cargar en el sistema porque queda en negativo y no me acepta. que hacer en ese caso?

Buenas tardes , si me pueden ayudar con esta consulta: Emití hoy día una NC que rebaja el 95% del valor de una Factura que emití en Mayo 2018, es decir emití una NC por descuento, NO por anulación, pero me meto en el registro de compra y ventas de SII y me aparece como IVA irrecuperable, ese IVA de la NC. ¿Por qué me pone ese IVA como irrecuperable si la NC es por descuento, la cual entiendo que no tiene plazo para ser emitida? En el F29 de Noviembre aprovecharé el IVA de esta NC. Gracias por la ayuda

Estimado Eliezer, efectivamente en teoría a las Notas de Crédito por descuento no tienen límite para recuperar el IVA, aunque en realidad no comprendemos bien por qué. De hecho, un descuento del 95% es muy parecido a una devolución. Pero sin entrar en esta discusión, no debiera haber límite para rebajar este IVA como menor IVA débito.

Gracias por su respuesta, feliz semana

Estimado Laudus

Al emitir una nota de crédito, por devolución de mercadería, a más de 3 meses de la emisión de la factura asociada.

El IVA no rebaja débito fiscal, pero y el ILA? Corre la misma suerte? Tampoco debería rebajar débitos fiscales o sí ?

Ayuda

Mi empresa es de venta de vinos, de vendedor a vendedor.

Mi duda es por la emisión de una nota de crédito pasado los 3 meses

Saludos

Estimada, creemos que el ILA debiera correr la misma suerte que el IVA, ya que también está recogido en el Decreto Ley Nº 825, «Ley sobre Impuesto a las Ventas y Servicios», y entendemos que le afecta la misma operativa en estos casos. Pero es una buena pregunta, y sería bueno obtener la respuesta directamente del SII.

Hola, una consulta lo que pasa que tengo una NC de septiembre 2018, que anula una factura de venta afecta de octubre 2016, es posible aprovechar el Iva de la NC? porque en la contabilidad lo agregaron como una NC exenta, pero cuando se hizo la declaracion del F29, estas se declararon aprovechando el iva

Espero tu respuesta gracias

Estimado Carlos, el plazo para reducir el IVA de una Nota de Crédito son 90 días desde la fecha de emisión de la Factura. Por lo tanto parece que hicieron el F29 incorrecto, y deberían corregirlo

Hola, gracias por responder, tengo alguna consultas mas, si puedes responderme agradeceria mucho, voy hacer la declaracion del F29

1- tengo una NC de venta que rebaja la factura hace mas de 3 meses, como dijiste anteriormente no se aprovecha el IVA de esta, pero la duda es, se considera para la base imponible del PPM? para sacar calcularlo con la tasa y obtener el PPM NETO

2- En meses anteriores el anterior contador, no declaro DIN y Boleta de Ventas tengo que rectificarlo si o si? para poder cuadrarme con lo que hay en contabilidad y el Servicio impuesto interno

3 y por ultimo se puede modificar el registro de compra y venta del Servicio impuesto interno, por ejemplo, se hizo la declaracion en enero por $1000, el cual 100$ corresponde a un DIN, pero no esta en el registro? es posible hacer ese registro para que cuadre con lo que se pago en el F29

espero tu respuesto gracias

Estimado Carlos,

1. La Nota de Crédito, aunque no rebaje IVA, sí rebaja las ventas a efectos del PPM. Pero nosotros rebajaríamos los ingresos en el Neto de la Nota de Crédito, y no el total, aunque el IVA sea un costo (aunque sea solo por precaución).

2. Si no se declararon en su mes las Boletas de Ventas y las importaciones, efectivamente habría que realizar declaraciones rectificatorias.

3. Si la importación respaldada por la DIN se declaró en el F29, entonces consideramos que sí corresponde modificar el Registro de Compras y Ventas (cuando existían los Libros de Compras y Ventas electrónicos, se volvía a enviar el Libro, y era un procedimiento considerado). Pero siempre que el F29 esté correcto y el Libro no (el Registro hoy en día), porque eso significa que el impuesto se liquidó correctamente, que es lo más importante.

mucha gracias por tu comentarios me han ayudado mucho

tengo otra duda tengo 2 DIN que no se declararon en su perìodo por el anterior contador llame al Servicio Impuesto interno y me dijeron que habia que rectificar, la duda que me quedo que si lo rectifico ese credito ya lo pierdo? ademas hay que pagar multas por no declararlo a tiempo?

Estimado Carlos, al hacer la rectificación del F29 correspondiente, le saldrá un mayor crédito fiscal por la DIN no declarada en su momento. Consulte a su contador cómo debe recuperar ese crédito fiscal, si queda como remanente para la próxima declaración, etc. Y dependiendo del caso puede haber multa o penalización, consulte si procede e importe.

Hola una consulta.

Si el valor total de las compras es de 300.000

y recibo un total de notas de credito por $500.000

Como registo esta informacion en el formulario 29?

Hola, mi consulta es la siguiente: Se emitió una nota de crédito electrónica con retención total de Iva, cómo la contabilizo en el Formulario 29?

Estimada Stephanie, en toda factura de compras hay un IVA crédito y un IVA débito (depende de si usted la emite o la recibe). Lo mismo pasa con una nota de crédito sobre una factura de compras.

Si la retención de IVA es total, entonces el IVA crédito y el IVA débito son iguales, y el IVA a enterar en las arcas fiscales es cero para esa factura/nota de crédito (no hay IVA a ingresar a Tesorería, pero tampoco IVA crédito, se netean las dos cantidades).

buenas otra consulta, tengo notas de crédito exentas, como procedo con estas notas de crédito no las rebajo a ninguna venta ?

Estimada Mariana, el proceso es diferente: para hacer una Nota de Crédito siempre tiene que asociarla a una Factura antes. No puede tener una Nota de Crédito que no esté asociada a una Factura.

Una Nota de Crédito exenta es porque la Factura que estaba modificando era exenta.

buenas tardes, tengo notas de crédito con iva de 12%, pero no tengo ventas con iva de ese porcentaje, mi pregunta es como hago para rebajar esas notas de crédito sino tengo ventas de ese porcentaje. le agradezco su colaboración.

Estimada Mariana, no sabemos qué software utiliza, pero una Nota de Crédito siempre debe modificar una Factura/Boleta (o Nota de Débito). Y evidentemente lo del 12% debe ser algún error, o que en la Factura original había items afectos y exentos, y el tipo total salió el 12%.

Buenos días.. Consulta.. Emití una factura el 27 de septiembre de 2018…el cliente me pidió que la anule por problemas administrativos de el el 03 de octubre de 2018 lo que se hizo ese mismo día con una nota de crédito de anulación, ahora al revisar la propuesta de impuestos para pagar el mes de septiembre me aparece la factura tomada en cuenta en registro de ventas y me calcula el iva por esa factura… La pregunta es debo pagar ese iva… Lo recuperare al pagar el mes de octubre o no….que puedo hacer…

Estimada Erika, recuperará ese IVA con el F29 de octubre que se presenta en noviembre. Ahí irá la Nota de Crédito. Antes se podía jugar más con las fechas de los documentos para incluirlos en un mes u otro. Pero con la facturación electrónica, y sobre todo con el Registro de Compras y Ventas, ya es casi imposible cambiar un documento de mes debido a causas como la que menciona.

Estimados por favor vuestra ayuda en lo siguiente. ¿cual es el plazo para emitir una NC por Dscto Comercial?? puedo aplicarla a una factura del año 2016?? si es por una diferencia en precio??

agradeciendo desde ya,

saludos

Estimada Elizabeth, en principio no hay plazo para emitir cualquier tipo de Nota de Crédito. Pero si es por descuento, además se puede recuperar el IVA siempre (no son los 3 meses del plazo por devoluciones). No sabemos muy bien cuál es la razón de separar entre descuento y devolución de mercaderías, el legislador seguro que tenía algo en mente, pero es así.

Buenas tardes, una consulta, si emití facturas exentas de IVA durante varios periodos, pero finalmente estos servicios no fueron prestados, puedo hacer una nota de crédito por la totalidad de las facturas?

Estimada Nicole, en principio sí puede emitir Nota de Crédito.

Estimados,

Tengo la siguiente consulta, en enero de 2018 emitimos una nota de crédito electrónica anulando una factura, la nota de crédito no fue recibida por el SII por presentar errores, recién en agosto se corrigieron los errores, la nota de crédito fue recepcionada en el SII con fecha 10 de agosto pero fecha de emisión 24 de enero, en enero esta NC no se consideró para la declaración de impuestos, mi duda es : consideró la nc en la declaración de agosto?, o debo rectificar la declaración de enero?.

Gracias,

Saludos

Estimado Patricio, no estamos seguros, porque lo normal es que el SII no hubiera aceptado la Nota de Crédito. Se levantan varias cuestiones, por ejemplo si pudo reducir el IVA débito o no. Si fuera tan sencillo hacerlo como usted lo ha hecho, mucha gente emitiría la Nota de Crédito con fecha de hace varios meses. El SII permite anular solo el mes siguiente, y la ley permite recuperar el IVA en 3 meses nada más.

Por eso es un caso un tanto peculiar, y lo mejor es que se acerque a la oficina del SII para que le resuelvan la duda.

Inquietud, buen dia Laudus.

Tengo una gran problemática en referencia a la Anulación de una Factura Electrónica, para que se entienda la situación, en Diciembre 2016 facture un Servicio que se prestaría en Enero, este documento se emitió a solicitud del cliente , el problema se presenta que por temas de administración no se presto el servicio, y encontrándome hoy julio 2018, necesito anular ese documento, y ver posibilidad que se me devuelva ese IVA ya enterado en Arcas Fiscales. He leido y buscado por muchos sitios el como hacer, y entiendo que debo pedir autorización en el SII por un 2117, pero no se que debo adjuntar, si sera factible o si en definitiva dar por perdido tanto el IVA como la Renta pagada por ese ingreso facturado por anticipado.

Estimado Felipe, sí existe el procedimiento para modificar un F29 por facturas incluidas por error. Lo mejor es que acuda al su asesor fiscal para que realice el trámite.

Estimados,

Si por error emití una factura exenta con fecha del año pasado y debo emitirle una nota de crédito debe ser con la misma fecha ( considerar que está factura me afectará ingresos que no son del año pasado y que facturaron por portal del sii y la dejo pasar)

Hola

Una consulta respecto de las Notas de Crédito por Descuento o Devolución, el documento electrónico enviado al SII, específica en alguna etiqueta o sección que el documento es por «Descuento» o «Devolución», hago esta consulta pues en nuestra empresa se han emitido Notas de Crédito por Descuento, las cuales han sido clasificadas Fuera de Plazo por el RCV del SII.

¿Como se informa el XML al SII de una NC por Descuento para que no sea clasificada Fuera de Plazo?

Estimado Carlos, en el XML que se envía al SII no se especifica si la Nota de Crédito es por descuento o por devolución, pero sí se dice si la Nota de Crédito está fuera de plazo. Si utiliza Laudus como software de Facturación, sí tenemos en cuenta el tipo de la Nota de Crédito para informar al SII si está fuera de plazo o no. Si no utiliza Laudus, puede preguntar a su proveedor de software la forma en la que está informando al SII en el XML.

Pregunta

Una empresa que importa una mercaderia y se toma el IVA Credito Fiscal de la importación, si devuelve esa mercadería (re-exporta) por fallas, debe devolver el credito fiscal que se computo?

Buenas estimado,

Referente a esto ¿entonces soy yo quien debe informar al SII si la ndec está fuera de plazo?

Tengo el mismo caso de Carlos y me ha llegado notificación electrónica por diferencias con mi declaración por este concepto. Yo las deduje del débito porque, a pesar de estar fuera de plazo, eran por diferencia de precio. Sin embargo, cuando llamé al SII me dijeron que las notas «corrige monto» se debían emitir en el mes o al siguiente (2 períodos). Por tanto, las consideró en la propuesta de declaración y he ahí la diferencia con mis registros.

Estimada Fernanda, lo debiera calcular su software de facturación electrónica, y efectivamente ese dato va en la Nota de Crédito electrónica que se envía al SII.

Buenas tardes Laudus.

Tengo el sgte. caso. En Septiembre del 2017 se emitieron facturas por servicios y estas aparetemente no fueron recepcionadas al correo electronico de la empresa. Y ahora me estan pidiendo nota de credito por estas facturas. Se puede hacer o no , para refacturar.

Estimada Beatriz, si refactura no va a poder deducir el débito de IVA con las Notas de Crédito, es decir, pagará el IVA dos veces. En estos casos se suele negociar quién es quien pagará ese IVA.

Estimado.

Muchas gracias por responder.

atte.

Beatriz

Hola buenos dias

Tengo el siguiente caso y no se si estoy en riesgo de pedir el IVA de la Nota de crédito: Debo emitir una nota de crédito que anule una nota de débito, porque hubo error en la facturación y esa Nota de débíto esta facturando un equipo que ya había sido facturado en la factura original (error administrativo), por ende nunca debió emitirse. La ND que se debe anular se emitió el 31 de Octubre 2017. SI emito la NC hoy día, no puedo aprovechar el IVA de este documento?

Quedo atento y felicitaciones por esta ventana tan útil

Estimado Eliezer, efectivamente, si emite la Nota de Crédito hoy día no se puede descontar el IVA. Son 3 meses desde la fecha de emisión de la Nota de Débito.

Estimados una consulta

Tengo el caso de unas facturas que esta emitidas en Enero 31/01/2018 específicamente por las cuales me están solicitando notas de Créditos:

Una por devolución de Mercaderías

Una por un servicio no efectuado

La ley habla 3 meses lo cual se cumpliría 01.05.2018 para emitir esa nota de crédito, entonces tengo la confusión de que si solo debería considerar hasta solo 2 periodos tributarios posterior a la facturación es decir Febrero y Marzo para rebajar el Iva ?

Si emito estas notas de créditos en Abril tengo tengo derecho a utilizar esa rebaja de IVA?

Saludos

Estimada Nancy, si es usted quien emitió las Facturas originales, tiene 3 meses para emitir la Nota de Crédito y aprovechar la reducción en el débito de IVA.

Por la otra parte, si usted es el cliente (y por lo tanto recibe las Facturas, no las emite), entonces tiene el mes de la emisión y dos meses más para aprovechar el crédito de IVA.

buenas tardes laudus. consulto lo siguiente: en el mes de Noviembre 2017 emiti facturas electrónicas por servicios prestados posteriormente mi cliente me rechazo este documento ( dentro del plazo de 8 días) pero pude darme cuanta hasta el dia de hoy. El formulario 29 por mi parte aun no esta declarado consulta:

Las notas de crédito electrónica por anulación con que fecha las puedo hacer para poder rebajar mi debito fiscal( ya que el sistema me permite emitir documento meses anteriores)?…

Se que existe un plazo para poder rebajar débitos de las notas de crédito, pero no me queda Claro cual es la fecha que se toma en cuanta la del documento o las recepcionadas por el SII???

Es obligación declarar al fisco esas facturas emitidas en noviembre aunque fueron rechazadas y necesariamente hay que anularlas???

saludos cordiales

Estimado Luis, si está utilizando Laudus, debe actualizar la versión, ya que desde hace muchos meses avisamos de aquellos documentos que han sido rechazados por clientes, para que los anule (se avisa también cada vez que ingresa a la pantalla de Facturas de ventas).

Si las facturas son de Noviembre, tiene hasta febrero para hacer las Notas de Crédito (son 3 meses desde la fecha de emisión) y así recuperar el IVA. Ahora no estamos seguros si el SII excluye las Facturas rechazadas automáticamente del Registro de Compras y Ventas, por favor compruébelo ingresando al Registro de Compras y Ventas y consultando noviembre y diciembre. Pero en cualquier caso debería anular las Facturas, ya que la Ley no ha cambiado a este respecto y no hay ningún artículo que exima de emitir Nota de Crédito por una factura rechazada. Y ante la duda siempre es mejor ser precavido y realizar el trámite completo. Lo que sí es seguro es que su cliente no ha podido aprovechar ese crédito fiscal.

Buenos dias. como hago si ingrese una factura y a esta le realice una nota de debito quedando un saldo a mi favor, pero en la siguiente factura que me envia la empresa me expresa en la factura el saldo a mi favor como asocio la ultima factura a la primera sin que altere la fecha, ya que la primera fue ingresada el mes anterior?

Gracias

Estimada Edna, no comprendemos bien del todo, pero en cualquier caso las facturas, notas de crédito, notas de débito, etc, se ingresan en el Registro de Ventas en el mes de emisión (para quien las emite). Da igual la fecha del documento de referencia. Y si son facturas recibidas, se ingresan al Registro de Compras en el mes en el que se realiza el acuse de recibo, no importando el mes del documento de referencia.

Estimados:

Muy buenas tardes, tengo una consulta en relación a que un proveedor me emitió una nota de crédito fuera de plazo para el (por devolución de mercaderías), por lo tanto yo registro esa nota de crédito y devuelvo el iva que alguna vez utilice. el tema esta en que este proveedor no esta dispuesto a perder ese iva, y me emito una nota de débito recuperando el iva fuera de plazo, es decir:

Nota de crédito fuera de plazo $560.450 neto

106.486 iva

$666.936 Total

y posteriormente me emitió una nota de débito por $ 106.486.- + IVA

La pregunta es esta correcto hacer eso, no debería haberme cobrado ese iva con un documento exento si es que correspondía.

Estimado Rodrigo, si usted devolvió la mercadería pasados los 3 meses sí es normal que el IVA perdido se negocie (y en este caso lo va a pagar usted). Es porque es un perjuicio para el proveedor y se supone que 3 meses ha sido tiempo suficiente para revisar la mercadería. Pero hay de todo, hay que empresas que lo negocian y otras que no.

En cuanto al mecanismo para hacerse cargo de ese IVA ha y varios, desde hacer la Nota de Crédito por menor valor, a emitir Factura nueva, o en su caso Nota de Débito nueva. En su caso, el valor de la Nota de Débito es correcto. Da igual que lleve IVA porque el IVA no es un costo (salvo que usted facture a sus cliente servicios exentos de IVA). Por eso es preferible que lleve IVA porque para realizar Facturas exentas hay que tener un rubro exento (o ser un caso aislado como una venta de un activo fijo usado).

Buenos dias amigos de LAudus

Donde consigo la información oficial con respecto al ultimo párrafo de su este artículo?

«Por último, recuerde que según dice el SII, las Notas de Crédito emitidas que no rebajan el débito Fiscal por superar el plazo de tres meses cuando son devueltos los bienes que están afectos a IVA, no deben ser declaradas en el nuevo Formulario 29.»

Porque actualmente en la casilla cantidad de NC del F29 declaramos la NC emitidas fuera de plazo igual, gracias por la ayuda

Estimado Eliezer, si pincha en «según dice el SII» le lleva al vínculo de la página del SII. Es cierto que el color del enlace a lo mejor no se distingue bien del todo.

Estimado,

tengo una nota de crédito de compra emitida de agosto, esta la puedo agregar en diciembre???

debo hacer rectificación??

Saludos

Estimada María, tal vez lo mejor es hacer una rectificación. Las Nota de Crédito de proveedores le «favorecen» al SII en el sentido que rebajan su crédito fiscal, y por lo tanto le hacen pagar más IVA. Por este motivo sería mejor hacer rectificación. No es como las Facturas, que le favorecen a usted, y cuanto más tarde mejor para el SII (y además si se pasa de plazo pierde usted el derecho al crédito de IVA).

buenas noches,

tengo entendido que por devolucion de mercaderia, igual, existe una manera de recuperar el credito de las notas de creditos que se hace a traves de una petición administrativa ¿ me pueden orientar en el tema?

Estimada Katherin, la única forma sería la que expone el SII en:

http://www.sii.cl/pagina/jurisprudencia/adminis/2004/ventas/ja656.htm

He leído todas las preguntas y cada respuesta, entonces, si entendí bien esto funciona así:

Tengo facturas emitidas en Febrero, Marzo, Abril y Mayo del 2017, y no me las cancelan porque a la empresa no les llegó el XML (no es devolución de mercaderías, es igual a una pregunta anterior), por tanto, me solicitan notas de crédito para anular esas facturas y emitir nuevas con fecha de hoy, si las emito me rebajará el neto pero no el iva y así quedará estipulado en el formulario 29 y el impuesto lo voy a cancelar en su totalidad, es decir, lo pago dos veces (en los meses que fueron emitidas y ahora), es así?

Estimada Gilda, es algo frecuente, y puede buscar en varios comentarios por «refacturar» o «refacturación». No es fácil, porque la entrada tiene 685 comentarios a día de hoy.

En resumen, la situación no es fácil. Si usted refactura paga el impuesto 2 veces. Por eso, si las facturas corresponden a mercaderías o servicios entregados/prestados, entonces sus clientes pueden rectificar los Libros de Compras de esos periodos y el F29. Al ser un aumento del crédito fiscal, dicha rectificación del F29 debe ser en una unidad del SII (no se puede hacer por internet).

Buenas tardes, quisiera su colaboración con la siguiente inquietud. ¿Cómo debo registrar una Nota de Crédito fuera de plazo, en el libro de ventas, F.29 y calculo PPM?, entendiendo que la Nota de Crédito se emitió de la siguiente forma;

Neto: 100.000.-

Iva: 19.000.-

Total: 119.000.-

Quedo a atenta a sus comentarios.

Estimada Cinthya, el Libro de Ventas ya no existe, se susituyó por el Registro de Compras y Ventas, y ahí ya se computa automáticamente. Si no lo hiciera, se debe indicar. Y de ahí pasa al F29 propuesto por el SII, donde en teoría se computa como un documento más, pero no quita nada del débito de IVA. Y para el PPM se deduce el ingreso por el Neto de la Nota de Crédito (y aunque el IVA no se pueda aprovechar no se agrega al Neto, se ignora).

Estimado,

No se logra entender lo que sucede con el PPM, se entiende que si yo tengo facturas de ventas por 100 y emitió 2 notas de crédito por 10 cada una de ellas 2 están fuera de plazo y 1 no el ppm seria (100-30) o (100-20)

Estimado

Expongo el siguiente caso:

La empresa emitió 10 notas de crédito, cuyos valores son:

Neto $ 100.000

IVA $ 19.000

Total $ 119.000

Sin embargo, de estas 10 notas de crédito, 2 de ellas no corresponde descontar el IVA débito (por superar el plazo de tres meses), quedando el libro de ventas impreso por Laudus de la siguiente manera:

Neto $ 103.800

IVA $ 15.200

Total $ 119.000

Según se explica, en el formulario 29 se declaran solo aquellas notas de crédito que correspondería descontar de mis ventas

8 documentos, IVA crédito $ 15.200

Sin embargo cuando visualizo la propuesta del F29 que Laudus implementa, existe una diferencia en la base para calcular el PPM v/s el Neto que el Libro de ventas.

La propuesta F29 de Laudus muestra:

Base PPM $ 2.500.000 (2.600.000 Neto facturas de ventas, Menos – 100.000 Neto Notas de Crédito)

El Libro de ventas de Laudus muestra:

Neto Libro de ventas $ 2.496.200 (2.600.000 Neto facturas de ventas, Menos 103.800 Neto Notas de crédito)

La cuenta contable «Ingresos por ventas» de Laudus, muestra:

Total del mes $ 2.496.200 (= Al libro de ventas)

De acuerdo a lo anterior, Laudus considera como Neto de ventas, las facturas emitidas, menos las 10 notas de crédito tal y como se imprimieron y no como queda en el libro de ventas.

Cuál es el procedimiento que Laudus aplica para la base de calculo del PPM?

Espero se haya entendido bien.

Atenta a sus comentarios

Estimada Nervi, para el cálculo del PPM se toma el (neto + exento) tal cual, sin impuestos, se puedan aprovechar o no. En el Libro de Ventas separamos la parte de IVA que no se puede descontar por estar fuera de plazo. Deberíamos ver cómo le ha salido su impresión, para poder dar más detalle. En el Libro de Ventas que va al SII todo va con mucho más detalle, porque hay espacio para todas las situaciones (al imprimirlo en tamaño carta no se puede poner tanto desglose como en el XML).

Estimados,

Si tengo que hacer una nota de credito por la devolucion total de la factura considerando los 3 meses, esta debe ser corrige monto o anulación

Estimada Almendra, en principio así es. En teoría el SII solo permite anular al mes siguiente, no sabemos bien por qué, dado que la Ley de IVA no dice nada al respecto.

Entonces se subentiende que la nota de credito a pesar de ser por el 100% de los equipos debe confenccionarse como corrige monto

Estimada Almendra, suponemos que así es, porque el SII tampoco da una pauta clara. Y tampoco rechaza la Nota de Crédito si la pone como anulación, aunque sí dice que sólo se puede anular en el mismo mes, o en el mes siguiente.

estimados estoy revisando y me di cuenta que un mes por ejemplo septiembre 2015 se emitieron facturas electronicas pero al hacer el f/29 no se consideraron sino que las reflejaron en octubre junto con las notas de credito que se emitieron a esas facturas. que se puede hacer si el libro de ventas de septiembre refleja esta situacion

Estimada Alicia, no comprendemos bien el caso, pero suponemos que es porque se hizo mal la declaración. Si fua hace dos años, y el saldo es el mismo, deben evaluar si rehacer las delcaraciones. Lo mejor sería exponerlo al SII y que le aconsejen.

HOLA BUENAS TARDES

NECESITO UNA ASESORIA EN CUANTO A COMO REGISTRAR LA NOTA DE CREDITO POR DEVOLUCION EN MI LIBRO DE COMPRAS?

PREGUNTO ESA NOTA DE CREDITO QUE ME EMITE MI PROVEEDOR LA REGISTRO EN MI LIBRO DE COMPRAS COMO UNA NOTA DE BEDITO? LO QUE ES UNA NOTA DE CREDITO PARA EL PROVEEDOR ES UNA NOTA DE DEBITO PARA EL QUE COMPRA?

Estimada María Eugenia, no es así. Una nota de crédito es el mismo documento para ambas partes. El emisor la registra como una nota de crédito de ventas, y usted la debe registrar como una nota de crédito de compras. Si estos temas no los maneja con soltura, lo mejor es que tenga la ayuda de un contador para así registrar bien los movimientos y no exponerse a multas por impuestos con cálculos incorrectos.

Estimado, tengo 2 factura emitidas en Julio, si realizo nc con fecha de septiembre se pierde el iva?, si no se pierde, existe algún requisito??

Estimado Pedro, tiene 90 días para emitir Nota de Crédito, por lo que todavía está a tiempo de emitirla reduciendo el débito fiscal del mes. No hay ningún requisito especial.

Hola Laudus, primero que todo felicitarlos por su blog dado que aportan mucho a la profesión.

Respecto de esta respuesta quisiera volver a consultar sobre la distinción entre 90 días y 3 meses que especifica DL825.

Quisiera saber como se computa el plazo de 3 meses?, dado que es relevante al momento de rebajar o no el IVA., es decir, una Nota de Crédito emitida con fecha Diciembre por devolución de mercaderías vendidas en Septiembre anterior, dado que el 1er de los 3 meses comienza en Noviembre, alcanzaría a NO perder el IVA hasta el mes de Septiembre?.

Bajo el supuesto de 90 días, es muy probable que dependiendo de los dias, SI deba perder el IVA de aquellas en que superen los 90 días.

Espero puedan ayudarme, muchas gracias

Estimado Alejandro, gracias por sus comentarios. En cuanto a la pérdida del crédito de IVA por exceder los 3 meses comentarle que:

– Tradicionalmente se toma la diferencia entre la fecha de emisión de la Factura y la fecha de emisión de la Nota de Crédito, y deben computarse 3 meses, que es lo que dice la Ley (y no 90 días).

– Por lo tanto, lo que se suele hacer es: si la Factura se emitió el día 23 de septiembre, por ejemplo, tendría de plazo hasta el 22 de diciembre para emitir la Nota de Crédito.

– Decimos «tradicionalmente» porque la Ley de IVA no habla de fecha de emisión de Factura ni de Nota de Crédito, sino «entrega y devolución de las especies». Por lo tanto, si hubiera una Guía de Despacho de devolución de las especies antes de los 3 meses entendemos que las mercaderías se entienden devueltas el día de la Guia de Deapcho, independientemente de la fecha de la Nota de Crédito. Pero a efectos prácticos es mejor que la Nota de Crédito se emita cuanto antes porque en una eventual revisión del SII se podría complicar la interpretación de la Ley.

– En el caso de los servicios todo se complica más, ya que el plazo sería hasta la «resolución, resciliación, nulidad u otra causa» y podría haber pruebas que ayudasen a demostrar que el servicio no tuvo efecto en una fecha diferente a la de la Nota de Crédito. Y si tenemos en cuenta que en el caso de los servicios en teoría hay que emitir la Factura cuando se paga el servicio (artículo 9), aunque no se haya prestado, todo se puede complicar más (ya que no es que haya resciliación, es que puede que el servicio nunca se llegase a prestar, y por lo tanto nunca se entregó).

Por lo tanto, como todo se puede complicar, si no quiere hacerlo difícil, intente realizar la Nota de Crédito antes de 3 meses desde la fecha de emisión de la Factura.

Estimados tengo duda con respecto a su respuesta, por lo que yo entiendo si la factura se emitió el 23 septiembre, tengo plazo hasta noviembre para rebajar iva, ya que mi primer mes es el de emisión, es decir septiembre, octubre y noviembre.

– Por lo tanto, lo que se suele hacer es: si la Factura se emitió el día 23 de septiembre, por ejemplo, tendría de plazo hasta el 22 de diciembre para emitir la Nota de Crédito

Estimado Gerardo, si la Factura se emitió el 23 de septiembre, entonces el primer mes se cumple el 22 de octubre, el segundo mes se cumple el 22 de noviembre, y el tercer mes se cumple el 22 de diciembre, que sería la fecha tope para emitir la Nota de Crédito.

Buenas tardes,

Tengo una factura de enero del 2017, el proveedor me emtio una nota de crédito con IVA con fecha de septiembre por esta factura, ¿como debo contabilizar esta nota de crédito en mi libro de compras?, con IVA rebajando el crédito que alguna vez use, o la debo ingresar exenta porque ya han pasado los 3 periodos?

Estimada Mirian, esa Nota de Crédito no es exenta. Su proveedor no puede rebajar su débito fiscal, pero usted sí debe aumentar su crédito fiscal. Si una nota de crédito anula una factura, aunque sea tarde, se debe «devolver» ese crédito de IVA. La penalización es para quien la emite, pero no se premia a quien la recibe.

Hola, me llego una nota de crédito por equivocación de precio en producto, necesito saber como aplico el descuento al monto de retención ya que la factura fue declarada?

Estimada Brenda, no comprendemos bien la pregunta, ya que si la factura fue declarada la nota de crédito sólo rebaja el crédito fiscal, está todo ok. Se declaran la factura y la nota de crédito.

Estimados, buen dia, cual es el plazo para presentar una factura de compras para credito fiscal? Puedo declarar en Septiembre 2017 una factura de Octubre de 2016?

Estimada Alequita, se puede presentar en el mismo mes, y los dos meses siguientes. Pasado ese plazo se pierde el derecho a descontar el crédito de IVA.

Estimados Licenciados, yo voy hacer una devolucion de mercaderia a una empresa y voy a emitir una nota de debito, esta clasificada como gran contribuyente; la mercaderia la compre en el mes de febrero ya no se le podria aplicar el IVA?

Estimada Mirna, si va a devolver mercadería usted no puede emitir nota de débito. Es su proveedor quien debe emitir nota de crédito por la devolución.

si anulo una factura de mayo, con una nota de crédito en agosto,debido que al cliente no le llegó el XML

y la refacturo nuevamente?

pierdo iva?

Estimada Carolina, efectivamente pierde el IVA (no es que se pierda, es que no lo puede reducir del débito fiscal a pagar a final de mes).

Estimado,

Necesito me ayuden, en el mes de julio anule una factura con una nota de crédito, mi problema es que la nota de crédito se emitió con fecha 3 de agosto, entonces aparece en la ventas de agosto, pero la factura que esta anulada es con fecha de 31 de julio. Como lo hago para la declaración de iva.

Quedo atenta Saudos

Estimada Macarena, se hace como siempre, en julio debe pagar IVA débito por la factura emitida, y en agosto reducirá ese IVA débito. Su tesorería se verá afectada, ya que reducirá el IVA en un mes posterior, pero es que siempre ha sido así. Con las nuevas normas, no cambia nada del débito fiscal, sólo el crédito fiscal de las facturas recibidas.

Como se cargan las NC emitidas por actividades exentas? Gracias

Estimada Laura, con una Nota de Crédito que no lleva IVA. No existe el documento «Nota de Crédito Exenta», se utiliza la Nota de Crédito normal (en papel o electrónica según su caso).

tengo una factura de febrero 17 y no me la pagaran por quiebra de la empresa, la puedo eliminar en julio 17 y rebajar el IVA DF

Estimado Antonio, no puede hacerlo. Las facturas que no se pueden cobrar tienen un tratamiento diferente. Revise:

http://www.sii.cl/documentos/circulares/2008/circu24.htm

http://www.sii.cl/preguntas_frecuentes/renta/001_002_1042.htm

Buen dia

se emitio una nota de credito y se envio DTE SII pero estaba al emitida , se anulo folio en SII , pero ahora como se anula en Laudus ? ya que cuando se edita y se intenta anular indica que no se puede puesto que se envio a SII .

Atte.

Pamela

Estimada Pamela, si la Nota de Crédito se envió al SII y está aceptada por el SII (lo puede revisar en el sitio del SII si tiene alguna duda), entonces no se puede anular. Debe emitir Nota de Débito para anularla.

Si se envió al SII y el SII la rechazó, entonces sí puede anularla en Laudus (pero debe comprobar el estado en Laudus para ver que se anuló). Si aún así existe algún problema o error, lo mejor es que se contacte con soporte. Gracias.

Buen día tengo una consulta:

Tengo una factura del mes de Enero 2017 en la cual se vendio bienes afectos y se aplico una N.C. por devolución en el mes de Julio 2017 (se regreso al inventario como afecto pero la N.C. aparece como exenta). Entonces en el libro de ventas la N.C. aparece como exenta ya que paso los 3 meses. Mi duda es el IVA no recuperado de esa N.C. se pone en el formulario del IVA ??? y si se pone en que casilla??

Mil gracias por su ayuda.

Estimada Lesly, no existe el documento tributario «Nota de Crédito Exenta». Sí existe la Factura Exenta, pero no la Nota de Crédito, no hay un número de documento para esta Nota de Crédito. Dicho esto, la Nota de Crédito que menciona se extiende como una Nota de Crédito normal, y se imprime con su IVA. Pero en el Libro de Ventas se indica que ese IVA débito no se reduce (no se aprovecha por estar fuera de plazo). De hecho, en el Libro de Ventas Electrónico hay una casilla específica para ello, que su software la indica.

En el F29 se indica el número de Notas de Crédito (casillas 509, 708 ó 733), pero en el débito de IVA se indica cero (si es que no hubo otras Notas de Crédito) en las casillas 510, 709, ó 734 según corresponda.

Buenas tardes

Se puede aplicar una Nota Credito Cliente en Julio de 2017 a una factura realizada Noviembre de 2017? que pasa con ese IVA que cambia de 16% a 19%, con que porcentaje se debe aplicar?

Estimado/a, no comprendemos muy bien las fechas, ya que noviembre de 2017 todavía no existe, y la factura debe existir. En cualquier caso, la emisión de la nota de crédito no tiene fecha límite, sólo que pasado un tiempo no se puede descontar ese IVA del débito de IVA.

Y la Nota de Crédito debe descontar el mismo IVA que la factura original, aunque haya cambiado entre medias el tipo de IVA a aplicar.

pregunta, en el mes de mayo 2017 se emiteron 2 fact. de ventas electronica luego se eliminaron por los montos y se hicieron 2 NC, con fecha de junio 2017 , resultado de esto es que en el libro ventas electronico mes de mayo 2017 no aparecen las dos fact. anuladas, en el mes junio 2017 en el libro de ventas elect. me aparecen las 2 notas de credito disminuyendo el debito, que hago para corregir este error, por que las fact. de ventas no debiero eliminarse y haberlas declarado.-

Estiamdo Fernando, depende de lo que hubiera sucedido. Si las Facturas de mayo se anularon (porque ni siquiera se enviaron al SII) entonces mayo estaría correcto, y sólo habría que anular las Notas de Crédito porque no corresponden. Para anular una Nota de Crédito se utiliza una Nota de Débito.

Si las Facturas no se anularon y efectivamente se enviaron al SII (lo puede comprobar en la página del SII), entonces debe realizar una declaración rectificatoria del Libro de Ventas y el F29 de mayo.