Ejemplo de Importación

Tal y como dijimos en la entrada anterior, vamos a exponer un caso sencillo de importación con sus documentos:

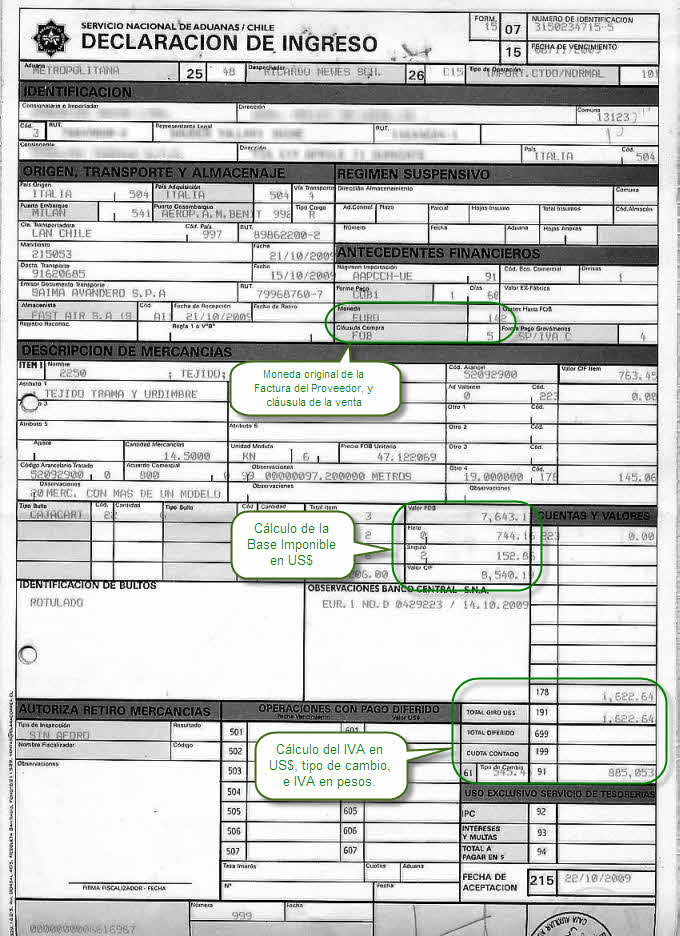

- Declaración de Ingreso: es el documento que se confecciona en Aduanas de Chile, y que refleja la factura del proveedor, y calcula la base imponible para el IVA. No vamos a explicar aquí todos los componentes de este documento, ya que tiene muchas partes y sería materia para muchas páginas. Nos vamos a centrar en lo importante para nosotros, dónde viene el cálculo del IVA para saber qué valores ingresar en Laudus:

Lo que queremos destacar es que Aduanas toma el valor de las mercaderías, le agrega el transporte internacional y el valor del seguro, y obtiene el precio CIF sobre el que se calcula el arancel y el IVA. En este caso no hay arancel, ya que las mercaderías vienen de Italia, y hay tratado de libre comercio con la Unión Europea.El valor CIF es 8.540,19 dólares, lo que nos da un IVA de 1.622,64 (redondeado a 2 decimales) al ser el tipo el 19%.

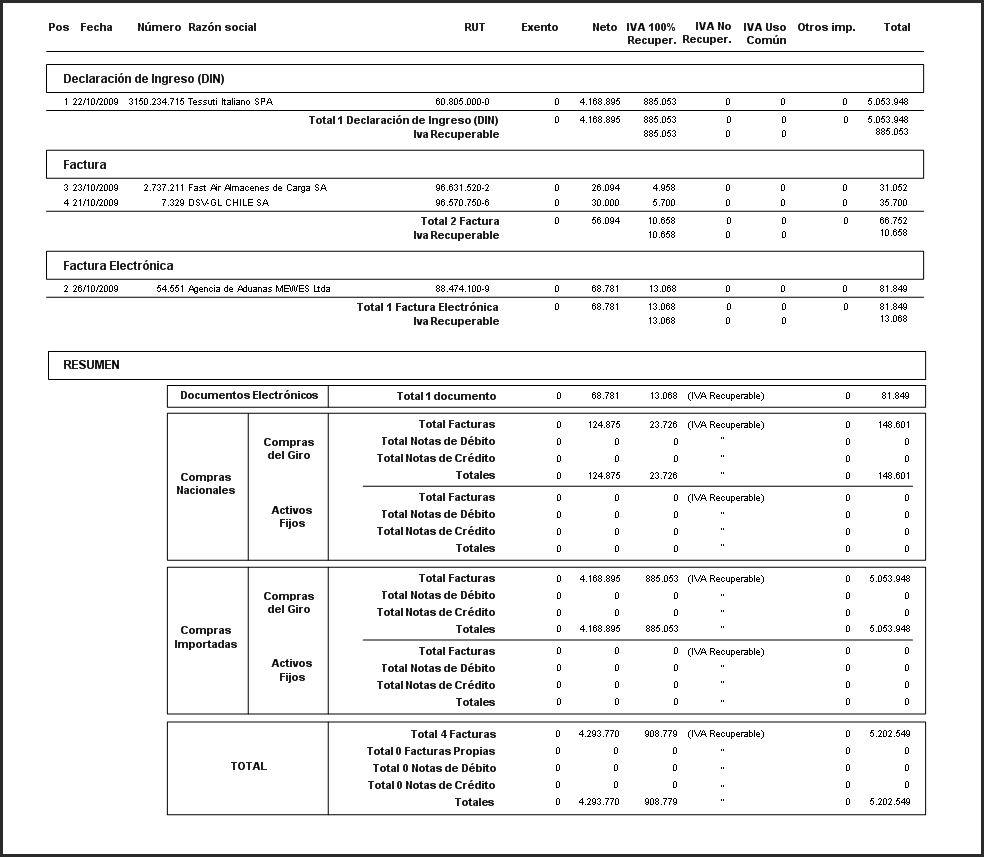

El tipo de cambio US$/peso es de 545,44, y eso genera un IVA de 885.053 pesos. Este IVA es el que veremos más adelante en la Factura del Agente de Aduanas cuando rinda los gastos, ya que éste lo cancela a la Tesorería General de la República en nuestro nombre (como un servicio por nuestra comodidad, el Agente de Aduanas no es el sujeto de este IVA).En el Libro de Compras, hay que ingresar esta Declaración de Ingreso como la factura que acredita la compra (las telas que se están comprando en este caso). En el proveedor va el proveedor extranjero, en el RUT el RUT de tesorerías, y en el IVA el IVA que figura en pesos.En cuanto al RUT, tal y como dice el SII: «No es obligatorio llenarlo, pues el documento es un comprobante de ingreso fiscal. Facultativamente se podría utilizar el RUT de Tesorerías.»En cuanto al RUT a utilizar no lo tenemos 100% claro: por un lado el RUT de la Tesorería General de la República es el 60.805.000-0, pero por otro lado en la descripción del formato de facturación electrónica nos indica que hay que utilizar el RUT 55.555.555-5 par el cliente de destino en el caso de las exportaciones. En cualquier caso, utilizando uno de los dos no tendremos problemas, ya que este RUT es sólo indicativo (al carecer el proveedor de RUT válido en Chile).

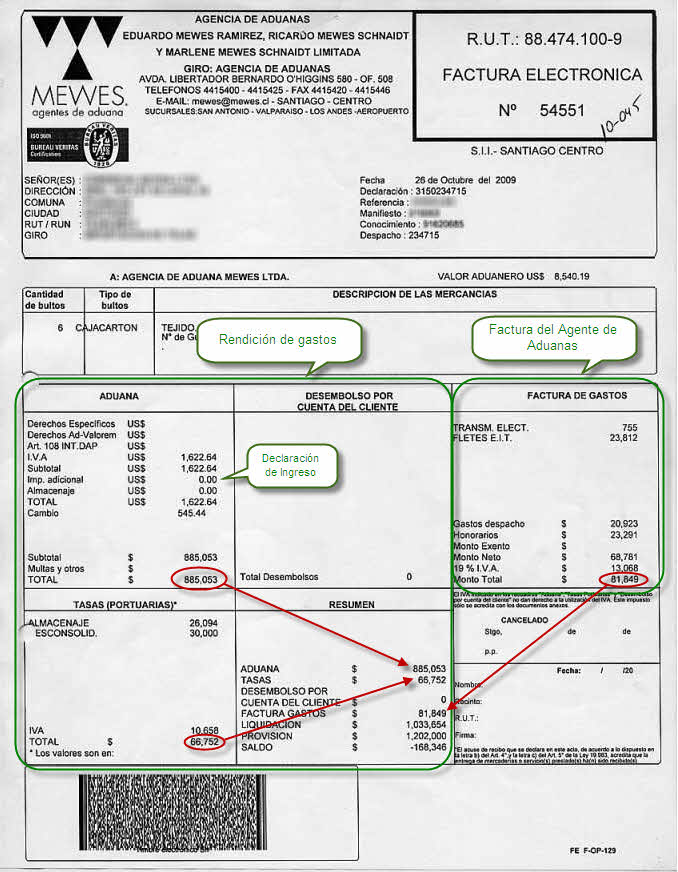

. - Factura del Agente de Aduanas: esta factura es la que crea mucha confusión. Los Agentes de Aduanas suelen incluir en la misma factura tanto el valor de sus servicios, como la rendición de gastos que ellos han pagado en nuestro nombre:

lo que realmente nos está facturando el Agente de Aduanas son sus servicios.

lo que realmente nos está facturando el Agente de Aduanas son sus servicios.

En este ejemplo son 68.781 pesos con un IVA de 13.068. Estos son los gastos que tenemos que indicar en el Libro de Compras, y asignarle al Agente de Aduanas sólo los 13.068 que le corresponden. El Agente de Aduanas no hace ninguna importación, sólo realiza trámites y nos cobra por sus servicios.

Además de su factura propiamente dicha, nos incluye en el mismo documento la rendición de gastos. Aquí está el problema: al incluir esta rendición y su detalle en la misma factura, hay muchos usuarios que creen que este IVA mostrado «pertenece» al Agente de Aduanas, y lo ponen en el Libro de Compras en la línea de la factura del Agente.Desde nuestro punto de vista, lo más lógico sería incluir esta rendición de gastos como un anexo a la Factura, un documento independiente. Seguramente los Agentes de Aduanas lo hicieron por mostrar toda la información en un mismo documento, pero sólo consiguieron generar confusión, ya que al mostrar la palabra «IVA» dentro de una factura legal las probabilidades de confundirse son altas.

Lo que está señalado en la factura Rendición de Gastos, el recuadro verde grande de la izquierda, es el resumen de aquellos gastos anexos a la importación y que el Agente ha cancelado en nuestro lugar por comodidad (para que no tengamos que trasladarnos y hacer los trámites nosotros). Por eso adjunta todas las facturas de estos gastos, que tendremos que ingresar una por una en el Libro de Compras, ya que van a nuestro nombre y no al nombre del Agente de Aduanas.

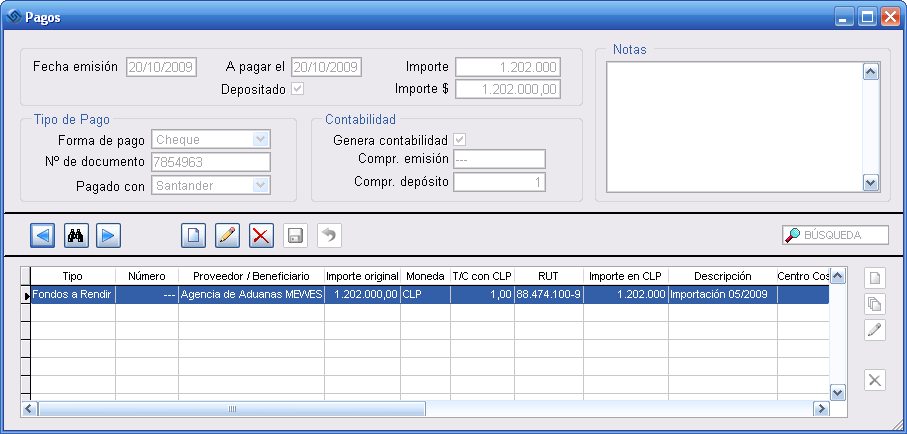

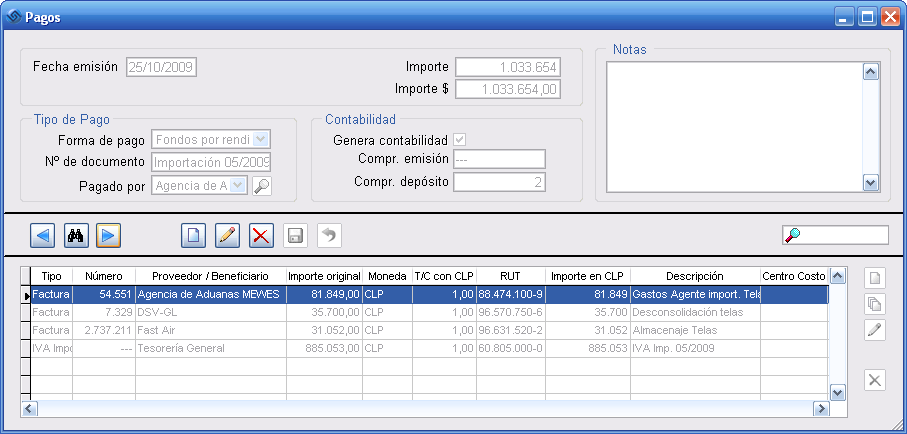

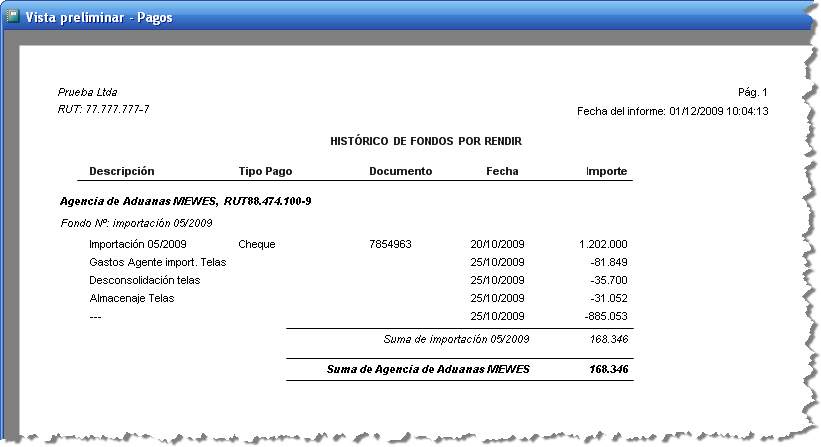

En este ejemplo, como se puede ver, nosotros dimos 1.202.000 pesos al Agente de Adunas, de los cuales se ha gastado 1.033.654 :

– 885.053 en el IVA de la importación, pagado a la Tesorería.

– 66.752 en dos facturas, de Almacenaje y Desconsolidación.

– 91.849 en los servicios del Agente propiamente dichos.

Y por lo tanto nos debe 168.346 pesos, por eso el saldo negativo en su contra.

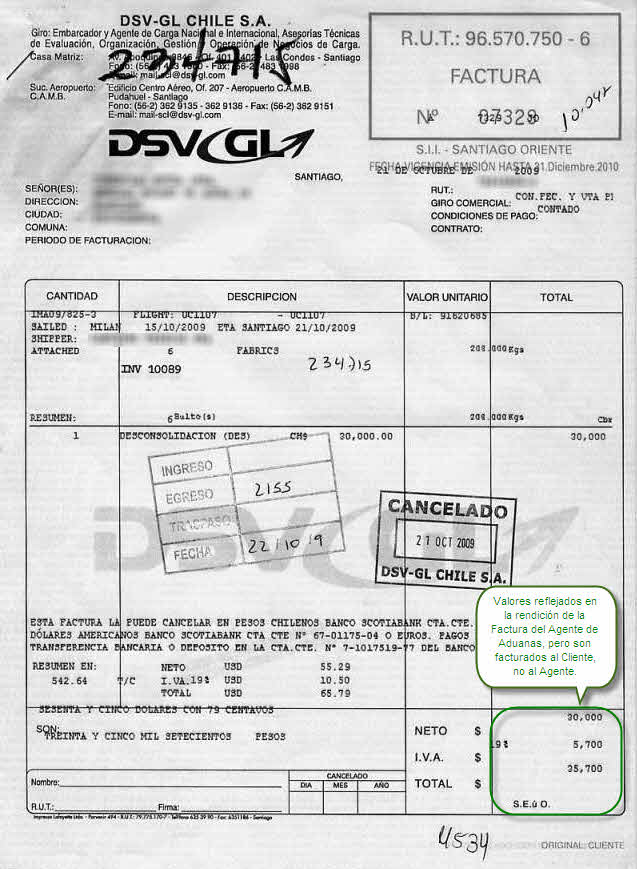

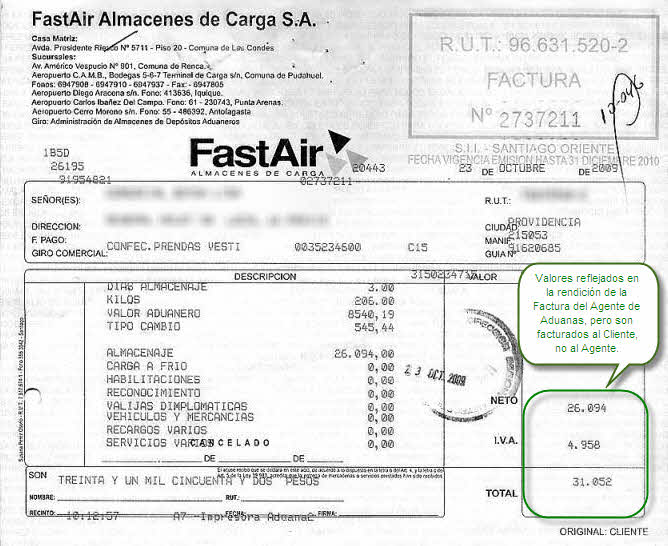

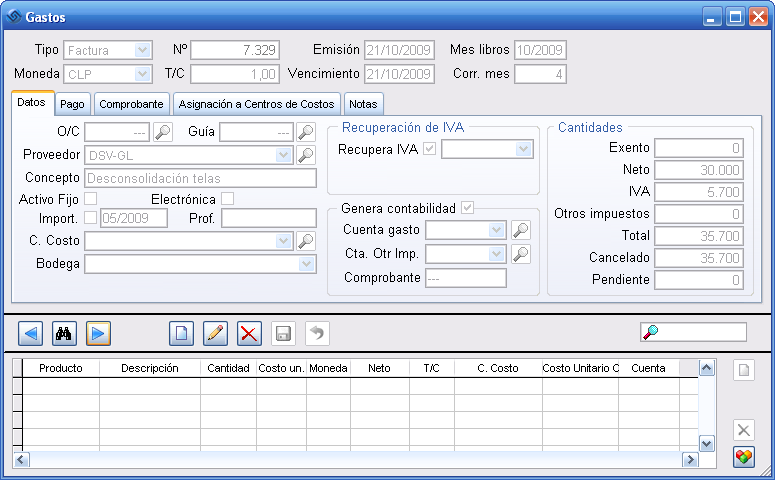

. - Facturas de Gastos anexos: toda importación genera gastos anexos a la misma. En este ejemplo sencillo se han generado lo dos que siempre se generan, la Desconsolidación y el Almacenaje (de las mercaderías en el puerto-aeropuerto mientras se hacen los trámites). Puede haber otros muchos gastos asociados, tales como aforo físico, revisiones del SAG, transporte nacional hasta nuestra bodega, etc:

Estas facturas van a nuestro nombre y se deben poner en el Libro de Compras cada una por separado.

Y ahora que hemos revisado los documentos físicos, vayamos a cómo registrarlos correctamente en Laudus por el mismo orden:

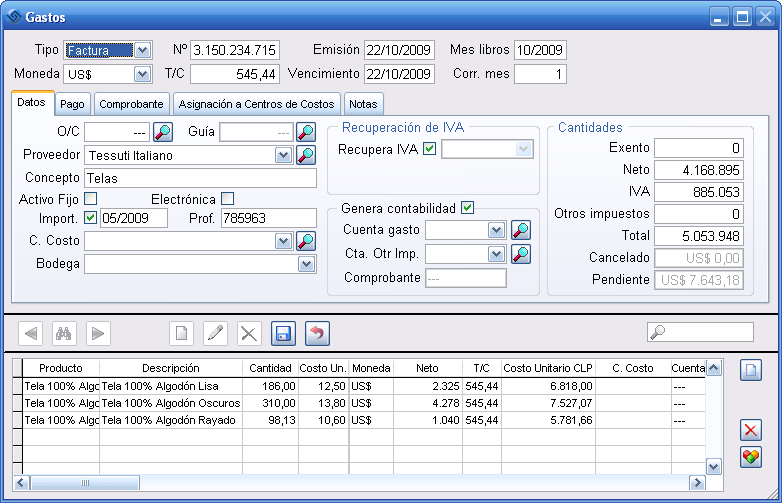

- Declaración de Ingreso en Laudus: hay que añadir el proveedor extranjero, ya que la Declaración de Ingreso se la vamos a asignar a él. Una vez tenemos los datos, la ingresamos:

Vayamos por partes:- Documento: el tipo de documento es «Factura» y un poco más abajo señalamos la casilla de «Importación». En la casilla de la carpeta de importación (que está a la derecha del tick de importación) ponemos el número o código que hemos dado a esta importación. Todas las facturas relacionadas con esta importación van a tener este mismo número de carpeta de importación.

Por último, en el número de documento hemos señalado el número de la Declaración de Ingreso (el 3150234715 que viene arriba a la derecha en la Declaración). - Neto: ingresamos todos los productos según la factura del proveedor. En este caso hemos ingresado los productos en US$ en vez de Euros (el Euro era la moneda de la importación según la Declaración de Ingreso) para hacer más fácil entender las cifras.

El total en dólares de los productos es 7.643,18 que es el total que figura en la Declaración donde poner «Valor FOB» en el cálculo de la base imponible. En pesos son 4.168.895 que es el neto de la importación, y es la deuda con el proveedor extranjero (la deuda Laudus la muestra en la moneda de origen, para que sea más claro).

Al cancelar esta deuda, habrá que cancelar los 7.643,18 US$, y no el IVA ni los otros cargos, y Laudus dará la factura por pagada al llegar a este monto (y también contabilizará automáticamente las diferencias en tipo de cambio de producirse). - IVA: son 885.053 pesos según consta en la Declaración de Ingreso. Hay que poner el valor exacto de la declaración, aunque nunca va a coincidir con el (Neto * 0,19), ya que el IVA incluye el IVA del transporte internacional y seguro. Por eso este valor hay que ingresarlo y sobreescribir el cálculo de Laudus. Al guardar la factura Laudus avisará que el IVA no es el 19%, pero no importa, sabemos que en estos casos nunca va a coincidir.

- Tipo de Cambio: podemos poner el tipo de cambio que mejor se ajuste a nuestras prácticas contables. Hemos puesto el mismo de la Declaración de Ingreso, pero no es necesario.

.

- Documento: el tipo de documento es «Factura» y un poco más abajo señalamos la casilla de «Importación». En la casilla de la carpeta de importación (que está a la derecha del tick de importación) ponemos el número o código que hemos dado a esta importación. Todas las facturas relacionadas con esta importación van a tener este mismo número de carpeta de importación.

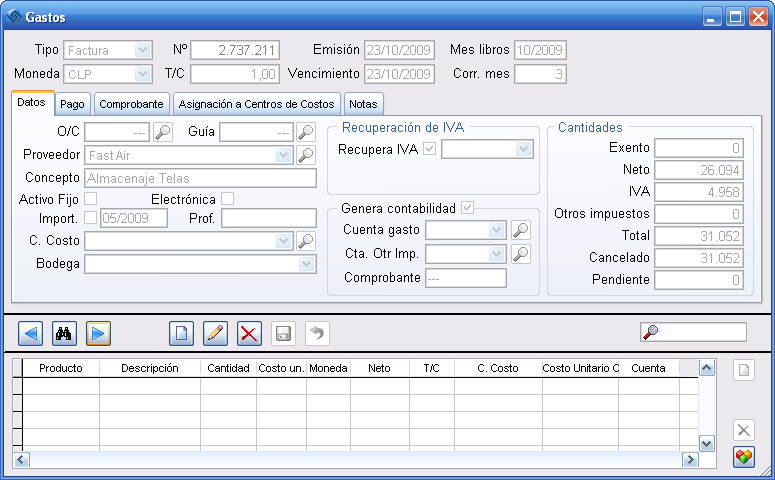

- Factura del Agente de Aduanas en Laudus: el registro es muy sencillo, sólo hay que poner los gastos correspondientes al Agente:

Fíjese que va especificada la carpeta de importación, para poder relacionar después las facturas anexas, pero no va el tick de «Importación», ya que ésta no es una importación, es una factura nacional.

. - Facturas de Gastos Anexos en Laudus: al igual que con la factura del Agente de Aduanas, ingresamos las facturas nacionales de gastos, y las asociamos con la carpeta de importación:

. - Pago: el tema de cómo liquidar los pagos al Agente de Aduanas es recurrente. Hay que tratarlo como lo que es, un Fondo por Rendir. Primero le damos la plata al Agente, y después rendimos todas las facturas y el IVA contra este Fondo por Rendir.

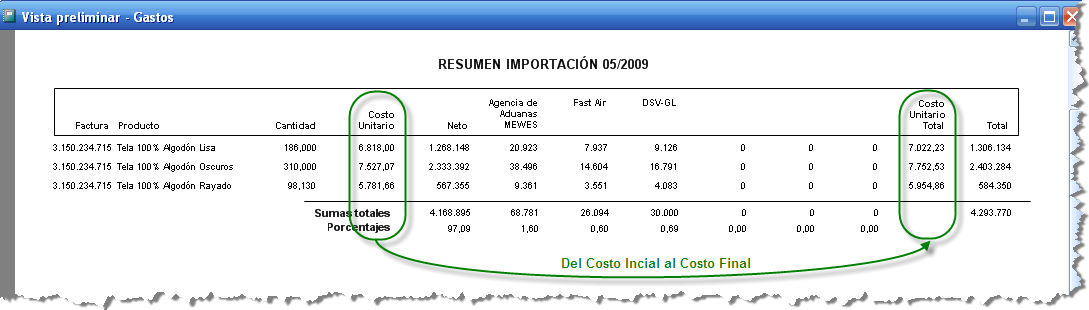

- Resumen de la Importación: una vez que hemos registrado todos los gastos anexos a la importación, podemos obtener el resumen en Laudus:

Este resumen es imprescindible para ver de dónde sale el costo final que Laudus reflejará en las estadísticas en informes, y también sirve para ver qué porcentajes de costos tenemos en cada importación. - Libro de Compras: y el Libro de Compras del mes de Octubre quedaría:

.

Este ha sido un ejemplo sencillo, pero es demostrativo de cómo registrar los diferentes pasos en una importación, y sobre todo para explicar bien qué incluye la Factura del Agente de Aduanas y cómo interpretarla correctamente, ya que siempre ha producido mucha confusión.

Si el IVA que informa el Agente de Aduana es distinto al de la DIN, cual se debe considerar para el libro compras

Si el IVA que informa el Agente de Aduana es distinto al de la DIN, en el libro compras cual se considera

Hola, gusto saludar. Me gustaría saber como aplico un descuento comercial a una factura de Materia Prima en Laudus? Ya que al ingresar costo unitario y cantidad me da el total. De antemano, gracias.

Estimado/a, si es una factura de un proveedor, debe ingresar los datos de costos con el descuento incluido. Es decir, el descuento que le diga a usted su proveedor es solo una cuestión comercial, como si le dice que le hace un 1000% de descuento, eso es solo maquillaje. Lo importante para usted es el costo real que está pagando por las materias primas. Por eso es lo que pedimos que se ingrese en el software.

En las ventas sí permitimos indicar el descuento, es obvio, porque es importante que usted pueda utilizar este elemento comercial al vender.

Muchas gracias!

Si el vendedor no emite factura, puedo solo con la DIN dar registro de esta como gasto

Estimada Katherine, es que en realidad lo que tiene validez fiscal es la DIN. La factura del proveedor es solo a efectos de Aduanas para demostrar el valor de la mercadería y calcular el IVA (que no deja de ser importante).

Estimados,

Respecto a la compra de un software al exterior, para su re venta en Chile, la tasa de impuesto adicional 15%, la debo descontar (retener), del pago que realizaré al vendedor y esta retención declararla en F50???, luego, para la venta en Chile, debo vender este software con IVA

Estimado Pablo, el impuesto adicional es un pago adicional al precio del software. Si usted lo compra en 100, deberá pagar 100 al proveedor, y 15 a la Tesorería en el F50. Y todas las ventas nacionales están sujetas a IVA (salvo que sean productos/servicios exentos). Por eso, sí deberá vender el software con IVA dentro de Chile.

Muy agradecido por su valiosa y pronta respuesta.

Quisiera me pueda orientar, dentro de lo posible, con el marco legal o normativa que debo usar en estos casos, lo que regula este tipo de operaciones, por favor.

Estimado Pablo, la normativa son los Decretos Ley 824 (Ley de Renta) y 825 (Ley de IVA). La Ley de Renta para todo lo relativo al impuesto adicional, y la Ley de IVA para el IVA. Pero lo ideal es que consulte a su contador o asesor tributario. Una empresa no se puede gestionar bien sin contador y asesor tributario, aunque muchos mensajes institucionales últimamente digan que sí.

Buenas,

tengo el siguiente problema.

tengo una factura de gastos asociados a dos importaciones,

como puedo referenciar de manera parcial para que al momento de contabilizar la factura, los gastos sean distribuidos entre los productos de dos referencias de importaciones diferentes?

quedo muy atento y gracias desde ya por el apoyo

saludos

JM

Estimado Juan, si se refiere a Laudus, lo único que le queda es marcar las dos importaciones como una única carpeta de importación, y así agrupar tanto los productos como los gastos anexos.

Excelente y de mucha utilidad toda la Información que proporcionan. Muchas gracias por el aporte

Muchas gracias!

estimado, cual es el numero de folio?

Estimados muchas gracias por la información! Realmente útil.

Consulta, al realizar importaciones utilizando courier (servicio puerta a puerta), cómo se procede a declarar el gasto en el SII? Ellos deben proporcionarme algún Documento de Ingreso o con qué otro documento acredito que realicé la compra de mercadería?

Me queda la duda ya que serán ellos los que realizarán el proceso de internación.

Muchas gracias desde ya,

Martina

Estimada Martina, la compañía de courier siempre hace el trámite, porque si no Aduanas no dejaría salir la mercadería. En ocasiones no pasa como mercadería, y en ese caso no paga nada, pero lo habitual es que Aduanas retenga la mercadería.

El problema es que muchas veces la compañía de courier no hace los papeles con su RUT, o directamente no le proporciona la factura de Aduanas (la Declaración de Ingreso). Por lo tanto, usted se queda sin factura oficial, y reclamar a veces es realmente complicado porque no responden.

Muchas gracias por la respuesta!

La compañía de courier me indica que ellos me entregan un despacho simplificado, ese documento me sirve para declarar el gasto?

Muchas gracias!

Martina

Estimada Martina, puede que nos equivoquemos, pero eso parece que no sirve para nada para una empresa. Para un particular le sirve para saber el desglose de lo pagado, pero una empresa necesita la DIN. Como ya le hemos comentado los courier son un desastre para estas cuestiones, y siguen sin dar el servicio que las empresas requieren. Hay ciertas compañías especializadas que sí hacen estos servicios, pero no son los típicos courier.

Hola!

Recibí mis productos y el courier me entregó una Declaración de Ingreso junto con una factura por sus servicios. El problema es que en ambos documentos pusieron los datos de la persona que recibía el producto (y con errores) y no de la empresa. Por lo tanto, entiendo que no sería posible que la empresa declare ese gasto en SII. Es posible cambiar la información de la DIN? O es posible declarar el gasto si está a nombre de otra persona ?

Muchas gracias!

Estimada Martina, lamentablemente sucede a menudo con las empresas de courier. No se podría utilizar ese documento. Es como utilizar una factura expedida a su nombre y RUT particular para la empresa. Debería solicitar a la empresa de courier que hicieran nota de crédito y después emitieran bien la factura, pero le deseamos suerte porque no suelen ser muy receptivas para estas cuestiones.

Buenos tardes, estoy un poco confundida, en la empresa de servicios contables en la que trabajo, hay un cliente que compró un maquina para fabricar papel en China, dado el texto expuesto, leí que debido a los tratados de libre comercio no hay arancel, ( este último es lo mismo que AD VALOREM 6%) en este ¿Corresponderían no hacer el cálculo del arancel?

Agradeceré su respuesta

Estimada Vanessa, efectivamente hay tratado de libre comercio, pero todos los tratados tienen su apartados. De todas formas no debe hacer usted los cálculos, los hacen en Aduanas según la clasificación de las mercaderías. Y este valor va en la DIN indicado, para que lo pague junto al IVA al realizar el desaduanaje.

Consulta tengo una duda:

Si mis datos fueran estos

Cif 545,09

ad valorem cod 223 32,71

impuesto cod 178 109,78

código 113 1,3

y abajo me sale otro código 178 con valor 110,03

y el código 191 con valor de 144,04

tipo de cambio código 61 es 816,47

como debo ingresarlo en el registro de compras y ventas? Cual seria mi valor neto?. Consulto porque hay personas que le sacan un valor exento correspondiente al ad valorem, pero según mi percepción el ad valorem esta incluido en el neto, ya que a partir de ahí se saca el IVA.

Estimados, tengo una consulta, al cargar la DIN ingreso los valores CIF para que me el IVA correcto, ademas que activo a la mercadería los gastos de flete y seguro. Mi consulta es que luego me emiten facturas aparte por flete y seguro (y ahi seria duplicar el costo) que no corresponde. Contra que cuenta reverso luego estas facturas? Desde ya muchas gracias por su ayuda.

Estimado/a, si dispone de las facturas de flete y seguro, no debe ingresar el costo de ambos en el costo de la mercadería. Y en el Neto de la DIN ponga solo el valor FOB, da igual si no cuadra con el IVA.

Lo que sí debe hacer es rellenar la casilla de «Carpeta de importación» de las tres facturas (DIN, flete y seguro) con el mismo valor, y Laudus le va a agregar automáticamente el costo del flete y el seguro a la mercadería de la DIN.

Mil gracias por su respuesta tan rápida!! Saludos cordiales.

Guau! ¡Excelente! Esto ha sido mi salvación, muchísimas gracias por compartir sus conocimientos.

Hola, gracias por los valiosos aportes. Me podrían orientar con algunas cosas?

1.-Importé de China, orden de compra FOB, tuve problemas con el tipo de carga ( scooter, batería) y tuve que cambiar transporte, el proveedor chino me «ayudó». Pagué flete y seguro al proveedor chino.

2.-Llegada la mercancía, en el Aviso de Llegada de Mercancía la empresa de transporte me cobra un CISF, que es un impuesto a las exportaciones en china que le corresponden a la empresa China.

3.-Reclamé al transporte y ellos indican que el proveedor chino le pidió que nos cobrara este cargo, no entrega respaldo de que lo autoriza a cobrarme este impuesto chino.

4.-La DIN dice FOB, no indica el impuesto CISF

5.-Pedí factura por servicios a la empresa de transporte y me dicen que no pueden emitirme factura ( en otras operaciones otras empresas de transporte si me emitieron factura por todo).

6.- La empresa tiene oficina en Chile

Estoy esperando respuesta de la Aduana y del SII, han pasado día y me han derivado de una persona a otra persona.

Si me pudieran orientar por favor.

Estimada Nathalie, no podemos ayudar en mucho, solo paciencia, porque para la empresa de transporte es una lata rehacer bien la documentación, y puede incluso que depende de otras agencias en el extranjero para tenerlo todo bien. Hable bien con su asesor tributario, porque es posible que no consiga tener bien toda la documentación al final.

nathalie necesitas asesoría en importaciones? mas de 30 años de experiencia en el rubro

escribir a

Estimado Patricio, le agradecemos su contribución al blog, pero una de las normas no escritas es que no se permite la publicidad. Gracias por comprenderlo.

hola, tengo lo din pero no se donde veo el folio que me piden en la declaracion de compra en el sii

Estimados, podrían aclararme un tema de la DIN? resulta que importé un equipo desde China. El valor CIF es 210,86. En la declaración de ingreso, aparece en el código 178 el IVA de 42,47 y el código 223 12,65. Eso está bien. Pero más abajo, en el apartado «Cuentas y Valores», sale código 223 = 12,65 (está OK), código 113 = 0,97 (supongo que está bien. El porcentaje es 0,46%. Siempre será así?)…. y aquí está la gran duda. En el código 178 aparece 42,65. Es decir, hay 0,18 con respecto al IVA indicado en el casillero de más arriba que andan volando y no sé de dónde se obtienen.

Me puede aclarar este punto, por favor?

Gracias.

No importa… se me estaba olvidando sumar el IVA del almacenaje (código 113).

Hola, Victor por acá.

Ud me podría aclarar quien es el que hace el flete desde el puerto al extrpuerto para un LCL? el forwarder o el servicio de extrapuerto?

slds

Gracias por la info! Pero la página Me está pidiendo monto exento y monto IVA No recuperable, que poner ahí o que número de folio corresponden a ello? Ustedes son agente de aduana para contratar?

Estimado Ignacio, nosotros hacemos software para gestión de empresas, no somos Agentes de Aduanas.

Buenas tardes:

Tengo una DIN de la siguiente forma:

valor CIF 2.300.00

cod. 178 437,00

cod. 91 $342.726 ,( que corresponde al tipo de cambio )que correspondería al iva.

El CIF tengo que cambiarlo al al cambio de esa fecha?? o solo ingreso lo del cod.91

y ademas hay una factura declaracion de salida en dolares por 2.300.00. Que es lo correcto a realizar y no enviaron otras facturas.-

Atenta a sus comentarios

Estimada Carmen, la DIN es la factura «oficial» para el SII, y debería ir todo con el tipo de cambio que ha aplicado Aduanas, que en su caso sería (342726 / 437 = 784,27). Y ese tipo de cambio puede diferir del que obtuvo con la compra de la divisa. En ese caso debe llevar la diferencia a una cuenta de utilidad/pérdida por tipo de cambio.

Como la contabilidad va en pesos, debe computar los 342726 pesos, y el pago por el otro lado (pago de la liquidación del impuesto a aduanas, y el pago al proveedor), y la diferencia por tipo de cambio a una cuenta diferente. Y así queda todo bien contabilizado en pesos.

Buenas noches:

Muchas gracias por información.

Igual me queda una duda, solo ingreso $342.726 al libro de compra SII o también FOB que sería 2.300,00 cambiando Pesos chilenos??

O bien el FOB como neto ??

De ante mano gracias.

Estimada Carmen, depende de si tienes las facturas por separado de seguros y fletes internacionales. Si no tienes estas facturas, entonces debes poner el CIF. Si por el contrario sí tienes estas facturas (porque el servicio lo prestó una empresa chilena y lo pagaste tú y no el exportador), entonces puedes poner el FOB como Neto, y contabilizar las otras facturas por separado.

El CIF siempre incluye el costo del seguro y el flete. si no se dispone de él (porque no se envió la información junto con la importación), se estima en Aduanas.

Buenas tardes:

Muy agradecida por información.

Y claro , solo tengo Din . No viene ninguna otra factura flete y tampoco seguro.

Tienen la obligación de mandarla o no??

Estimada Carmen, si las empresas que prestan el servicio son chilenas, y quien ha pagado por estos servicios son ustedes, entonces sí deben enviarles la información. También puede suceder que la empresa sea chilena, pero el cliente final es su proveedor extranjero (en cuyo caso no deberían enviarle las facturas a usted, sino a su proveedor).

Hola, primero que nada muy buena informacion, y lo otro una consulta, ¿puedo ingresar al libro de compras una importacion en la cual la declaracion de ingreso se hizo a mi rut y no al rut de mi empresa?

De antemano muchas gracias por lo ayuda.

Estimado Benjamín, en teoría no se puede, tiene que ir con el RUT de la empresa. Es como presentar una factura chilena con un RUT de otra empresa a su empresa.

Estimado, como hago para tener derecho al credito fiscal, si en la importación el courier (fedex) -he insistido pero no tengo respuesta-, no me proporcionó la declaración de ingreso.

Saludos.

Estimado Carlos, sucede muchas veces, parece mentira. Poco tiene que hacer ahora, porque aunque insista en que le den la documentación, ni la tienen ni lo van a intentar. Si realmente necesita hacer importaciones de importes pequeños, utilice alguna de las agencias que existen especializadas en estos trámites.

Consulte con su contador sobre si prefiere incluir el gasto como gasto rechazado, o la forma en la que cree más conveniente para el registro.

Hola tengo una duda, si la Di tiene fecha de aceptación 27 de agosto y la factura de la agencia y comprobante de pago son del 7 de septiembre, en que mes registro la DI en el libro de compras.

estoy muy confundida, gracias!

Estimada Marcela, se debe registrar en la fecha de pago de la Declaración de Ingreso:

http://www.sii.cl/preguntas_frecuentes/catastro/001_012_2504.htm

Muchisimas gracias! por la rapidez de la respuesta. Felicidades por sus atenciones.

y donde sale la fecha de pago?

Estimado/a, muy útil la información. Me queda una pequeña duda. Si el monto NETO es el valor FOB, y el monto IVA es el IVA, qué pasa con los códigos 223 y 113? Ya que efectivamente son valores que pagué, pero no tengo una factura adicional. La importación fue hecha a través de DHL, quienes me facturaron por su servicio de desaduanamiento, y me incluyeron (como servicio NO FACTURABLE) el monto exacto que es lo que pagué a Aduana. Es decir, este monto de 40.927 incluye el IVA, + los códigos 223 y 113.

Estimado Xavier, el código 223 son los aranceles, que se suman al FOB antes de obtener el IVA. En Laudus tiene una casilla aparte para indicarlos, depende de su software puede ser aparte o parte del neto si no da opción.

El código 113 son gastos por almacenaje en el recinto aduanero. Si el IVA de este gasto se ha agregado en la DIN, depende de usted que quiera incorporarlo al neto, o como un gasto aparte con su IVA.

Buenas tardes,

Alguien sabe como ingresar las notas de cobro asociadas a la importación, para que quede en la misma carpeta de importación?

Hola tengo un par de dudas:

Si dice que la DIN refleja la factura del proveedor extranjero:

En la DIN para calcular el ad valorem e iva completan FOB+Flete+Seguro.

si no se tienen los documentos de flete y seguros,ellos hacen una estimación.

Si la factura del proveedor extranjero es FOB y tengo 2 facturas diferentes por flete y seguro, que incluso si fueron estimadas son diferentes a los indicados en DIN,no esta reflejando el valor exacto.

1) Que hago con la factura del proveedor extranjero y la factura de fletes y la de seguro?

no puedo duplicar los costos.

2) Si el pago de estas facturas son en moneda extranjera, como se los aplico a la DIN?

3) Si los montos de flete y seguros son distintos a los estimados, que hago con esa diferencia?

4) El SII indica que el tipo de cambio que se debe utilizar es el de la fecha de la factura, porque usan el tipo de cambio aduanero (el que tiene la din)?

Segun yo:

la DIN debería ingresarse solo con Ad valorem e iva y luego ingresar cada factura como corresponde.

y el valor de las mercaderías debería tener todos los costos asociados valorizados al tipo de cambio de la factura.

atento a su respuesta, le saluda atte.,

Robinson Ramirez M.

Estimado Robinson, el cálculo del IVA de la DIN se hace sobre FOB+flete+seguro, pero si existen facturas de flete y seguro emitidas por entidades chilenas (válidas en Chile), puede registrar la DIN solo con el costo FOB (y el IVA de todo), y las facturas por separado (sin IVA).

Si los montos de seguro y fletes que utiliza Aduanas son diferentes de los reales, no sabemos si existe un mecanismo de recurso, consulte a su Agente de Aduanas. Pero dado que solo influye en el IVA, y el IVA no es un costo, por lo general no se protesta (porque además las diferencias no suelen ser grandes).

Estimados buenas tardes,

Tengo una duda, qué pasa en el caso de que la importación venga con boleta y no factura? cómo puede ser ingresada esa mercadería a las existencias de la empresa?

Estimado Christian, si la importación viniera con una boleta del proveedor, da igual, porque lo que vale es el documento de aduanas, la DIN (Declaración de Ingreso). Y la DIN equivale a una factura, y se puede aprovechar el crédito fiscal.

Si su proveedor hubiera enviado una boleta, Aduanas tomará este valor declarado para confeccionar la DIN, y le hará pagar derechos (si corresponde) e IVA.

Tendría un problema del que hemos hablado muchas veces si viene por courier, y no pasa los controles de aduanas. En ese caso no tiene un documento válido desde el punto de vista tributario, y o bien lo declara como gasto rechazado, o no lo declara y toda la venta es utilidad (consulte las opciones a su asesor tributario).

hola buenas

tengo una duda sobre le tema del ingreso por fecha si recibo una DIN con fecha de aceptación 24/4/2020 puedo ingresarla en el mes de mayo’

Estimada Vanessa, en teoría las importaciones se deben registrar en el mes en que se producen. No sé si su contador o asesor fiscal le puede sugerir un procedimiento alternativo, pero según la norma en teoría habría que hacer una rectificación de abril para incluir la importación.

hola estoy declarando una importación que tengo lo siguiente:

codigo 223 15,93

Codigo 113 2,60

Codigo 178 53,95

Codigo 191 72,48

Cual es mi valor de iva ? codigo 178 o 191? y que que se hace con los valores 223 y 113 que son ?

Estimada Claudia, el código 223 son los aranceles (ad-valorem), el 113 es el almacenaje, el 178 el IVA, y el 191 la suma de todos. Por lo tanto, su IVA de la importación es el 178, y el 191 lo que tiene que pagar a Aduanas por todos los conceptos.

Estimado, ¿el valor CIF + el código 223 + código 113= da el total Neto?, ¿el cual luego coincide con el 19% del código 178 que esta en la parte final?

Estimada Ángela, efectivamente así es

Hola! quería preguntarte como ingresar una DIN al registro de compra??? yo importo zapatos de california donde estan expresados en dolares me aparece EJEMPLO VALOR FOB 178 y VALOR CIF 279 donde el iba es de 75,58 dolares que en pesos seria 61.300. Pero al ingresar el DIN aparece Monto Neto, que no se cual poner y monto iva recuperable que tan poco se! Y despues monto total. espero atenta su respuesta

Estimada Claudia, el neto es el valor FOB, aunque el CIF sea la base sobre la que se calcula el IVA. El IVA recuperable es el IVA.

El Neto no es el CIF porque el CIF incluye FOB + portes + seguro. Y las facturas del transporte y el seguro deberían venir aparte. Si no fuera así, si no tuvieras las facturas del transporte internacional y el seguro, entonces el neto sería el CIF.

Buenas tardes necesito ayuda como subir las declaraciones de ingreso al SII, además si una de las DI tiene ina anticipo de harina como lo presento al SII.

FAVOR ME PODRIAN AYUDAR!

Estimada Myriam, puede ingresar la DI en Laudus y generar a final de mes el archivo de «Compras, documentos no electrónicos», y subir este archivo al SII a través del Registro de Compras y Ventas. Al ingresar la DI puede especificar impuestos adicionales.

En el caso de ser exportación condición de venta EXW, donde la Agencia nos factura a nombre de la empresa, pero con cargo a cuenta corriente de cliente por lo que ellos la cancelan .

Como podemos rebajar las facturas por gastos emitidas.

Ejemplo facturas asociadas la exportación por gastos anexos fueron emitidas en Noviembre y quedaron ingresadas pendientes de aclarar, y ahora en Diciembre la Agencia de Aduanas emite factura por exportación detallando los gastos donde etan incluidas las facturas que quedaron ingresadas en el mes anterior.

¿De que forma podemos generar un comprobante que deje facturas rebajadas, y no queden pendientes de pago, y ensuciando cuenta de proveedores?

Estimada Claudia, el proveedor es el RUT que emite la factura, independientemente de por cuenta de quién la haga o la pague. No estamos seguros de su caso, habría que ver la factura, pero si quien emite la factura es la Agencia de Aduanas, entonces ellos son el proveedor.

Pero tenga cuidado porque muchas veces las Agencias de Aduanas incluyen en sus facturas gastos que no son parte de la factura (es típico en las importaciones), y parece que el emisor de la factura es el Agente de Aduanas. Y no es así, es que ellos utilizan la factura para poner dentro a modo informativo la rendición de gastos que han tenido de otros proveedores. Es una mala práctica por parte de los Agentes de Aduanas, porque ensucia la factura y confunde a muchos contadores con lo que debe ir a un proveedor u otro. De hecho, en el XML de la Factura Electrónica, no se pueden poner este tipo de movimientos, porque nunca son parte de la factura. Una cosa son los honorarios de la Agencia, y otra muy diferente una rendición de gastos.

Por eso, no estamos 100% seguros de cómo es su caso, y quién emite la factura por esos gastos. Si es la Agencia, entonces es el proveedor, y debería ir a su cuenta, aunque después se liquide por cuenta de otros, que sí se puede hacer en Laudus.

Hola, me queda una duda respecto al tipo de cambio que se debe utilizar para contabilizar la factura, ya que dice que debe ser el de la práctica contable de la empresa, pero debe legalmente ser el aduanero o el del día de la factura del proveedor extranjero? Gracias.

Estimada Susana, lo más recomendable es utilizar el tipo de cambio que viene en la DIN, ya que así cuadrarán todas las cifras.

Esto es un tesoro y recién lo he encontrado.

Muchas gracias por esta información¡¡

Muchas gracias a ti !